わたしが『グローバル3倍3分法ファンド』を買わない理由

2020年1月30日

こんにちは。

投資信託クリニックの カン・チュンド です。

日興アセットマネジメントが運用を行う

『グローバル3倍3分法ファンド(1年決算型)』について、

先週、カウンセリング内でご質問をいただきました。

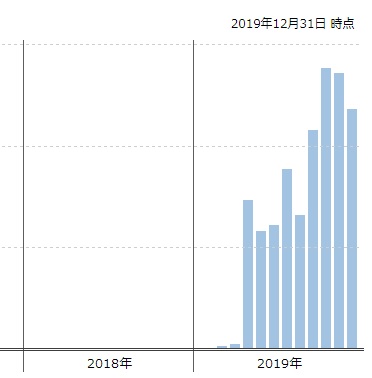

当該ファンドは18年10月の設定。

実は去年(19年)の4月あたりから、

目に見えて資金流入が加速しています。

モーニングスターの『月次資金流出入額グラフ』を見ると、

去年9月に一月当たりの資金流入が400億円を超え始めました。

画像元:モーニングスター

(1月29日現在、当ファンドの純資産額はナント4034億円!)

『グローバル3倍3分法ファンド』は

よく出来た投資信託だと思います。

よく言われるように、

下がるときは?

株式、REITのようには下がらない・・。

今のところ、上記の文言通り、

リターンが高いわりに、

価格変動の振れ幅(リスク)が抑えられています。

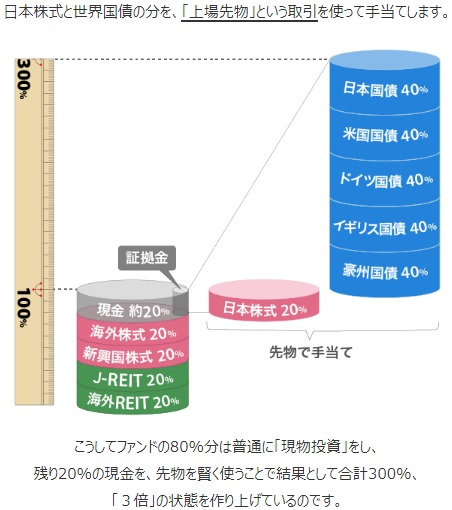

その理由は当該ファンドの独特の「中身」に依ります。

先物を用いてレバレッジを掛け、

持ち高としては300%(3倍)の資産運用を行うのですが、

「レバレッジ」を掛けているわけではないのです。

以下、概念図が分かりやすいので引用しますね。

画像元:日興アセットマネジメント

ご覧のように

実は300%の持ち高(ポジション)のうち、

先進国株式(20%)新興国株式(20%)

国内REIT(20%)先進国REIT(20%)は

『現物』で運用しています。

つまり、そのまま素直に保有している。

これで計「80%」!

残りの20%の現金を『証拠金』とし、

国内株そして債券については『先物』を利用することで、

国内株式20%、

日本国債40%、アメリカ国債40%、ドイツ国債40%、イギリス国債40%、オーストラリア国債40%という持ち高(ポジション)、

合計「220%」を形成しているのです。

80% プラス 220% で、300%ですね。

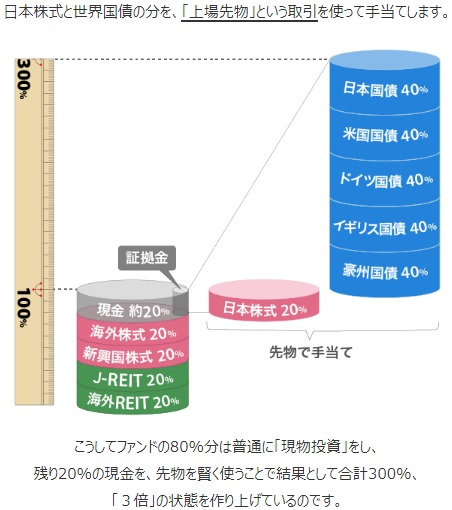

先物については具体的には、

国内株は「TOPIX先物」

債券については「10年物国債先物」を

購入しているものと思われます。

画像元:日興アセットマネジメント

20%の現金で

国内株、債券併せて【220%】の持ち高となるよう『先物』に投資しているので、

レバレッジは『11倍』となるはずです。

が、誤解がないよう付け加えておきましょう。

当該ファンドはアクティブに

各資産に投資を行うのではなく、

残りの1/3のみを株式・REITで、というふうに、

運用管理費用も十分に「低い」と云える0.484%程度です。

そして、

固定型のポートフォリオであるため、

随時「リ・バランス」も行っているわけです。

国内株式と、債券(国内・外国)については

『証拠金』を差し入れ、

レバレッジを利かせた投資を行っていますから、

相場が急変し、

先物価格が大きく下落するような局面では、

(可能性は低いと思われますが、)

追加の証拠金を拠出する必要が出てくることも考えられます。

おそらく現金部分の20%のところで

「追証」の手当はできる腹づもりなのだと思います。

このファンドに入ってきているお金の質、なのです。

虫とり小僧さんのこちらの記事に

ちょっとご注目いただきたいのです。

【グローバル3倍3分法ファンドは買いなのか?…デメリットはないの?】

今は猛烈に資金が集まっているものの、

そのうち販売会社が積極的なセールスをやめることで

資金流出が始まったりしないか。

株価や金利の影響などで基準価額が下がったときに

投資家が逃げ出したりしないのか……。

このファンドのデメリットというか、心配はそのへんですかね。

わたしも同じ懸念を持っています。

今日、冒頭でわたしはなんと記したでしょう?

目に見えて資金流入が加速しています。

そう、短期間で純資産額がうねるように

積み上がっているのですね。

(このファンドの設定は2018年の10月)

当初、『グローバル3倍3分法ファンド』は

販売会社がネット証券のみでした。

しっかり商品を理解し、

自立的にこのファンドを用いられる人に、

長期投資の道具としていただきたい。

そういう運用会社さんの意向が見え隠れします。

が、しかし、

純資産額が伸び悩んだということもあるのでしょう。

去年の4月あたりから

地銀を中心に「販売会社」が急速に増えだしました。

(現在販社は63社を数えます・・)

もちろん当該ファンドの優秀な成績もあって

それが相乗効果を生み、純資産額が急増しているわけです。

「カンさん。別に・・。それの何がいけないの?」

はい。

純資産額が増えるのは良いことです。

投資信託の生命線とも云えます。

が、

純資産が短期間で【急増】してしまうことは、

純資産が短期間で【急減】するエネルギーを孕むことにもつながるのです。

とくに、地銀経由でこのファンドを買っている人たちの胆力、

しっかり足腰付けて忍耐強く向かう力。―

が、充分あるとはわたしには思えません。

「今、注目のファンドなのです。」

「ご覧の通り素晴らしい成績ですが、リスクも抑えられているのです。」

このような聞き心地のよい言葉だけで、

プラスのリターンだけを夢見て、スポットで、なんとなく購入してくる人の層が厚くなると、

その対で、

なんとなく解約してしまう人も

(潜在的に)増えてしまうのは半ば仕方がないこと・・。

それは、株式・REITを通じた急落か、

(金利の上昇による)債券先物を通じた急落か、どちらになるかは分かりませんが、

半ばヒステリックにファンドの解約に走ったような場合、

果たして固定型のポートフォリオを堅持できるのか?

という懸念がわたしにはあります。

投資信託の運用には、

人材マネジメントの側面があります。

ファンド保有者の質をコントロールすることが運用会社には求められるのです。

(わたしはしたがって、当該ファンドは購入いたしません。)

【追記】2021年3月11日

やっぱり逃げ足が早いファンド保有者が多かったようです・・。

愚者小路さんのブログ記事

『グローバル3倍3分法ファンドが大量の資金流出。長期で保有できるファンドではなかったのか。を400字で。』

最後に、

日本株と債券については『先物』を用いているため、

保有日数が長くなればなるほど【自然減価】が起こってしまうはずです。

ここでは仮に、

すべての資産を『先物』で運用していると仮定します。

債券2/3、株式・REIT 1/3をすべて3倍にしての運用とします。

当然、この配分のモデルには、

債券2/3、株式・REIT 1/3を1倍で運用

(現物のみでの運用)が存在するわけです。

1営業日 10%の上昇 → 110に。

2営業日目 10%の下落 → 価格は99に。

これが複利の効果による『自然減価』です。

1営業日目はプラス10%になって、

2営業日目はマイマス10%になれば、

もとの価格 100に戻るはずですよね?

ところが実際は 99 になってしまいます(-_-;)

(価格が100)はどうなるのでしょう?

1営業日 30%の上昇 → 130に。

2営業日目 30%の下落 → 価格は91に。

ここでも「自然減価」が起こっています。

1倍のポートフォリオが99になったのなら、

(つまりマイナス1%なら、)

3倍レバレッジのポートフォリオは

2営業日目でマイナス3%、

97 になっていないといけないはず。

先物を用いる限り、この【自然減価】の現象は避けられず、

長期保有には支障をきたすというのがわたくしの意見です。

_/\/\/\/\/\_

\

< 6月13日(土)は【ファンド特化コース in 東京】

/

̄|/\/\/\/\/ ̄

iDeCo、つみたてNISAにも

投資信託の【正しい知識】は必須!

「投資信託の用語」「ファンドの数字の見方」

「運用レポート」「運用報告書」の読み方を学びます。

(買ってはいけない投資信託ワースト10もあり!)

6月13日(土)東京・田町「森永ヴィレッジ会議室」

ファンド特化コースの詳細はコチラからどうぞ!

カテゴリ:投資信託あれこれ