日本人自身の雪崩的行動こそ、円安が長期化するマグマです

2022年9月10日

こんにちは。

投資信託クリニックの カン・チュンド です。

長期的(10年超)には

先進国の金利は「低位」「安定」すると考えています。

これは先日こちらの記事でお伝えした通りです。

では、為替に関してはどうでしょう?

長期的(10年超)には

わたしは「円安」が定着すると考えています。

あくまで長期の時間軸ですから、

今から3ヶ月後に

1ドル150円を超えるか否か、

1ドル120円台に揺り戻しがあるか?といった「短期的な動向」とはまったく別のお話。

今回の、稲妻のような短期間での円安進行について、

さまざまな憶測が流れています。

いわく、

GPIF(年金積立金管理運用独立行政法人)や、

生保各社の外債運用(為替ヘッジ付)が絡んでいるのではないかとか。

欧米のヘッジファンド連の「円売り」、

オプションにおける円プットの買いが加速しているとか。

通貨の売買はその規模が巨大であり、

皆が求めているものは普遍的に「利」ですから、

円安にも円高にも大きくスイングするわけです。

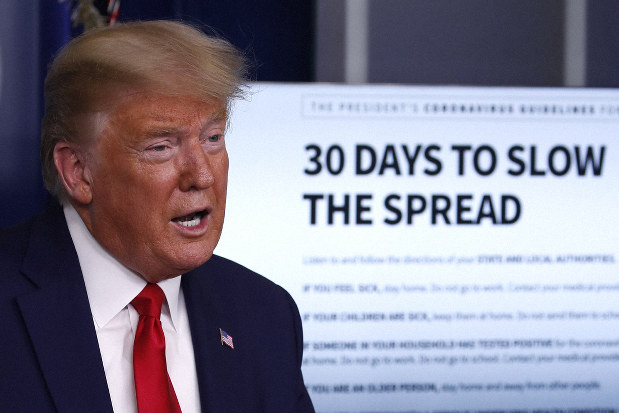

事実、昨日はこんな風に・・・。

【3分解説】黒田発言で円高に

— 後藤達也 (@goto_finance) September 9, 2022

きょうは一転して、円高に触れました。きっかけは岸田総理と黒田・日銀総裁の会談。黒田総裁は報道陣に円安けん制と受け止められる発言をし、一気に円が買われました。発言内容やその意味合い、今後のポイントをnoteで簡潔にまとめました

👇notehttps://t.co/KyDOUBPgCM pic.twitter.com/3lGG2v5xp2

3ヶ月後「1ドル150円台」が定着しているかもしれませんし、

半年後には

「あれ?1ドル150円なんて言ってた時期もあったっけ?

今1ドル120円台ですけど・・」と呟いているかもしれません。

短期的には

目まぐるしくその様相が変わるため、

短期の凹凸はわたしには分かりません。

「ノイズ」と割り切ることが肝要でしょう。

以下、あくまで10年超の、

「長期」のお話です。

どうしてわたしが長期的に円安を予想するのか?

その答えは「日本人自身」の中にあります。

正確にいうと、

長期的な円安は「結果」に過ぎません。

では『原因』は何なのか?

日本人自身がこれから修正していくことになる・・。

これが『原因』です。

誤解が生じるかもしれませんので、

ここでイメージする「日本人」をしっかり定義したいと思います。

ここでイメージする「日本人」とは?

(投資の経験などありません。)

〇 もちろん国際情勢に明るい人でもありません

どちらかというと、

学生時代からちゃんと貯蓄をして、

預貯金でお金を貯め、

それで資産を持って、

真面目に過ごしてきた普通の人たち、です。

そういう人たちが、

政府(国)と距離を置き始めます。

と述べたら、

あなたはどう思われますか?

より具体的にいうと、

これまで国に対する『信頼度』が8割位だったものが、

7割とか6割くらいに低下するという意味合いです。

信じ切らないほうが

いいかもしれない。・・

そう感じ始めるわけです。

もちろん直接的には

「円」の評価の下落が要因でしょう。

円通貨がドルに対して、

豪ドルに対して

人民元に対して「弱くなる」が常態化すると、

円=通貨というものは国の象徴ですから、

多くの人の中で

「・・大丈夫?」という疑心暗鬼が灯り始めるわけです。

もちろん、

それだけではありません。

超高齢化社会が

2040年前後に向けて急ピッチに進んでいるのに、

政府の借り入れは増え、

国家予算は膨らみ続け、

人気取りの政策に終始して、

(痛みを伴う構造的な改革の議論は避けたまま、)

大盤振る舞いを続けているけど

「・・いや、大丈夫?」という疑心が灯り始めるということです。

また、為替だけではなく、

「インフレ」も生活実感として分かりやすい現象でしょう。

具体的には、

「インフレ」が仮に常態化したとして、

物価上昇と同じ程度に「賃金」が上昇しない・・

これも

「・・大丈夫?」という疑心につながります。

さまざまな要因が重なって

国(政府)と距離を置き始める人が

少しずつ増えてくると・・・

日本の円以外のお金も

持っておいたほうがいい?

具体的には

少しドル建てのお金も持っておこうか?

「どう思う・・?」

みたいな会話が

地方都市の ← ココ、大事

ランチどきの、

OLさん同士の会話の中で発露し始める・・

そしてほんの少し

『外貨預金』を購入するという形で

行動を起こす人が増え始める・・・。

いたってフツーの人が

銀行で『外貨預金』を求め始めるということです。

これは、

いわゆる投資的な行動ではありません。

「保険的」な行いに近いのです。

「円」だけでお金を持っておくのは不安だ。という心理ですね。

ここに辿り着くまでには、

円が揺り戻されて

「円高」傾向になったり、

貿易黒字が復活したり、

日本製の製品で世界的なメガヒットが生み出されたり、

構造改革的な萌芽が見え始めたり、

することはあるのでしょうが、

が、10年超の長期で見た場合には

「円安」が定着する・・という仮定です。

『外貨預金』が広まり始めるのと同時進行で、例えばですが、

その従業員に対して、

その頃には

ゆうちょ銀行が

うちも『外貨預金』を取扱いさせて欲しいと要望してくると思います。

上記のような諸々の変化が起こってくるのが、

(円ドルベースでいえば)

1ドル180円を超えてくるような時期ではないでしょうか。

ところで日本は昨今『貿易赤字』が目立ってきました。

これは輸出で稼いでもらう外貨よりも、

輸入によって支払う外貨のほうが「多い」状態を指します。

もしも年間の貿易赤字が

10兆円、15兆円等で常態化すれば、

支払う外貨が(稼ぐ外貨よりも)多いということですから、

『円安要因』のひとつとなります。

もちろんこれも小さくはないですが、

長期的な円安要因としてもっとも大きいのは、

日本人自身の『行動』の変化でしょう。

前述した、

保険的な意味合いで

フツーの人が『外貨預金』を利用し始めれば、

今現在は

個人金融資産約2000兆円の大部分が

「まだ」「円資産」で保有されている状況ですが、

日本人の資産防衛的な意識が高まることで、

つまりは「外貨」を本格的に所有し始めることで、

『円安』がさらに進む可能性が高いです。

なぜなら・・、ちょっと想像してみてください。

仮に個人金融資産2000兆円の「20%分」

400兆円のお金が、

外貨や外国債券、外国株式などのカタチで持たれるようになると、

それだけで400兆円分の

「円売り」「外貨買い」圧力となります。

(2021年度の貿易統計速報では、

年間の貿易赤字は5兆3748億円でした。)

より多くの人が「外貨」を保有し始めると、

分水嶺は1ドル200円あたりで、

それを超えると

投資には縁のないフツーの人が何気に通貨分散をする時代になると思います。

あくまで長期の、一つの可能性のお話です。

カテゴリ:経済よもやま話