ファンド保有者の質は、トータルリターンとインベスターリターンの比較で分かる?

2022年3月17日

こんにちは。

投資信託クリニックの カン・チュンド です。

例えば、

設定来のAファンドの成績

(ファンドの「トータルリターン」)が

年率+8%だったとしましょう。

(インベスターリターン)は、

必ずしも同じ年+8%にはなりません。

投資信託が頑張って運用して

そこそこの成績を挙げても、

例えばファンド価格が急落したりすると、

ファンド保有者の中で

ファンドを途中で売ってしまう人が出てきます。

逆にファンド価格が高騰して、

例えばネット(SNS)上で大きな話題になったりすると、

そのファンドを(高いときに)新たに買い付ける人が出てきたりもします。

つまり「ファンド保有者」が

価格が高いところでたくさん買って、

価格が安いところでたくさん売ったりすると、

ファンド保有者の損益(インベスターリターン)はファンドの「トータルリターン」を下回ってしまうわけです。

逆の言い方をすれば?

さっそく『モーニングスター』で

具体的なファンド名を検索し、

リターンのタブをクリックし、

インベスターリターンをクリックしてみましょう。

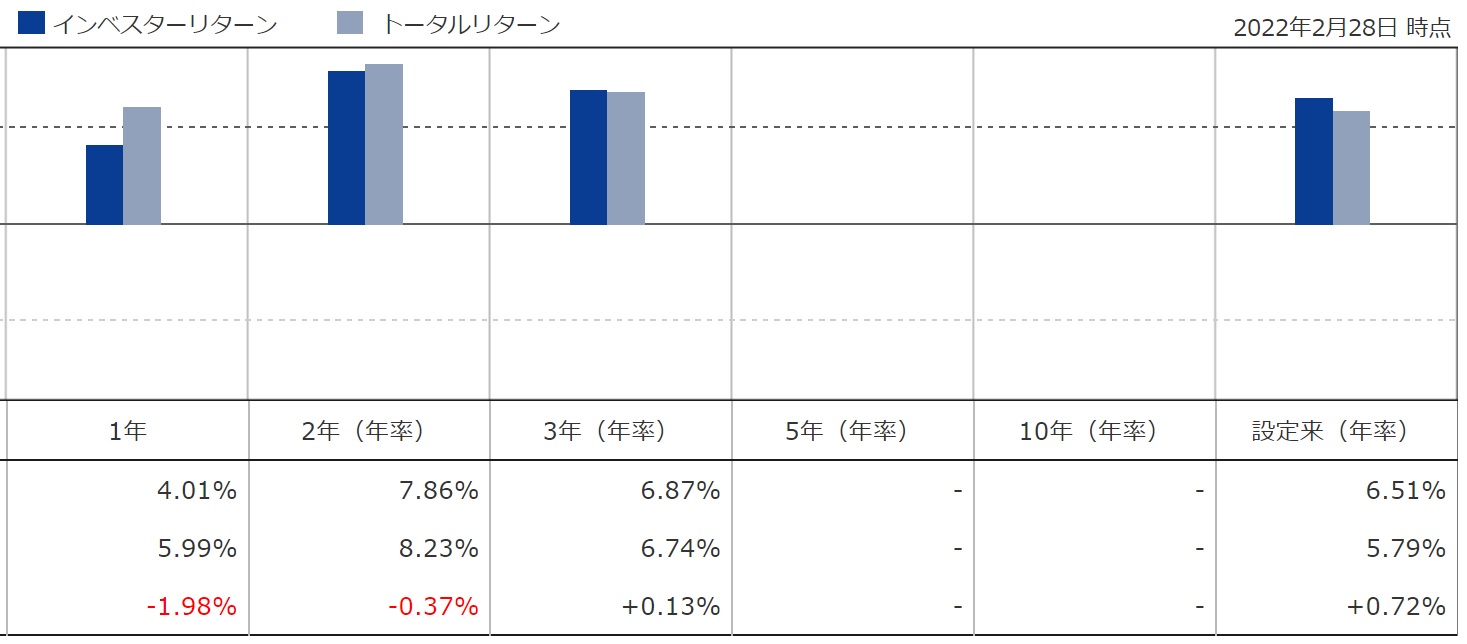

画像元:モーニングスター

ハイ、

上記は eMAXIS Slimバランス(8資産均等型)の、

トータルリターンと、

インベスターリターンの比較グラフです。

(右端が「設定来」の数字です)

なんだかヘンだと思いませんか?

実はファンドの価格が下落し続ける局面でも

ファンド保有者たちが粘り強くファンドを持ち続け、

―たとえば2020年2月~3月のコロナショック時など。―

おまけに下落局面においても

継続的にファンドを買い付け(つみたて)し続けることで、

トータルリターンより

インベスターリターンのほうが高くなることが「ある」のです。

もうひとつ挙げてみましょう。

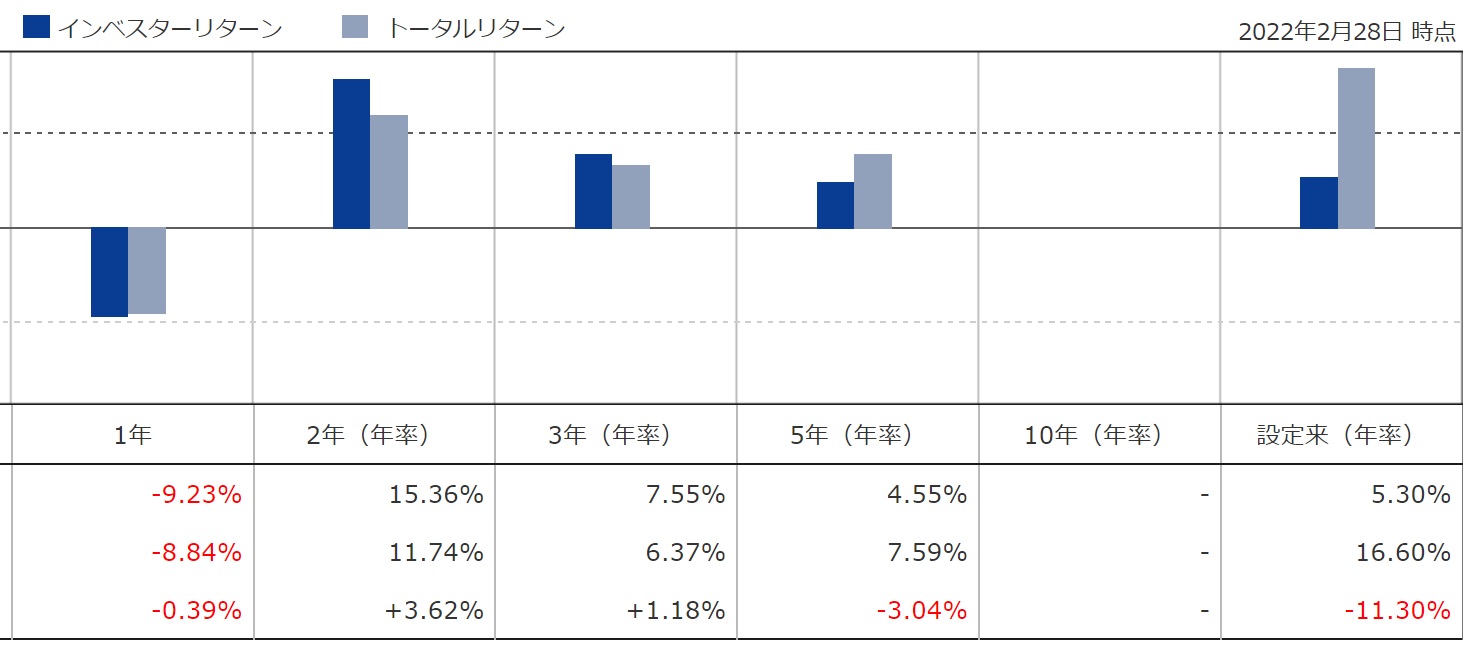

画像元:モーニングスター

こちらは ひふみプラス の、

トータルリターンと、

インベスターリターンの比較グラフです。

(右端が「設定来」の数字です)

ファンドのトータルリターンより、

ファンド保有者のリターン(インベスターリターン)がだいぶ低くなっています。

先述のように、

ファンド保有者のうち

価格が高いところで買ってしまう人や

価格が安くなると売ってしまう人が一定数いることで、

全体として見た場合、

ファンド保有者の『耐性』(持ちこたえる力)が低くなってしまうわけです。

これらは立派にファンド保有者の「特性」です。

あなたは、

〇 せっかちで移り気なファンド保有者が多いファンド、

〇 どっしり腰が据わったファンド保有者が多いファンド、どちらを購入したいですか?

ファンドを運用する人たち(運用会社)から見ると、

ほんとうはファンドの基準価格が大きく上昇していても、ホールドしてくれると運用がしやすいですし、

基準価格が大きく落ち込んでも、

持ちこたえてホールドしてくれると運用がしやすいです。

すなわち投資信託とは、

「作り手」と「使い手」の合作なのです。

あなたも一度『モーニングスター』で

トータルリターンとインベスターリターンを比較してみてください。

今回の話題、Twitterの「スペース」でもお喋りしています(^^)

今日は「インベスターリターン」と投信の「トータルリターン」についてお話します(^^)https://t.co/BLXoJvDnqz

— カン・チュンド@インデックス投資アドバイザー🙋♂️ (@4649kang) March 11, 2023

カテゴリ:投資信託あれこれ