株式っていろいろな人にまんべんなく持たれたほうが健全です(日銀の株式保有は時限爆弾のようなもの)

2020年9月8日

こんにちは。

投資信託クリニックの カン・チュンド です。

ニッセイ基礎研究所の森下千鶴研究員が

以下レポートを掲載されています。

『株式市場の空洞化回避には長期保有する個人投資家の裾野拡大が急務』

「いったい誰がメインのプレーヤーなの?」というお話です。

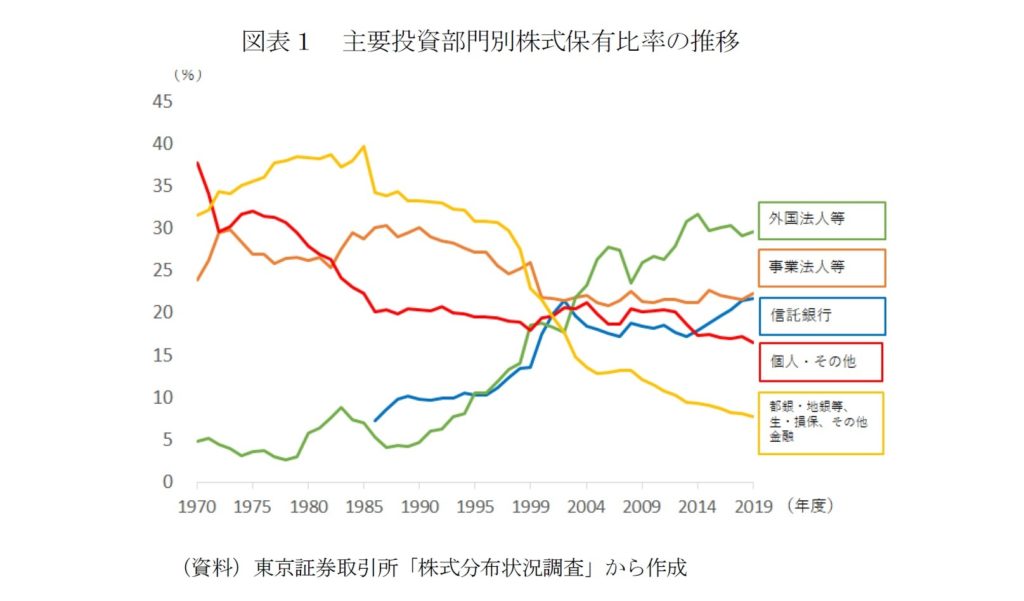

以下、グラフを見れば一目瞭然です。

画像元:ニッセイ基礎研究所

『外国法人等』の株式保有比率が上昇するいっぽう、

「個人投資家」

そして国内の銀行、保険会社など「機関投資家」の比率は一貫して減少しています。

株式市場の主な保有層は「グローバル化」しているのです。

それ自体、決して悪いことではありません。

日本の企業が国際的な評価の目に晒されるのはむしろ良いことでしょう。

国内勢も頑張っていますよ。ほら、信託銀行の比率とか。」

フム。なるほど。

たしかに

『信託銀行』の株式保有比率は上昇しています。

しかし、実はこの信託銀行分には、

日銀のETF保有も含まれるのです。

画像元:ニッセイ基礎研究所

以下、引用です。

日銀が買入れたETFは、

2010年の資産買入開始以降一度も売却されていない。

2019年度末の日銀ETF買入れ保有額(時価ベース)を計算すると

31.17兆円(弊社試算値)であり、

これは市場全体の時価総額の5.7%にあたる。

けっこう大きな数字ですね。

会社の所有権の「引き換え券」です。

ですから政府が株式を買い進めるとは、

政府が民間企業のリスクをより引き受けていく、ということ。

(なんだか「国家・資本主義的」です)

さらに今般のコロナ渦の影響で、

日銀はふだんより多くの株式を購入しています。

その規模は今年6月現在ですでに4兆円を上回り、

(2019年度の日銀のETF購入額が4兆3000億円余りでしたから、)

すでに半年で「昨年1年分」を購入したことになります。

一国の中央銀行が自国の株式を買い上げている現象は、実は「日本」だけです。

現に日銀が買い支えてくれているから、

株価が安定している側面があります。

ただ、これは強烈なクスリのようなもので、

これに頼れば頼るほど、

「頑張って利益を上げないと株価が下がってしまう・・」という、

(個々の企業の)健全な危機感が萎えることにつながります。

できるだけ多種多様な主体に「株式」が保有され、

それぞれが勝手な思惑で売り買いしているのがベストな姿であるはず・・。

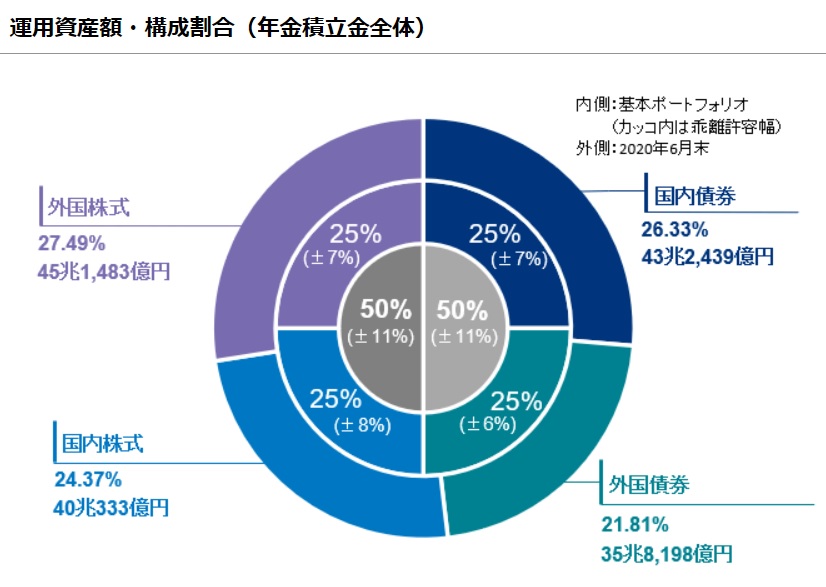

ところで2020年6月末の

GPIP(年金積立金管理運用独立行政法人)の資産状況を見ると、

画像元:GPIP

日本株式を40兆333億円保有していますが、

間もなく日銀がGPIFを抜いて、

日本最大の「大株主」となるでしょう。

現に、ファーストリテイリング(ユニクロ)などは

日銀の保有比率が20%にもなります。

でも、対岸から見ると、

あなたやわたしのような個人投資家が

リスクを取って株式を積極的に買わないから、

代わりに政府がリスクを負っているとも云えます。

米国などは日本に比べ、

個人の株式保有比率がそこそこ高いのですが、

それでも、

『上位10%の富裕層が、発行済み株式総数の87%を保有している』と云われます。

歪んでいますね・・)

冒頭のニッセイ基礎研のレポートでも、

長期保有する個人投資家の必要性を説いています。

レポートが指摘する通り、

長期保有する個人投資家を育てるためには

「教育面でのサポート」が欠かせません。

こちらの記事でも以前書きましたが、

包括的なマネー教育、投資教育コンテンツが

NHKの「Eテレ」で視聴可能になるほど、

ドラスティックな改革が必要になると思われます。

最後に、

日銀が保有する株式ETFは『時限爆弾』のようなものです。

中期的にこの株式を

どのように消化していくのか、

(つまりはどのように売却していくのか)

重たい宿題を日本の株式市場は負っていると云えるのではないでしょうか。

カテゴリ:経済よもやま話