保険ラプソディー

2024年11月28日

こんにちは。

投資信託クリニックの カン・チュンド です。

本日は『保険』の話です。

さっそく

社会派ブロガー「ちきりん」さんの

記事から紹介してみましょう。

ちきりんさんはズバリこう言います。

「今までの保険市場は、

“保険に入る必要のない人”によって成り立っていた」と思っているからです。

ちょっとショッキング?

でも正論だと思います。

率直に言ってこれまで、

保険業界は「物語」を奏でることに長けてきました。

保険という商品が

これまでコツコツと積み上げ、

私たちに流布してきた『ストーリー』とは・・、

どこか温かく、

頼りになって

(それによって)安心を得られ、

長く付き合える信頼感がある。

お金回りのことは、

この「保険」を中心に考えていれば、

いちばん堅実で、大きく外れることがない。

日本人と保険という商品は『親和性』が高いのです、という物語を見事に完成させ、産業としてもこれまで大成功を収めてきました。

例えば、

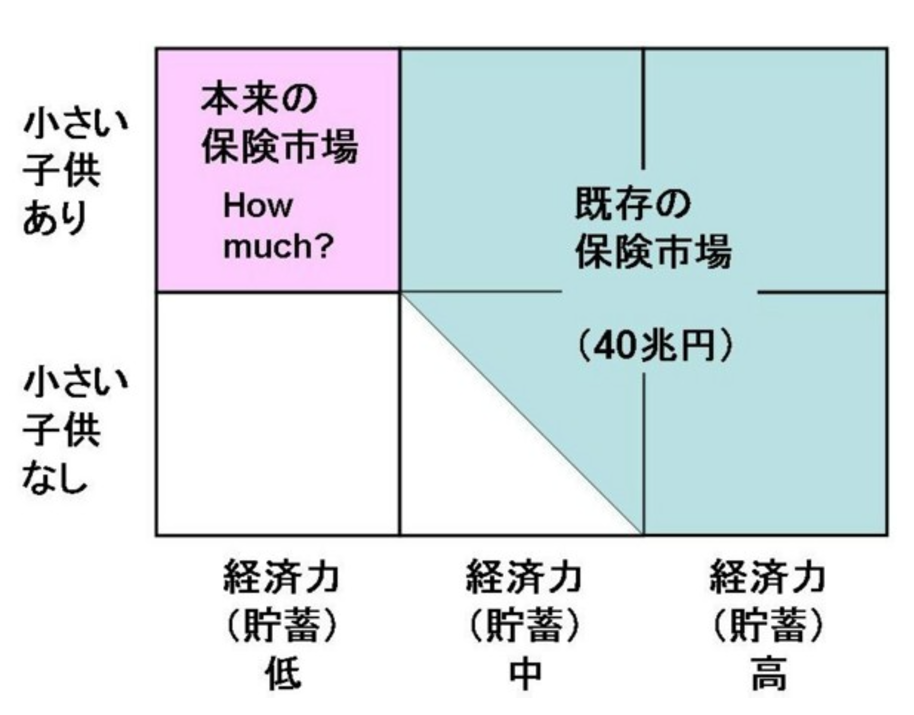

「死亡保障」を目的とした保険はほんらい、

『蓄え』が乏しく、

かつ、

『小さなお子さんがいる』(=経済的責任が大きい)人にこそ、必要な商品であるはずです。

画像元:「Chikirinの日記」より。

ところが

実際に保険商品を買っているのは、

貯蓄がたくさんある人たち。であり、

小さなお子さんはいない人たち。です。

・・とても狡猾です。

ほんらいニーズの外側にいる人に、商品が売れれば売れるほど、その市場(マーケット)は大きくなります。

『拡大解釈』という便利な言葉が、

保険営業の現場で用いられてきたのかもしれません。

万が一の保障だけでなく、

保険商品は貯蓄性にも使えますし、

投資性の保険商品もございます。と。

ほんらいニーズ(例えば「10」程度)を飛び越え、卓越した『マーケティング力』によって、その市場を10倍にも100倍にもしてきた実績には目を見張るものがあります。

生命保険文化センターは

「2024年度 生命保険に関する全国実態調査(速報版)」を発表していますが、

生命保険(個人年金保険を含む)の世帯加入率は、2人以上世帯で89.2%に達します。

今でも投資信託クリニックの運用相談の3回に1回程度は、「終身保険」や「医療保険」や「個人年金保険」が絡んだ相談となります。

いかに、

日本人の生活に『保険』という商品が浸透しているかという証左でしょう。

これほどの成功がもたらされた要因は、

保険という商品イメージを

『一挙両得』に仕立て上げたことにあります。

たとえば「終身保険」がその典型です。

貯蓄にもなるし、死亡保障も得られる。

一挙両得。

りょうとく?

話はガラリと変わります。

もしも、

もしも、です。

「eMAXIS Slim 全世界株式(オール・カントリー)」の『約款』が大きく変わり、

・・あくまでフィクションですよ。・・

保有する全ての皆さまに、

・死亡保険金 500万円(病気・事故)

その代わり、

信託報酬(運用管理費用)を

年0.88%に改定させていただきます。

なんて言われたら、

あなたはどう「リアクション」しますか?

いや、保障機能要らんし。

お金を増やすために、投資信託買ってるのに。

となりませんか?

あなたが「投資信託」という商品に求めている機能は、純粋に『お金を増やす』ことであり、

それ以外の機能は要らないから、手数料はなるだけ低くしてね。と願っているはずです。

(ファンドに必要ない)『保障機能』を加えることで、コストを上げるなんて、消費者としていちばん納得できないことですよね。

同様に、

保険という商品に求めているのは 保障機能 だけなので、別に『貯蓄性の機能』とか、『投資性の機能』は要らないです。

その分、支払う保険料が高くなっちゃうし。

と、

私たち消費者は声を大にして言い、

その考え方に沿って、

保険商品の選択をする必要があるのではないでしょうか。

念のために申し添えますと、

わたしは「保険不要論者」ではありません。

個人の暮らしにおいては

(生命保険よりも)むしろ「損害保険」が重要と考えます。

たとえば

『自動車保険』や『火災保険』がその典型でしょう。

起こる可能性はとても低いが、

万一起こった場合、

経済的損失が著しく大きくなる事案については、貯蓄も投資も無力です。

(個人にとって)保険というしくみは、必須なのです。

わたしがこの記事で提案しているのは、

ということなのです。

よーく考えてみましょう。

アイスクリームが食べたいなら、近くのコンビニで

MOW(モウ)のアイスを買います。

賃貸情報が欲しければ、スーモで検索します。

お金を増やしたければ、投資信託を選びます。

あなたのニーズが○○です、

と明快であれば、

過不足なく応えてくれるモノ、サービスを選びますよね。

もちろん、

日常生活の中では

万一の保障だけでなく、

貯蓄することも、投資することも大切なのですよ。

が、

そもそも、

『貯蓄』をするなら、

預金のほうが(保険商品よりも)使い勝手がよいです。

保険料として月1万円払うより、

毎月1万円預金をするほうが、

お金の「用途」はうんと広がります。

そして、お金を増やす(投資)なら、シンプルに投資信託を買えばよいわけです。

私たちは、

ひとつの商品(保険)を買うだけで、

貯蓄にもなるし、死亡保障も得られるよ!という『一挙両得』的洗脳から、自由になる必要があります。

それは(実は)

『二兎を追う者は一兎も得ず』なのです。

アイスクリームが食べたくて、

コンビニでMOW(モウ)を買ったのに、

ポテチも併せて買ってしまうと、支払うお金が膨らんでしまいます。

仮に「10」のお金が残せる中で、

あなたなら、

貯蓄や投資に回すお金と、

万一の保障や補償に回すお金の「割り振り」を、どのように規定しますか?

7:3 ですか?

わたしは

9:1 で良いと思いますよ。

つまり、

本当に毎月10万円位お金が残る人が、

1万円以上「保険料」にお金を費やしているとしたら、その人は保険に入り過ぎだと思います。

それだけ、

貯蓄や投資に回すお金を犠牲にしているわけです。

カテゴリ:金融機関にモノ申す