投資信託・銀行窓販開始から25年、どこが失敗だったのか?

2024年8月19日

こんにちは。

投資信託クリニックの カン・チュンド です。

銀行の窓口でも

投資信託が買えるようになったのが1998年の12月のこと。

つまり、

投資信託の販売会社として

『証券会社』だけでなく、

『銀行』も加わるようになって、もう25年も経つわけです。

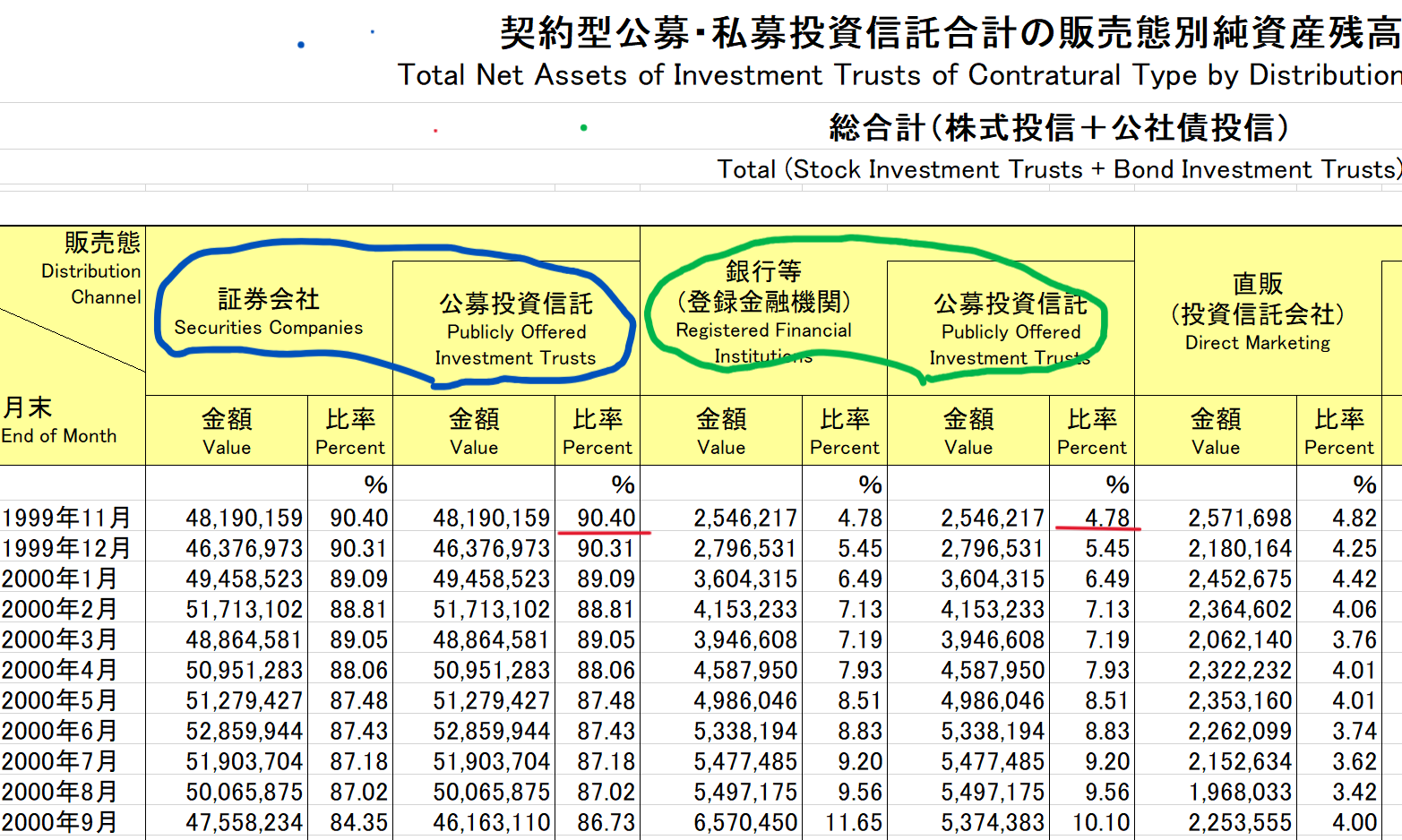

2024年7月現在、公募投資信託の『純資産残高』比率で見れば、

証券会社のシェアは・・、

79.75%です。

銀行のそれは・・

19.62%に過ぎません。

残りは・・

運用会社による直接販売(直販)です。

(投資信託協会『統計データ』

「販売態別純資産残高の状況」より。)

残念ながら、

〇 消費者が求めるニーズを察知できず、

〇 時代の変化に応じることを怠ってきた結果、

銀行経由の販売シェアが

低下していったと推察します。

日本の消費者にとって

「投資信託」なる製品は当初、

まったく未知の

新しいタイプの商品でした。

『銀行』が投信販売のシェアの8割を握っていても、なんら不思議はなかったとわたしは思います。

いったいどこで、

どんなふうに

銀行は失敗してしまったのでしょう?

当初、

銀行経由の投信・純資産額の比率はわずかなものでした。

画像元:投資信託協会

1999年当時、

ほとんどの日本人はまだ投資に対して半信半疑でしたから、

そもそも『投資信託』という商品を売ることは

誰にとっても簡単ではなかったのです。

あくまで比較論になりますが、

あなたが仮に投資信託に興味を抱いて、

もし行くとしたら、

どちらの窓口に行きますか?」と1999年時点で問われれば、

当時それくらい

「証券会社」は、

ふつうの消費者にとって怪しい場所だったのです。

(ちなみに1999年、

大半のネット証券会社はまだ生まれたばかりの状態でした。)

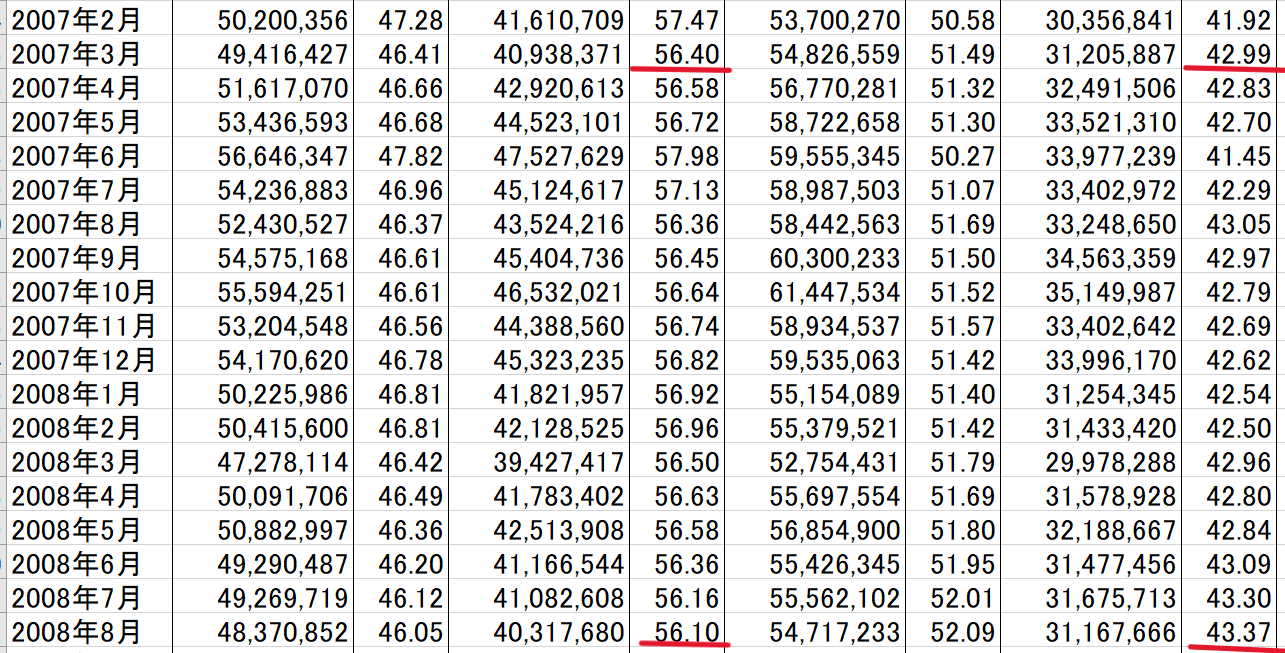

以下、2007年から08年にかけての

投信・純資産額の、証券会社(左)と銀行(右)の比率です。

画像元:投資信託協会

2007年に

銀行のシェアが4割を超えてきます。

その理由は明快で、

「毎月分配型ファンド」が

都市銀行、地方銀行、信用金庫にて大いに売れたためです。

定期預金(利率が明快)なる商品を売っていた銀行が、「定期預金よりも利率がいいですよ」というセールストークを駆使して、

―多少辛辣な言い方をすれば、

投資そのもののリスクを棚に上げて、―

甘い言葉で投資信託を買わせた・・。

そのような

『販売慣習』を

銀行自身が身に付けてしまったことが、

凋落の始まりだったのではないでしょうか。

もちろん、

・(投信の販売において)購入時手数料を取る

・販売してある程度の期間が過ぎれば、別の投資信託を勧めるという型も、筋の良くない『販売慣習』として定着してしまいました。

繰り返しですが、

投資未経験者にとって、

銀行は(証券会社より)うんと心理的ハードルが低い窓口でありました。

自分の『給与振込み口座』があれば、

かつ銀行側から、

・品揃え豊富で

・低コストのファンドを

・自動引き落としの

・つみたて投資で始めませんか?

と、

・簡潔でユーザビリティの高いホームページ上で

・うまく誘導してもらえれば、

・膨大な数のビギナー投資家を

銀行は獲得できていたかもしれません。

まだ黎明期だったのです。

ところが、

銀行は、

・店舗での、

・商品勧誘 に固執しました。

ネット証券との競争によって、

自らの品ぞろえや

コスト体系を見直すことなく、

また、サービス改善の要望を顧客に問うこともなく、

(既存の銀行としての)

収益体系に胡坐をかいてしまったため、

ほんらい宝となる

長期的に投資を続けてくれる潜在顧客層を、みすみす『ネット証券』に譲ってしまったのです。

おまけに、

2010年代に入ると、

投資信託を売るより、

保険商品を販売するほうが実入りがよいと気付いたために、

投資信託という商品そのものにも

以前ほど力を入れなくなってしまいました。

そして20年超の時間をかけて、

銀行の主な顧客は、

・購入時手数料や高めの信託報酬を払ってくれる

・シニアの顧客に

収れんしてしまったわけです。

なんとももったいない話です。

「新NISA」になっても、

銀行では、

投資信託の

・取り扱い本数が圧倒的に少なく、

・「つみたて投資枠」で買えるインデックスファンドを、

・意図的に「成長投資枠」では扱わず、

・つみたて投資枠で買えるファンドと

成長投資枠で買えるファンドを完全に分離するという、姑息なラインナップ戦略を取るところが多く見受けられます。

返す返す、

なぜ銀行は、

投資信託を扱うインターネット専業の別会社を、自ら立ち上げなかったのでしょうか。