資産の取り崩しを始めた途端に『暴落』に遭った。どうすればいい?

2024年7月5日

こんにちは。

投資信託クリニックの カン・チュンド です。

自身が定年退職を迎え、

「さあ、これから投資信託を取り崩そう!」という時に、

株式市場のクラッシュ(暴落)が起こってしまうなんて、考えたくもありません。

しかし、その可能性はゼロではないのです。

このような状況になった場合、

私たちはどのように対処したらよいのでしょうか?

結論から申し上げると、

ファンドを規則的に部分解約するなら、

そんなに心配し過ぎることはありません!

大きく目減りしたファンド資産を

一度に「取り崩す」わけではありませんから。

老後の取り崩し戦略は、

公的年金の受給で「足りない分」を

少しずつ少しずつファンドから取り崩していくこと。

こちらの記事で吊ら男さんが

分かりやすくシミュレーションしてくれています。

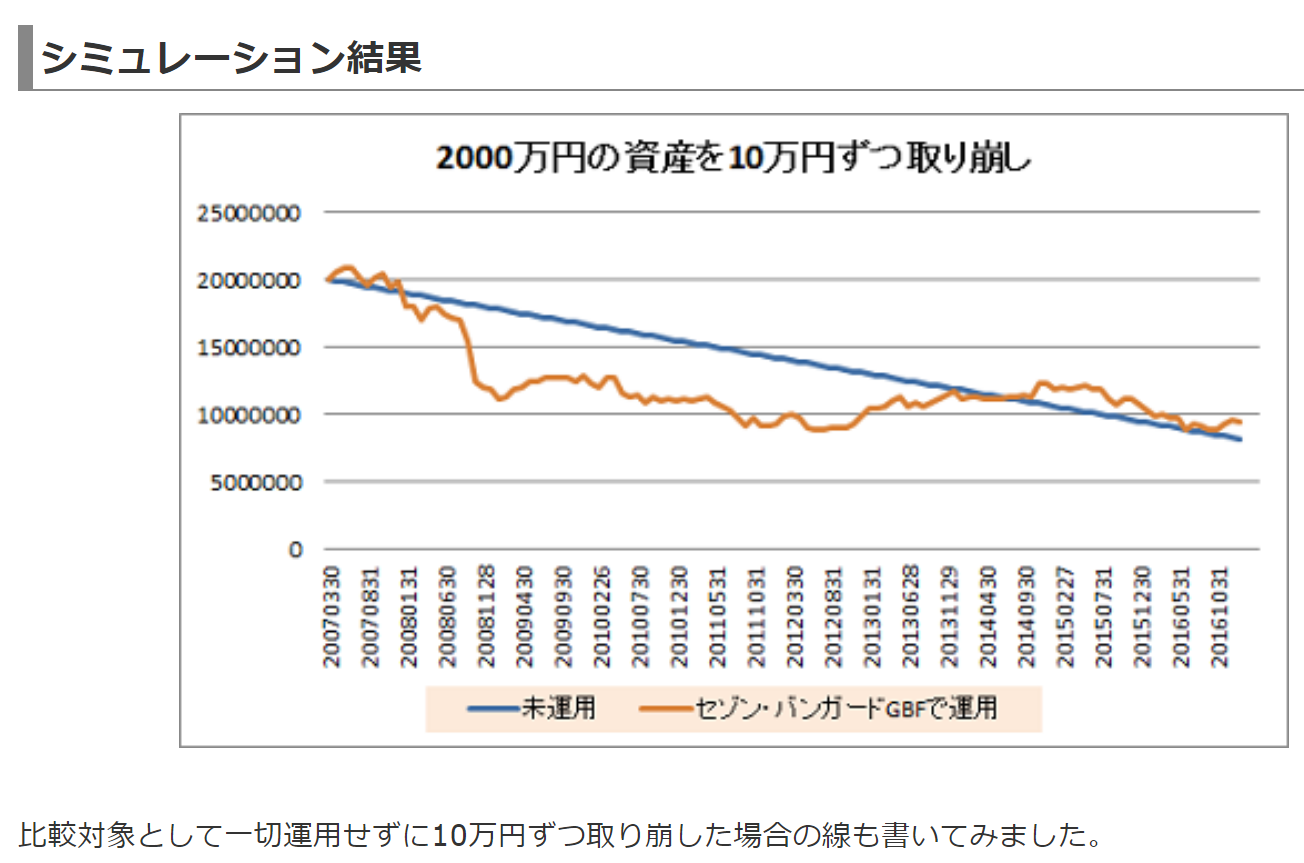

比較対象は、2種類の2000万円です。

〇 まったく運用していない2000万円

〇 セゾン・グローバルバランスファンド2000万円分

※セゾン・グローバルバランスファンドは株式50%・債券50%のバランスファンドです。

2007年3月~2017年1月。

つまり、

リーマンショックが起こる1年半前から、毎月10万円ずつ取り崩しを行うと、双方どうなるの?というシミュレーションなのです。

ここでのポイントは,

暴落時に一気に全資産を売却するのではなく,

長い期間をかけて取り崩すということでしょう。

その結果,暴落があったとしても,

暴落後の上昇相場で資産が増えるという

相場のサイクルの恩恵を享受できています。

ハイ、

つみたても長期戦なら、

取り崩しも長期戦なのです。

仮に定年退職後、

11年後も、18年後も、29年後も、

生活費の足しとするため、

少しずつ投資信託を解約し続けたとすると、

いったい何が起こるのでしょう?

つみたてを続けていた「29年」と同様、

ファンド価格が

どーんと上がる年もあれば、

急落の年もあれば、

暴落の年もあるかもしれません。

仮に『暴落』が避けられないとすれば、上記例で言えば、

『それ』がいつ起こるかという違いに過ぎません。

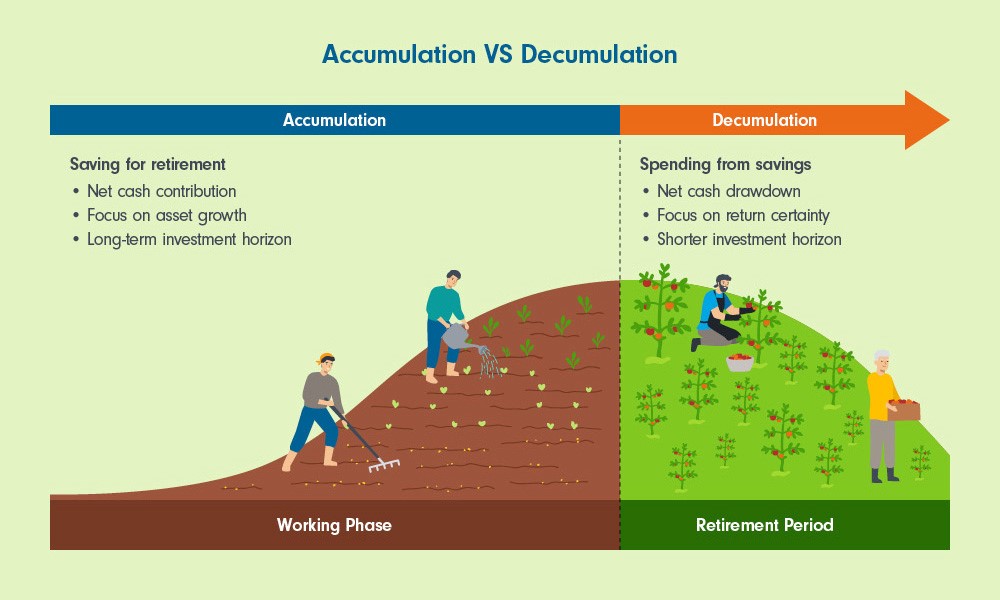

リタイアしても(長く)資産運用は続くわけです。

では、一歩進めて、

トータル資産の中で、

安全資産(自国建ての国債)+リスク資産(インデックスファンド)の「比率」を一定に保ちながら、

毎年「パーセント(%)」で取り崩しを行っていけばどうでしょうか。

この場合、

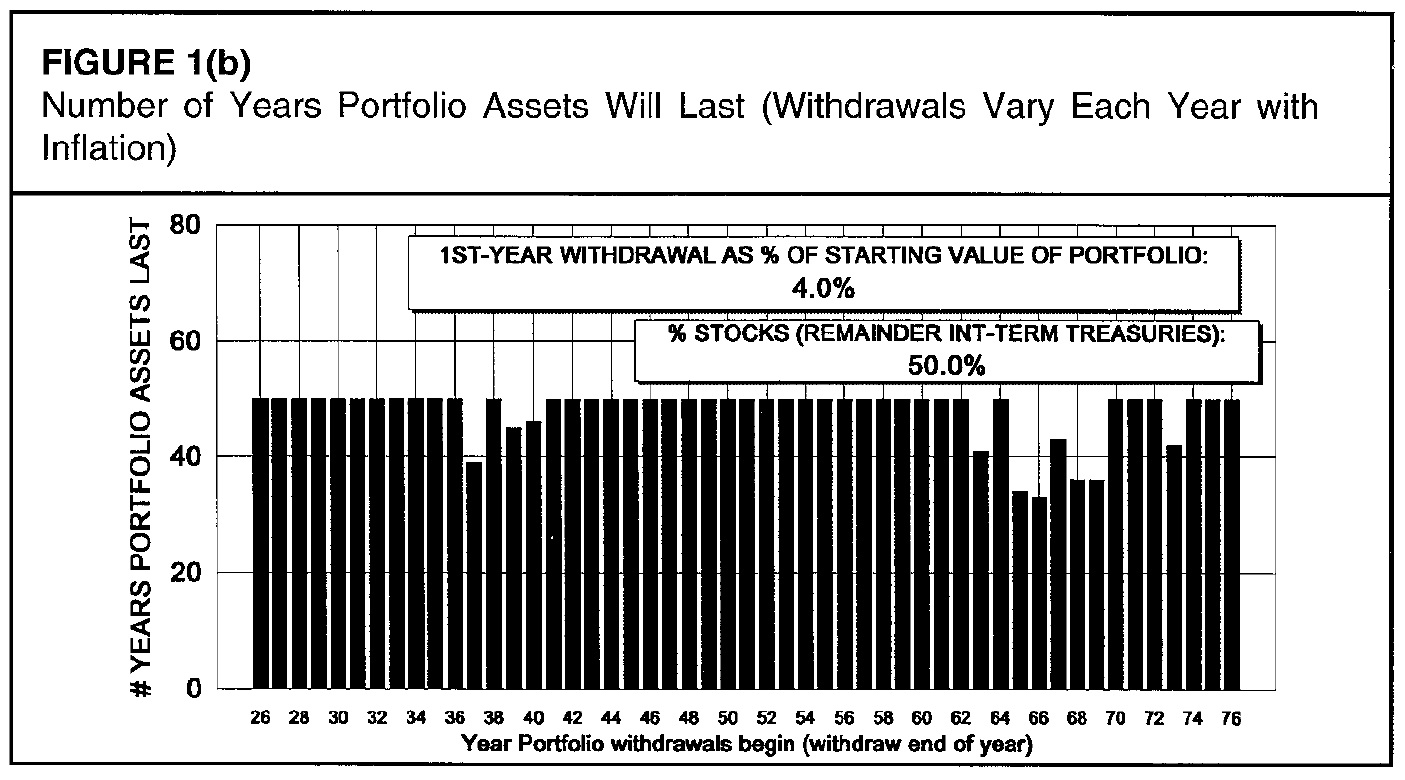

「4%ルールの父」といわれる

ウィリアム・ベンゲン氏の有名な『論文』が助けになります。

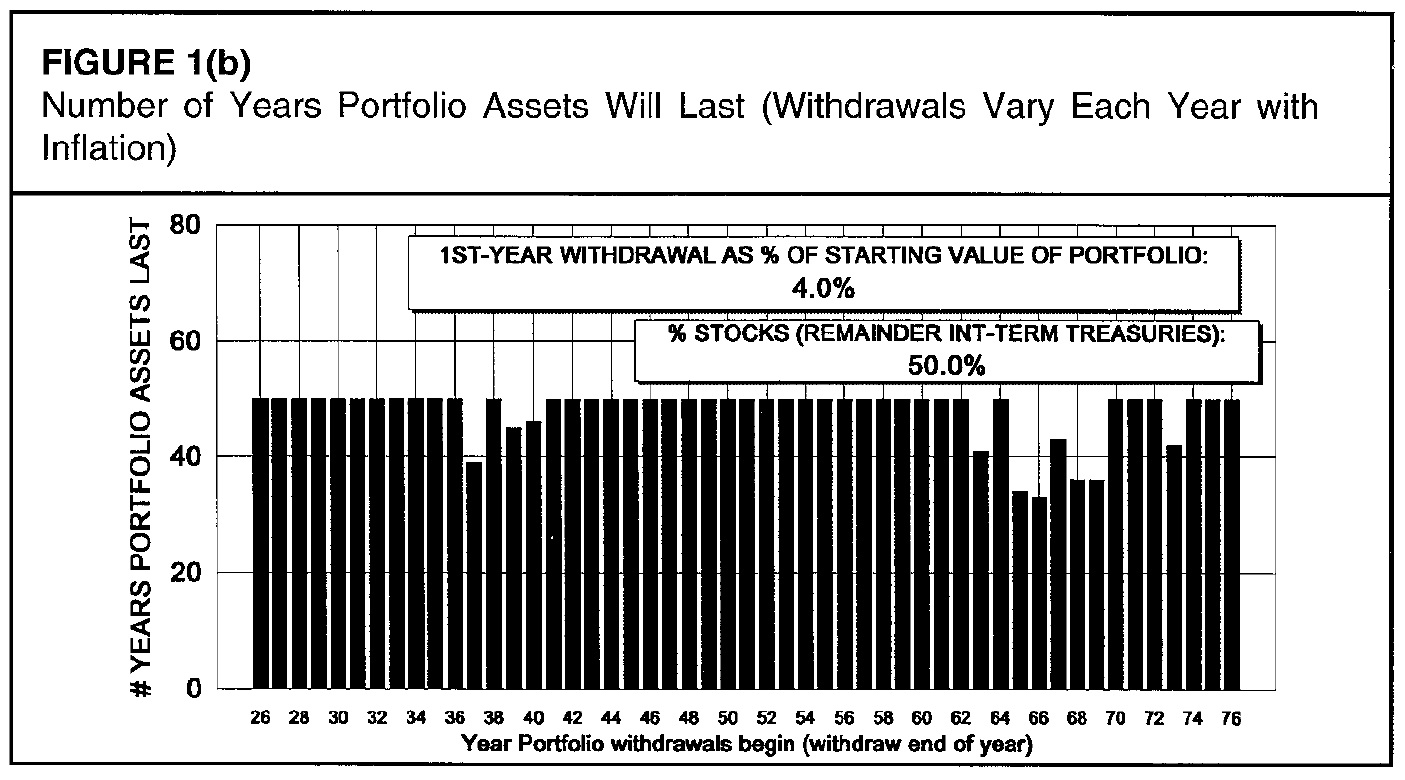

上記論文では、

1926年から1976年までのデータを基に

「米国株式」「米国債券」を組み合わせたポートフォリオから、

トータル資産の3~6%を毎年取り崩した場合に、資産が『何年』持続するかという検証を行っています。

たとえば一例ですが、

『株式50/債券50のポートフォリオ』で

取り崩し率を初年度「4%」として、

1926年から1976年までの間に

『引き出し』をスタートさせた場合、

(※株式は米国株式、債券は米国の中期国債)

もっとも資産の『持続率』が悪いのが、

1965年、1966年に取り崩しを始めた場合なのです。

これは、

米国S&P500指数が大きなマイナスとなる、

1973年、1974年の『7年から8年前』です。

グラフの横軸・・取り崩しを始めた年(1900年代の数字)

グラフの縦軸・・資産が持続した年数

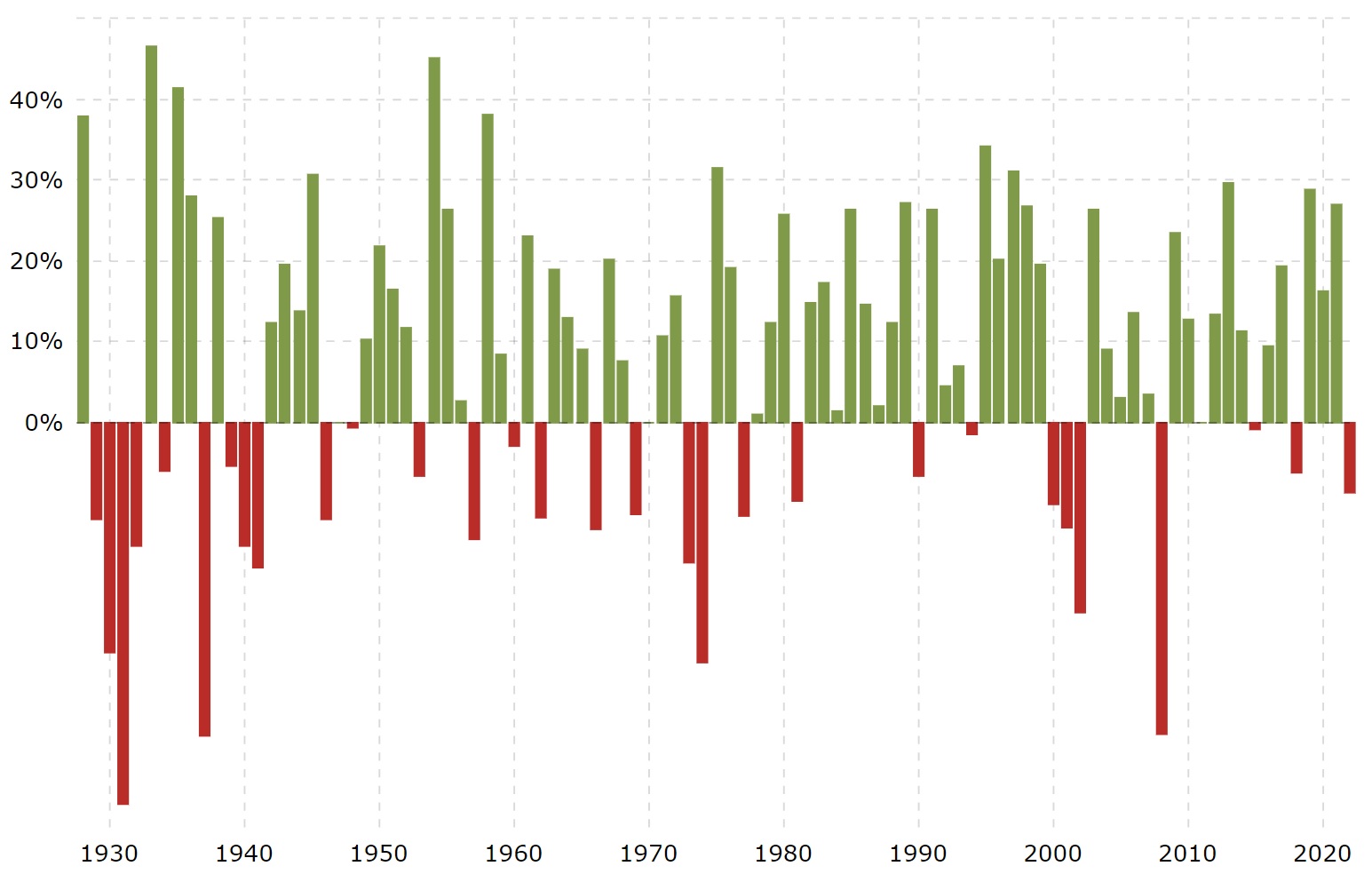

上図は、S&P500指数の年次パフォーマンス)

逆に暴落が起こった1974年に

取り崩しを開始した場合、

資産の持続率は(かえって)優秀です・・。

(1926年~36年の取り崩し開始も超優秀。)

「取り崩し(%)」とは

長い歳月をかけた継続的な作業であるため、

リタイアした途端『暴落』に遭遇したというケースは、実はそんなに悪い話ではないのです。

なお当クリニックでは、

毎年「定額」で

投資信託のみからの取り崩しを行うより、

トータル資産の中で

安全資産とリスク資産の「比率」を明確にし、

同比率を保ちながら、パーセント(%)で毎年取り崩すことをよりお勧めしています。

カテゴリ:リタイアメント・資産の取り崩し