証券会社の再編が起こるのも「新NISA」のせい?

2023年10月12日

こんにちは。

投資信託クリニックの カン・チュンド です。

少し前に大きなニュースが飛び込んできました。

マネックス証券は

ドコモの連結子会社となります。

しかし株式の51%は

マネックスグループが保有するため、

マネックス証券という名称は維持される模様です。

今では携帯電話会社が「証券業」を行うことが

全然珍しくありません。

たとえばメルカリが「銀行業」を行ってもよいわけです。

金融業界の『合併・再編』は大歓迎です。

もっとサービス内容を革新してもらいたいですし、

「えっ、そんなことも出来るの?」という驚きを体験したいとも思っています。

例えば数年経てば、

ドコモが出資比率をもっと上げて、

「ドコモ・マネックス証券」になっているかもしれません。

楽天証券も、

みずほ証券が追加出資して、

「楽天みずほ証券」になる可能性もあります。

そしてネット証券の雄SBI証券は、

俗に「5大証券会社」といわれる、

野村、大和、SMBC日興、みずほ、三菱UFJモルガンスタンレーのいずれかを、虎視眈々と狙っているかもしれないのです。 わたしの勝手な妄想です。

どうして業界再編の動きが、

マグマのように噴き出しているかといえば、

まず『新NISA』があるでしょう。

(新NISAの)ひとり当たりの生涯投資枠は1800万円・・

これは「元本」です。

新NISA口座内で資産運用すれば、

それで資産形成が完結してしまうほどのボリュームでしょう。

上記は、

投資信託を用いて

長期投資を目指す者だけを指すのではありません。

個別株の嗜好者も、

さまざまなETFを保有する者も、

まずは『新NISA』を利用するわけです。

つまり?

いったん新NISA口座を開設したら、

ほかの証券会社を利用する理由がほぼなくなってしまうということ。

これは証券会社にとっては死活問題です。

今から10年後に、

証券会社の数が

今の「半分」位になっていても私はぜんぜん驚きません。

旧来型のいわゆる地場証券会社は

ほとんど皆無になると予想します。

大手5社と呼ばれる

野村、大和、SMBC日興、みずほ、三菱UFJモルガンスタンレーの各証券会社も、盤石の礎があるわけではありません。

ここ10年程、

個人投資家向けのサービスにおいては、

明らかにネット証券のサービス内容に(大手5社が)寄せていっている現実があります。

例えば2033年に65歳になる相続人が、

有店舗の証券会社を使い続けるかどうかは疑わしいところです。

いっぽうネット証券では、

auカブコム証券において、

今一度『再編』、

―出資会社の入れ替えー が起こるかもしれません。

あくまで一例に過ぎませんが、

au(KDDI)が出資する運用会社(auアセットマネジメント)の「ファンド情報」を見ると、

魅力的な投信の訴求ができているとは私には思えません。

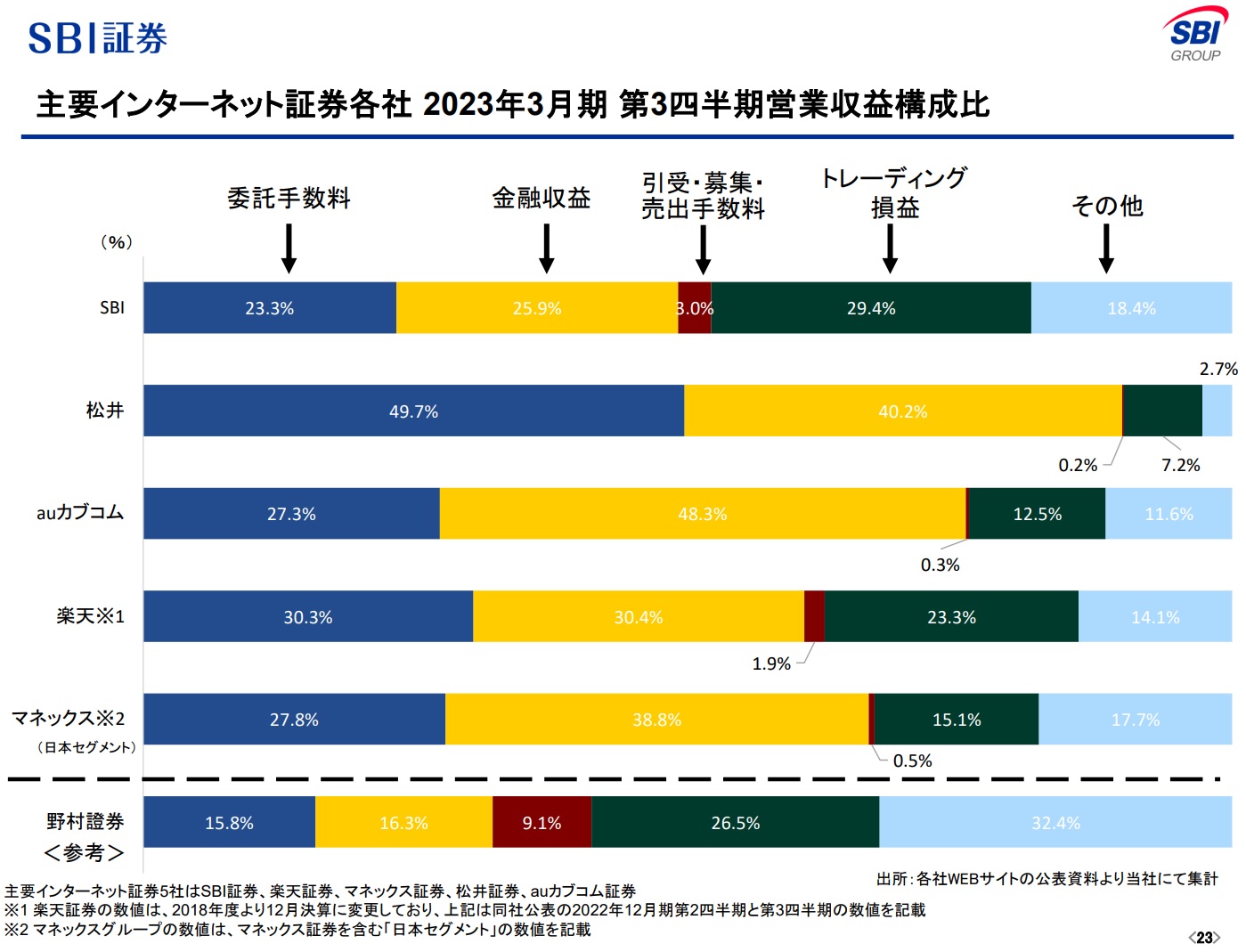

また、松井証券は

以下図表にある通り、

収益に占める『売買委託手数料』の比率が高いため、

画像元:株式会社SBI証券『決算説明資料』

株式の売買手数料「無料化」の流れが進む現状からは、

自主独立路線では今後経営が厳しくなることが予想されます。

(再編・合併の次のターゲットになるかもしれません。)

さまざまに述べましたが、

私たち個人投資家にとって大切なのは、

ではなく、

どんなサービスを提供してくれるか、であります。

異業種の参入も併せて、

より横断的な金融サービスの誕生を期待したいものです。