「終身保険」を2番目の退職金にする方法

2023年9月9日

こんにちは。

投資信託クリニックの カン・チュンド です。

そもそも『終身保険』とは?

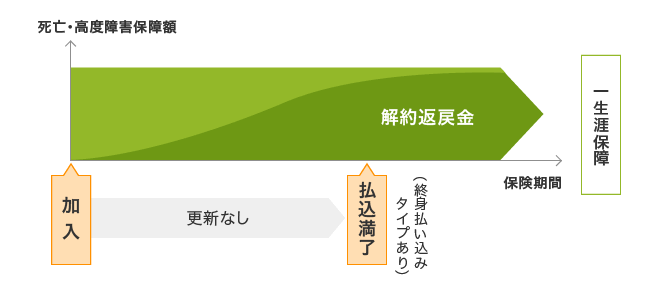

まずは、貯蓄性の部分です。

終身保険では自分が支払う保険料の一定部分を

自分で積み立てています。

が、保険料の払い込み満了近くにならないと、

保険料総額を上回らなかったりします。

けっこう不利で、変則的な貯蓄です。

もちろん若いあなたなら、

このような『終身保険』は解約するなり、払い済みにするなりして、

毎月払っている保険料分を、純粋に貯蓄や投資に回したほうが合理的でしょう。

(ところが、)あなたはすでに58歳です。

30歳のときに加入した『終身保険』の保険料払い込み満了は「60歳」とします。

死亡保障額は1000万円あって、

「今までよく払い続けてきたなぁ・・」と

感慨に耽ったりしますが、

惑わされてはいけません。

この死亡保障額とは?

あなたがもしも亡くなったら、

死亡保険金として『1000万円』が支払われますというもの。

死亡保険金の受取人は「パートナー」ですか。

それとも「お父様」「お母様」ですか。

それらの人はそもそも、

その死亡保険金を『必要』とされていますか?

おそらく死亡保険金がなくても、なんとか暮らしていけるのでは?

58歳のあなたですから

すでにそれなりのご資産もあるはずです。

たとえ「死亡保険金」がなくても、

今、あなたに万一のことがあれば、

(パートナーがいる人は)

パートナーにそれ(資産)を遺せるわけです。

そもそも、

何十年と自分で保険料を払い続けて積み上げたそのお金を、

「自分が生きているうちには使わない!」という選択が【死亡保険金】です。

「いや、自分が生きているうちに使うよ!」という選択が【解約返戻金】です。

自分が積み上げたきたお金を、自分が生きているうちに一切使わないというのは、果たしてベストな選択なのでしょうか?

狭義でいうところの

【必要・死亡保障額】とは?

経済的に自立するまでの間に必要なお金を用立てるためのモノ。

これがコアな必要保障額です。

でも、もう58歳なら、

35歳のときのお子さんでも23歳になります。子どもさんへの『責任』という意味での死亡保障は、もう必要ありません。

お子さんがおられないなら、余計に死亡保障は要りません。

「えっ、お葬式代ですか?」

よく言いますよね、

『終身保険』はお葬式代の代わりになるって。

でも、よく考えてみますと、

今ある「ご資産」の中からお葬式代は払えますよね?

「カンさん、

これ(死亡保険金)はパートナーへの愛情なんですよ!」

あっ、失礼。

崇高なお気持ちの表れなのですね。

でも、ここは一度深呼吸をしてみましょう。

58歳まで生きているあなたですから、

『平均余命』の思考法を用いれば、

70代、80代と元気に生きている確率がそこそこ高いです。

あなたが死んで初めて下りるお金です。

ということは?

あなたが長生きすればするほど、

パートナーも

ずいぶん年を重ねたときに『死亡保険金』を受け取ることになります。

たとえば一例です。

あなた 93歳で死亡

パートナー 90歳で『死亡保険金』を受領

果たして1000万円というお金を、

生かし切れるでしょうか?

今年58歳になるあなたなら、

たとえば65歳になったら、

もちろん70歳でも構いませんが、

『終身保険』を解約して、

払い戻されたお金(解約返戻金)を元気なうちに『使う』ことをお勧めします。

払い戻されたお金は、

あなた自身とあなたの周りの人やコトのために、楽しく使うべきでしょう。

1000万円の終身保険に加入しているAさんが長生きして93歳で死亡。妻90歳時に1000万円が入ってくるが(それは)果たして意味のあるお金なのか🤔

— カン・チュンド@インデックス投資アドバイザー🙋♂️ (@4649kang) July 12, 2023

それより、金額は少なくなっても70歳とか75歳で終身保険を解約して2人が元気なうちに(Aさんも生きてる❗️)楽しく使ったほうがよほど意味があると思う☺️

もちろん、

65歳や70歳時に「終身保険」を解約すれば、

(今の例でいえば)戻ってくるお金は1000万円より少ないです。

が、それがたとえ「860万円」だとしても、

65歳や70歳時点で

そのお金を

『自由』に扱えるほうが、

(例えばパートナーが90歳の時点で遺す1000万円より)価値があるとわたしは考えます。

「時間」と「お金」は常にトレードオフなのです。

カテゴリ:100年ライフプラン