セゾン・グローバルバランスファンドの中身は変わってしまうのか?(セゾン投信中野会長が退任へ)

2023年6月2日

こんにちは。

投資信託クリニックの カン・チュンド です。

複数のメディアで

セゾン投信の中野晴啓会長の退任が伝えられています。

(事実上の更迭と思われます。)

寝耳に水の出来事でわたしもたいへん驚いています。

中野さんの最大の功績は、

バンガード社を説得して

バンガードのインデックスファンドを内包した『セゾン・グローバルバランスファンド』を立ち上げたことでしょう(2007年)

日本の投資家に、

(日本を特別視しない)

グローバル分散された、

低コストのインデックス運用を紹介された意義はたいへん大きいです。

全国行脚を繰り返しながら、

長期、積立、国際分散という理念を

個人投資家の心のひだに浸透させたその功績は、

時が経てば経つほど際立ってくることでしょう。

今回の件は

中野さんご本人にとって本当に忸怩たる思いと推察します。

切り替わってよろしいでしょうか。

中野さんの熱意、

そして強力なリーダーシップによって

セゾン投信は多くのファンを獲得し、

結果として

セゾン投信の主ファンド2本で

6000億円を超える純資産額を誇るまでになった。

これは紛れもない事実です。

会社の『経営陣の変更』と、

―セゾン投信の場合「投資信託」の提供。―

頭の中がクリアになるのではないでしょうか。

「セゾン・グローバルバランスファンド」に関して言えば、

―以下、セゾンGBFと記します―

その中身はバンガード社のインデックスファンドの組合わせです。

(市場平均との連動を目指すインデックス運用であります。)

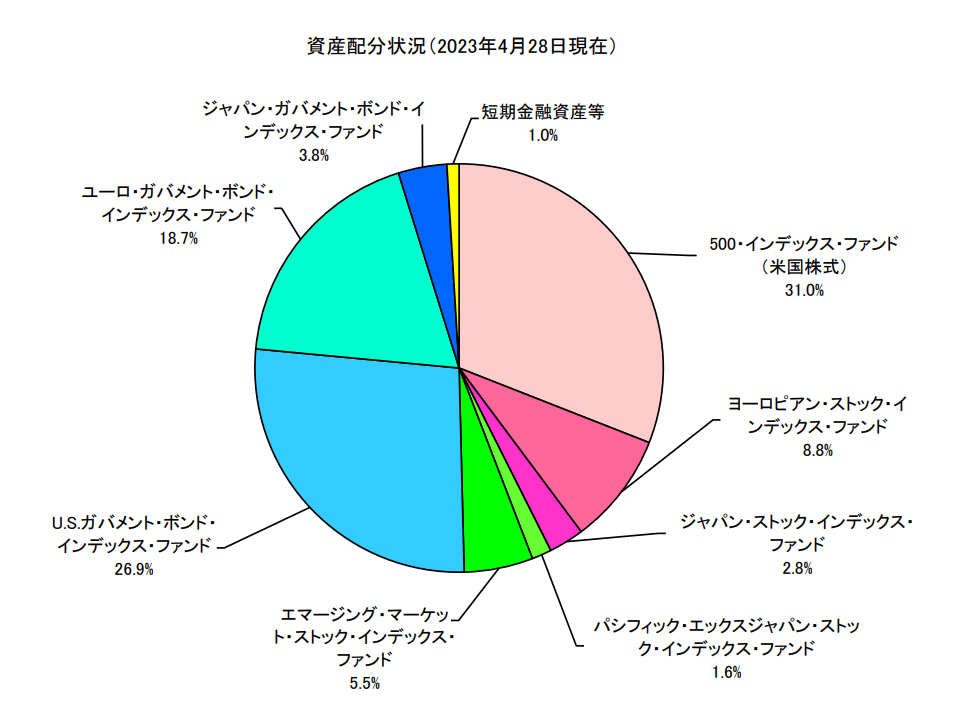

画像元:セゾンGBF「運用レポート」

同ファンド紹介ページには、次の記述があります。

インデックスファンドへの投資を通じて、

世界各国の株式および債券に実質的に分散投資します。

投資対象ファンドへの資産配分比率は、

各地域の株式および債券市場の時価総額(規模)を勘案して決定します。

上記、時価総額(規模)を勘案して決定します。

という書き方をされていますが、

これまでの16年間、

株式、債券とも

おおむね各国、各地域の

時価総額(規模)の大きさに比例した『配分比率』で、セゾンGBFは運用を続けてきました。

一貫してポートフォリオマネージャーを務めているのは瀬下哲雄さんであり、今後もそれは変わりません。

今回の件を受けて

セゾン投信はリリースを出しており、

社長の園部さんと

ポートフォリオマネージャーの瀬下さんのコメントが掲載されています。

お二人とも、

「顧客本位の資産運用」の理念は変わらないと力説されています。

ただ、中野会長の退任は6月末であり、

6月28日の株主総会で正式に決定されるため、

今は「必要最低限の」

「当たり障りのない所」までしか言えません・・

という言外の部分までが伝わってくるようです。

社長の園部さんのメッセージ部分の、

長期資産形成を念頭に置いたファンドの運用方針や運用スタイルについてもこれまで通り、各ポートフォリオマネージャーが丁寧な運用を続けていきます。

の意味を読み解いてみましょう。

中野さんは残念ながら退任されますが、

社長の園部さん、

そしてポートフォリオマネージャーの瀬下さんは留任されるわけです。

冷めた言い方で恐縮ですが、

投資信託の『運用』は続きます。

【経営陣の変更】と

【商品・サービスの内容】を並列して見た場合に、

【経営陣の変更】が、

【商品・サービスの内容】を悪いほうに変更させるようであれば、これはもう一大事です。

が、しかし、

セゾン・グローバルバランスファンドの運用の中身が変わるとは思いません。

(なぜならセゾンGBFは「インデックス運用」だからです)

例えば、

親会社のクレディセゾンが、

「来年度から、セゾンGBFの新興国の株式比率を1.5倍に変更せよ!」なんて指示を出すことは非現実的でしょう。

仮に当クリニックのお客様が

セゾンGBFを保有されていれば、

ファンドを解約してしまうのは得策とは思えません。

とお話するでしょう。

まずは冷静になりましょう。

(すくなくとも、6月28日の株主総会後に、もしかすると聞けるかもしれない中野さんのコメント、親会社のクレディセゾン関係者のコメント、そしてセゾン投信社長の園部さんのコメントを聞いてから、改めて判断してもよいのではないでしょうか?)

【追記】2023年6月30日 代表取締役会長を退任された中野さんのコメントがFacebook上で公開されています。

(個人的にはセゾン投信で現にファンドを保有するホルダーに対して「どうするべきか?」の言及がなかったのが残念です。)

さらに冷めた視点で掘り下げれば、

たとえ『代表取締役』が突然変わっても、

仮に、

『ファンドマネージャー』が突然変更になっても、

【人の変容リスク】に対抗できるのが、

インデックス運用の長所であるはずです。

ここを過小評価するべきではありません。

ただし、投資信託のクオリティーは『定量評価』のみで計れるものではありません。

次記事で詳説する、

親会社のクレディセゾンが訴求するとされる、

『販路拡大の弊害』は【商品の中身そのもの】の話ではなく、

それを【どう売っていくかという販売戦略】の話ですが、その販売戦略の変更が、投資信託の『定性評価』を変えてしまうリスクは秘めています。

【追記】2023年7月16日

セゾン投信の園部社長への包括インタビュー(YouTube)です。

上記内容を文章に書き起こした

日経CNBCの直居敦さんのnoteがこちら。

(園部)「販売を巡る考え方の違いが背景にあったのではないか」

というような報道がありましたが、

実際にはそうした考え方の違いはなかったと理解しています。

今後も私たちは長期、積み立て投資を軸にして、

いたずらに販売会社を増やさず、

むしろ直販チャネルを強化していくという点では

株主(クレディ・セゾン)も、中野氏も全く同じだったのです。

ただやり方、強化していく手段についての違いはありました。

手段の相違というのは、

記事内でも指摘されている、

セゾン投信とクレディセゾンとの間で金融商品仲介業の契約が結ばれ、セゾンカードの顧客に対してセゾン投信のファンドを紹介していく(オンライン上)点であると思われます。

カテゴリ:インデックス投資全般