わたしが不動産投資をしない理由 パート2

2022年12月29日

こんにちは。

投資信託クリニックの カン・チュンド です。

前回、不動産投資成功の秘訣として、

1.「真に立地が良い」

×

2.「安く購入する」

を挙げました。

「でもカンさん。

真に立地が良ければ、粗利回りは下がる(=ある程度高く買わざるを得ない)のは当然でしょ。」

それはその通りでしょう。

2.安く購入する。では、

ある程度の『妥協』は必要かもしれません。

しかし、2のみならず、

実際には、

1.真に立地が良い。でも、

妥協している人のほうが多いのではないでしょうか。

ご承知の通り、

収益不動産の供給は、

「不規則」であり、

かつ「限り」があるため、

投資家は往々にして妥協しやすくなります。

『個別株式』との比較が

分かりやすいかもしれません。

株式は、

会社の所有権の『持ち分』の売買が可能であるため、

例えば、

ワコールという会社を

「ひとまとめで」買うか、売るか、という二択にはなりません。

ワコールの会社を

ぜひとも購入したければ、

100株分だけ買うことが可能です。

(同時に100株分だけ売るということも可能です。)

それと比して、

例えば東京都昭島市の一棟アパートは、

基本的に

『まるごとの所有権』(土地・建物)を、

持つか、売るか、買うかの選択肢しかありません。

(一棟アパートを「区分所有権形式」で登記し直せば話は別ですが。)

不動産という資産は、所有権の形態がきわめて原始的であるため、売りに出される「物件量」が限られてしまうのです。

(その反省をもとに、不動産を有価証券化したのがREITです。)

また、不動産に限らず、

株、投資信託、金(ゴールド)、暗号資産、THE NORTH FACEのダウンジャケットに至るまで、

自分が「買おう!」と思ったときに人は買いたいもの。

その結果、

「真に立地が良い」で妥協し、

×

「安く購入する」で妥協する・・。

ということが往々にして起こります。

今、そこに、そこそこの「物件」があるんだから、これでもいいんではない?

「真に立地が良く」

×

「安く購入する」を追求し切るよりも、早く購入したいという『誘惑』が勝ってしまうわけです。

上記1、2の「妥協の大きさ」に比例して、

不動産投資はうまく行かなくなる可能性が増します。

かく言うわたしですが、

実は完璧主義でして、

仮に1.「真に立地が良い」が満たされたとしても、

一投資家として

2.安く購入する。で、なかなか妥協が出来ません。

(不動産は一括投資しか選択肢がないため!)

不動産市況が安くなる時まで、

我慢強く待てるか?と聞かれても、その自信はありません。

ですので、

わたしは不動産投資を行っていないわけです。

(自分にもしも「資力」と「借入れ力」があったならば、不動産を買いたいと思った時期が二度あります。一度目は2001年と02年。二度目は2008年と09年でした。)

今の話と関連しますが、

じゃあ私はどうして『投資信託』を買っているのでしょうか?

答えはカンタンです。

「積立投資」が出来るからです。

投資の時期を5年も10年にも20年にも分散できれば、

安値で買っている? という、

良い意味で自分を麻痺させることが出来ます。

(また、積立ですから、

投資対象が安くなった時も、確実に『購入』していけるわけです)

寒中一服。

ちょっと一息入れて『視点』を変えてみませんか?

有価証券(株式など)の歴史はたかだか400年ほどです。

それに対して「不動産」という概念は、

農耕文化の創生時から存在します。

耕作のための「土地」(不動産)には、おのずと価値が生じたためです。

今日でも、

世界の200近い国すべてで、

多種多様な「不動産」が存在します。

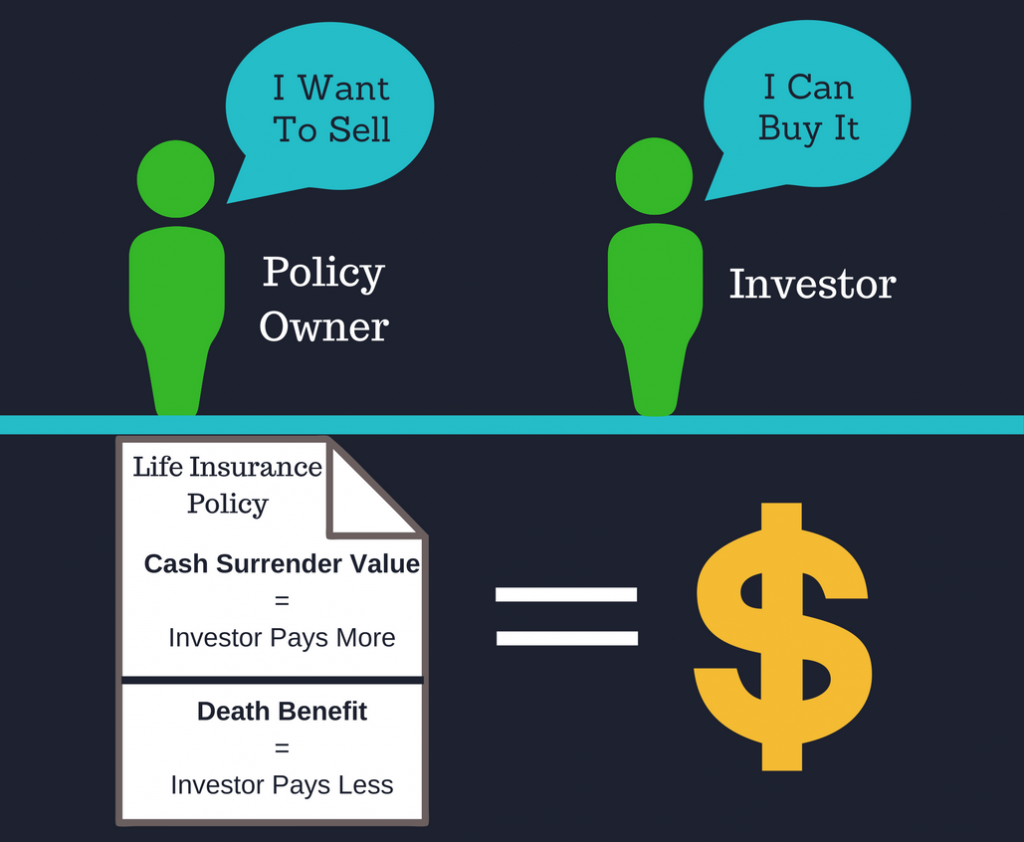

そして収益性を有する不動産として、

『売り』に出されているモノは、

日々、何百万件と存在するはずなのです。

これほど普遍的な『投資対象』もないのに、

ほとんどの場合、

「日本の」収益不動産を購入しています。

それはなぜ・・?

不動産の取引は

『個別特殊性』が強いためです。

高所のところから述べれば、

各国で不動産をめぐる法律、税制などの法令が大きく異なるため、

不動産の物件調査、売買、その管理等において煩雑さ、難解さが伴うため、

実際的には、

ほとんどの日本の不動産投資家は、

投資対象が「日本国」の不動産に偏ります。

国の数は196ヵ国あって、

そのほとんど全てで、

売りに出されている収益不動産は数多存在するのに、

事実上、

選択肢としているのは「たった1ヵ国」。

・・ここからは「もしも」の話です。・・

もしも、

日本の投資信託法に「大きな縛り」があって、

日本の資産(日本株、日本債券、日本不動産等)を組み入れた投資信託しか買えない。

という法律があったら、

わたしなら、

投資信託など買いません。

〇 同じような地理的環境で、

〇 同じような建物形状の、

〇 同じような広さのマンション(コンドミニアム)の、

〇 同じ年間コストの、

〇 同じ税負担の、

〇 同じ程度の管理の煩雑さの、

〇 同じ「賃料」の(USドルで比較した場合)、

〇 同じ「賃料成長性」が期待できる、

例えば、

「東京」と「シドニー」(オーストラリア)の不動産が存在していて、

仮に「二つの投資対象」を比較できるとして、

シドニーの不動産のほうが(東京より)より安く買える状況であっても、実際的には東京の物件を買っているわけです。

「上場株式」のように、

話を新興国に広げればどうでしょうか?

例えば、

インドネシアやベトナムやカンボジアやインドの不動産なら、インカム(賃料収入)だけではなく、

長期投資を続けることで、

大きなキャピタルゲイン(値上がり益)も期待できます。

ところが不動産は

『個別特殊性』が強いため、

物件情報の欠如云々の問題だけでなく、

「誰に(どこの会社に)物件の管理を任せるか?」という、マネジメントの問題を乗り越えるハードルがあまりにも高いため、

結局、現実的選択として、みな「日本の」不動産を選ぶことになるわけです。

現実的には『選択肢』が

日本の不動産にほぼ限られてしまうため。

続く・・)

カテゴリ:投資の発想法