株価は下がることによってしか、魅力を増すことが出来ません

2022年10月8日

こんにちは。

投資信託クリニックの カン・チュンド です。

淡い期待という言葉があります。

もうそろそろ

(株価が、)上がってくれないかなぁ・・

せっかくつみたて投資を始めたのに、

2022年のマーケットは波乱に次ぐ波乱で、ストレスばかりが溜まるよ。

「なんとか上がってくれ!」と願っているのに、市場はその逆の動きをしてしまう事がしばしば。

お気持ち、お察します。

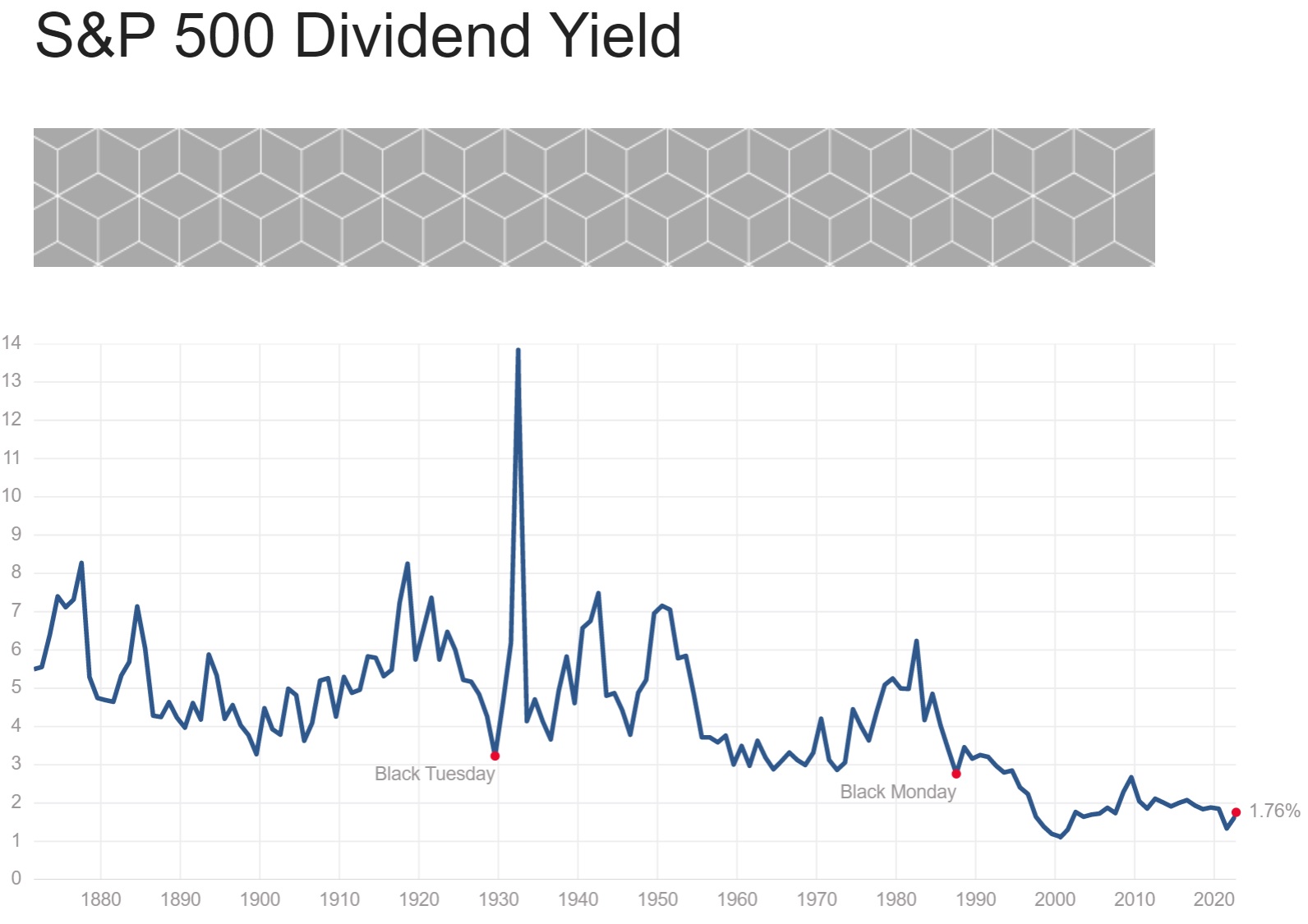

あなたは「配当利回り」って言葉、聞かれたことがありますか?

例えばマイクロソフトの株を「1株」買って、

それが100ドルだったとしましょう。

もしも年間2ドルの『配当金』がもらえれば、

マイクロソフトの「配当利回り」は、

年2%です。

一つの株式のみだけではなく、

米国市場全体、

例えば、S&P500指数の「配当利回り」を知ることも可能です。

現在、配当利回り「1.76%」!

(2022年10月7日現在)

上記が、

魅力的な「配当利回り」か、

凡庸な「配当利回り」なのかは一概には言えません。

新型コロナウイルスの大流行が始まった当初、世の中の金利が『ゼロ』近くになった頃なら、配当利回り1.76%は、投資対象として魅力的に映ったはずです。

『アメリカ国債2年物』の利回りが

4%を超える程度にまで上昇しているため、

たった2年間我慢すれば、

米国人にとってはノーリスクで、

年利4%程度のリターンが獲得できるわけで。

S&P500の配当利回り1.76%は

あっ、ここでは、あなたの損益は脇に置いておきますよ。

代表的な指標S&P500指数そのものが、

ひとつの『生き物』であると考えて欲しいのです。

「配当利回り」という観点から、

S&P500指数がもっと魅力的に映るためには、

S&P500に構成される

アメリカの代表的な企業500社の株価がもっと下がって、

―例えば上例のマイクロソフトでいえば、―

株価が

100ドルから50ドルくらいに下がって、

「配当利回り」が4%になるなどの「変化」が必要です。

S&P500は「生き物」ですが、

S&P500がどんどん上昇するということは、

S&P500の、

投資対象としての「伸びしろ」が、

どんどん小さくなることに他なりません・・。

また、マイクロソフトですみません。

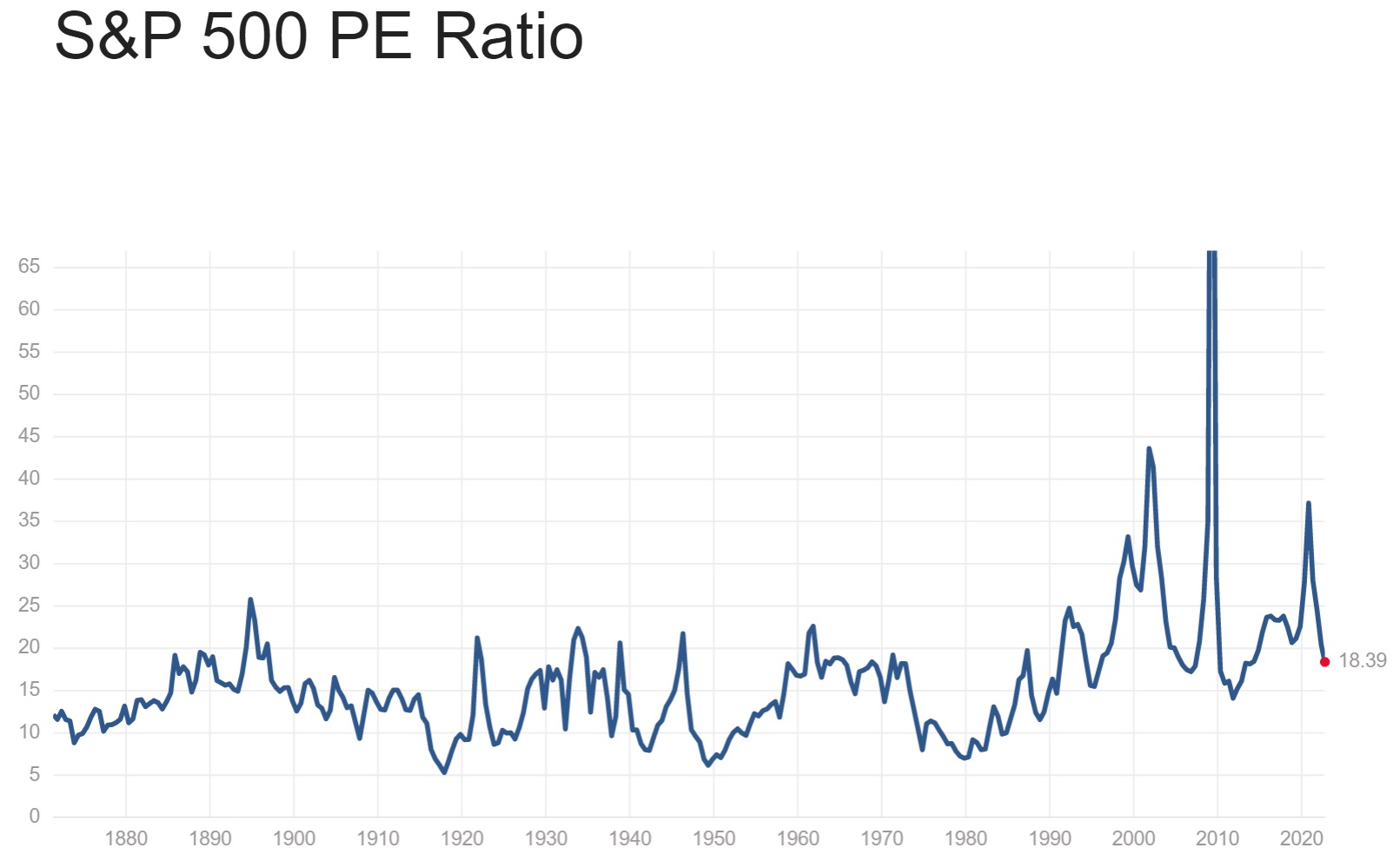

仮に今、マイクロソフトの1株あたりの利益が5ドルあって、株価が100ドルなら、

「利益の20倍、株価は買い上げられている」ことになります。

これはPER20倍と記されます。

一つの株式のみでなく、

米国市場全体、

例えば、S&P500指数の「PER」を知ることも可能です。

現在のPER 18.39倍!(2022年10月7日現在)

ひと頃に比べるとだいぶ「PERの値」は下がってきました。

割高感はないといっていいでしょう。

(一般にPER10~20倍が適正な株価水準の目安とされます。)

しかし、です。

困ったことに、

もしも「景気後退」が本格化して、

今と同じ水準の『利益』を維持することが困難になり、

もしも米国を代表する500社の会社の『利益』が減少していけば、

―また、マイクロソフトの例で恐縮です(^^) ―

マイクロソフトの株価が同じ100ドルでも、

1株あたりの『利益』が仮に2.5ドルに下がってしまうと、

PERは倍の40倍に・・・。

マイクロソフトの例でいえば、1株あたりの利益が2.5ドルに下がっても、PERを「20倍」の水準を保つためには、

株価が50ドルに下がる必要がある。ということであります。

投資対象としてのS&P500も、1株あたりの利益が下がっていけば、指数そのものが下げない限り「PER」は上昇してしまいます。

その魅力を取り戻そうと『値』を下げるわけです。

S&P500がどんどん下がるとは、

S&P500が自らしゃがんで、

投資対象としての「伸びしろ」を大きくしようとする行為に他なりません。

下がれば下がるほど、投資対象としての魅力が増すのです。

私たちはとかく、

自分が保有するS&P500のインデックスファンドの成績に注目してしまいます。

しかし、

S&P500はあなたの所有物である前に、

自律運動を繰り返す「生き物」そのものなのです。

この先、万が一にも皆が悲観に暮れ、

株式に嫌悪感を示すようになれば、

暴落とは「伸びしろ」が大き過ぎる状態を指すのです。

でも、まあ、

そんな劇的にコトは運ばないだろうと・・

冷めながら54歳のオジサンはこの記事を書いていますが、

大切なことは、

株式市場を投資対象、

いつも『これから買う対象』として見ることです。

下がれば下がるほど、

本当は

リスクマネーを投じることへの恐怖心は減ってくるはずなのです。

チャンス、なのです。

カテゴリ:経済よもやま話