ファンドの取り崩しを始めた途端に『暴落』に遭ったらどうする?

2022年7月14日

こんにちは。

投資信託クリニックの カン・チュンド です。

当クリニックの相談者さまからは

実に多様なご質問をいただきます。

今はコツコツ積立投資に励んでいますが、

もしもファンドを解約し始めた途端、

大不景気 ⇒ 市場が暴落したりしたら

どうしたら良いのでしょうか?

自分が定年を迎え、

いざ投資信託を取り崩そうとした時に、世界金融危機みたいなものが発生してしまうと、保有資産の評価額はどーんと下がってしまいますよね?

このような状況になったら

どう対処したらよいのでしょうか。

ご質問、ありがとうございます。

結論から申し上げると、

そんなに心配されることはありません!

リタイアが決まって、

老後の生活のために

投資信託を解約し始める。

上記作業は一度きりの

「一時的な行為」ではありませんよね?

リタイア後、

資産からの『取り崩し』を始めることになりますが、

それはけっこう長く続くはずです。

そう、

資産の『取り崩し期』(引き出し期)というのは、

つみたて期に負けないくらい「長い」のです!

ということは?

遅かれ早かれ、

市場の暴落には出会ってしまう わけであります。

取り崩しを始めた途端『暴落』に遭うか

取り崩しを始めて10年目で『暴落』に遭うか

取り崩しを始めて23年目で『暴落』に遭うかの「違い」があるだけです。。

ちょうどあなたが「65歳」で定年退職して1ヵ月後に、

仮に世界金融危機が発生したとしましょう。

その年も、そして来年も、

公的年金等で「足りない分」を、

資産から取り崩したいはずです。

ココでのポイントは、

トータル資産から『取り崩す』と心得ること。

仮に定年退職時に

あなたの「総資産」の内訳が、

本当に暴落が起これば、

誰しも暴落に遭った年は、

投資信託からの解約を躊躇してしまいますよね。

その「防御本能」はある意味、理に適っています。

暴落した年は、

別に無理にファンドを解約する必要もないわけです。

2.安全:リスク資産の「比率」を保ちながら取り崩す

暴落に遭った年は、結果として

ファンドからの解約は「ゼロ」になります。

なぜなら、

安全:リスク資産 = 68:32 のように安全資産の割合が高まっているためで、

これを(取り崩しを行いながら)、

安全:リスク資産 = 50:50 に戻すためには?

どうしないといけませんか?

予定よりも多めに安全資産を引き出し、

取り崩し額として受領するとともに、

残った資金で(リスク資産の比率を50に戻すために)

価格が下がったファンドを「買い増し」する必要があります。←ココ、重要。

これが取り崩し期の『資産管理』の実態です。

この辺りのシミュレーションを詳説しているのが、以下書籍となります。

もちろん、

退職した途端に『資産額』が大きく減ることはショックかもしれません。

しかし、

長く取り崩しを続けていれば、

どのみち『暴落』には遭遇してしまうわけです。

これは、

長い「つみたて期」において、

遅かれ早かれ『暴落』に遭ってしまうのと同じです。

さらに言えば、

リタイアして取り崩しを始めた途端に『暴落』に遭うより、

取り崩しを始めて

概ね8年~10年程度で『暴落』に遭うほうが、資産の持続率が鈍ってしまうことになります。

上記の「謎」については、

以前こちらの記事でも記しました

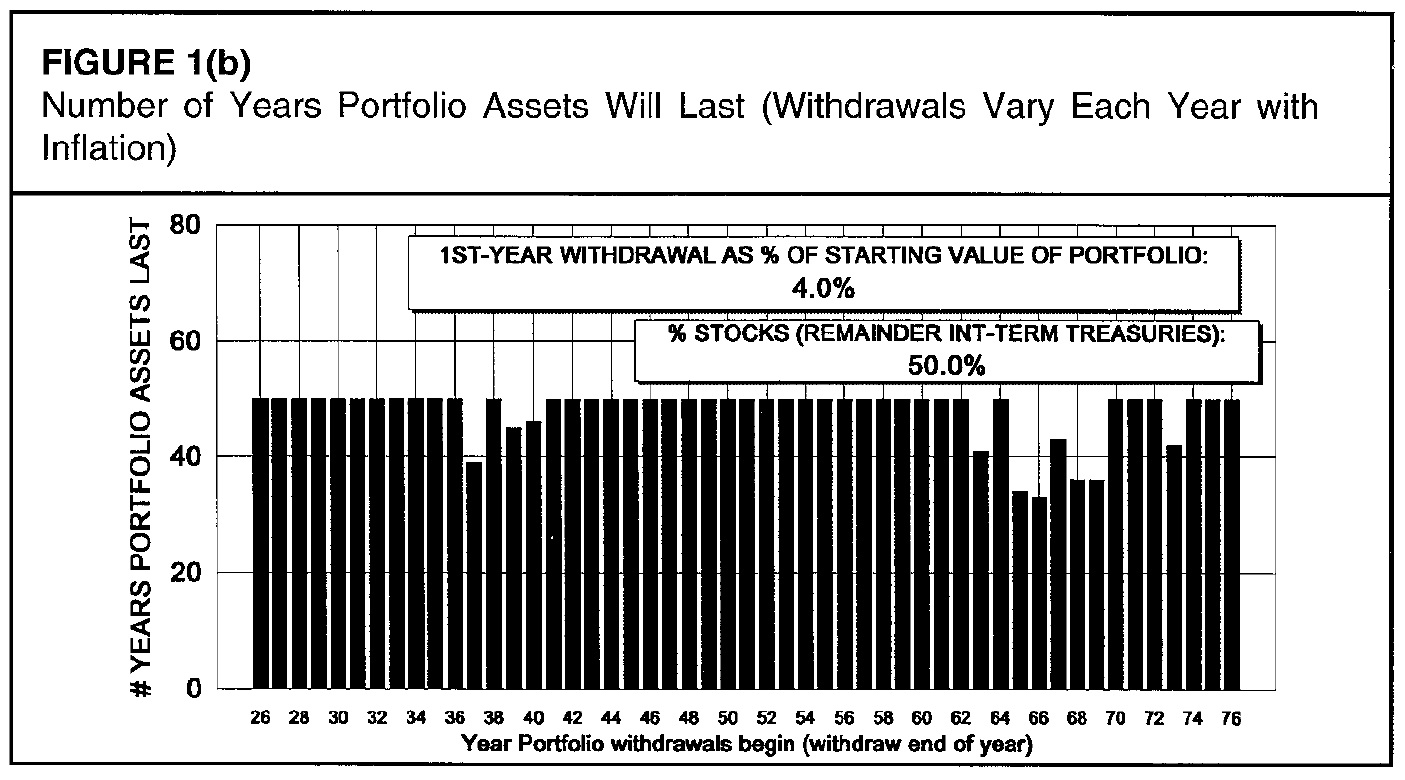

ウィリアム・ベンゲン氏の『論文』が詳細を語ってくれます。

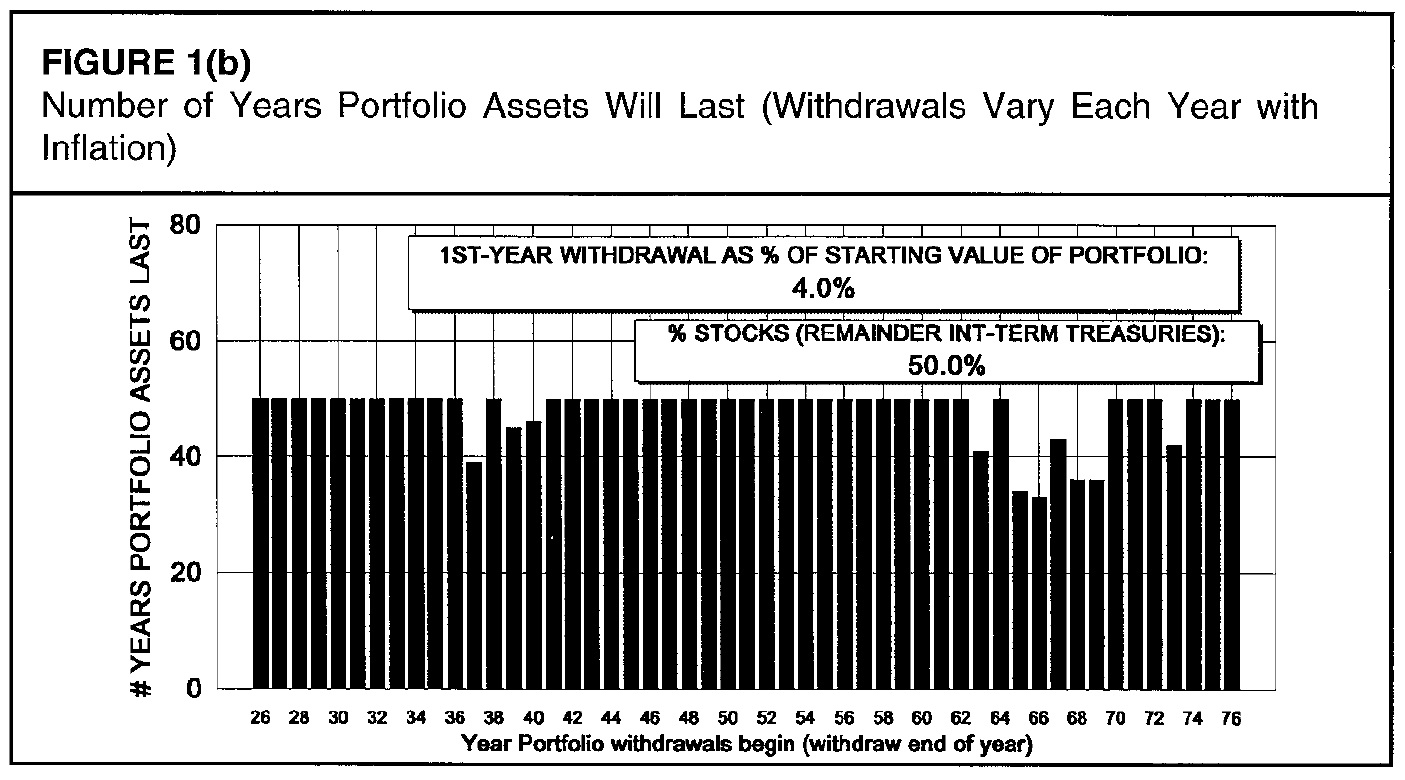

ウィリアム・ベンゲン氏の論文

「Determining withdrawal rates using historical data」(1994年)では、

1926年から1976年までのデータを基に

株式、債券を組み合わせたポートフォリオから、

トータル資産の3~6%を毎年引き出した場合に、

資産が何年持続するかという検証を行っています。

たとえば、

『株式50/債券50のポートフォリオ』で

引き出し率を初年度「4%」として、

1926年から1976年までの年で

『引き出し』をスタートさせた場合、

(※株式は米国株式、債券は米国の中期国債)

もっとも資産の『持続率』が悪いのが、

1965年、1966年に引き出しを始めた場合なのです。

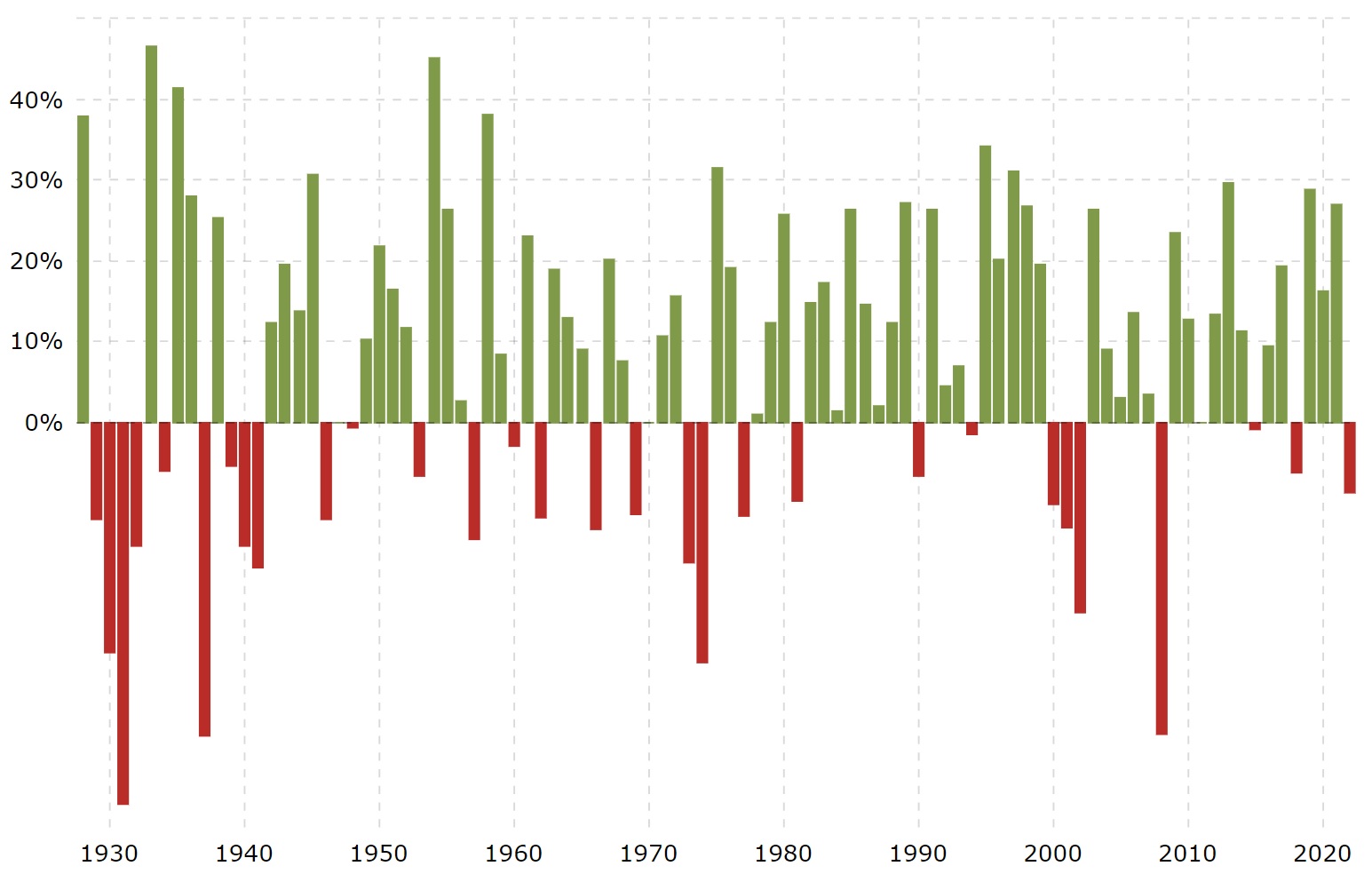

これは、米国S&P500指数が大きなマイナスとなる、

1973年、1974年の『7年から8年前』です。

上図はS&P500指数の年次パフォーマンス)

逆に暴落が起こった

1974年の引き出し開始なんて↓かえって優秀です・・。

(1926年~36年の引き出し開始も超優秀。)

「引き出し(%)」とは

長い歳月をかけた継続的な作業であるため、

リタイアした途端『暴落』に遭遇したというケースは、実はそんなに悪い話ではないのです。

カテゴリ:リタイアメント・資産の取り崩し