『4%ルール』の父、ウィリアム・ベンゲンさん(資産の引き出し率の雛型を作った人)

2022年3月23日

こんにちは。

投資信託クリニックの カン・チュンド です。

あなたはウィリアム・ベンゲンさん(William P.Bengen)ってご存じですか?

ベンゲンさんは米国のファイナンシャルプランナー(すでに引退)であり、

で有名な人です。

『4%ルール』の生みの親とされています。

上記論文はなんとウェブ上で誰でも読むことができます!

わたしも読みましたww

この論文はある種の温かみに溢れています。

なぜなら単に「研究」のために書かれた文章ではなく、

投資アドバイザーとして実際仕事に携わっていたベンゲンさんが、氏の顧客や他の投資アドバイザーを想定して書かれている文章であるためです。

当論文は

1926年から1976年までのデータを基に、

株式、債券を組み合わせたポートフォリオから、

資産が何年持続するかを検証するという内容です。

論文の冒頭でベンゲン氏は

『仮定上のアドバイザー』を登場させ、

ふつうだったら

こんなふうにアドバイスするのではないでしょうか?と問い掛けています。

(さあ、ここからは「1994年当時」という状況を加味しながらお読みください。)

・米国の中期国債(5-10年)の年率リターンを5.1%とする

リ・バランスを継続的に行ったとして年率リターン8.2%

インフレ調整後のリターンを 5.1%と見ている

「5%引き出しで良いでしょう」と言って

クライアントは初めての引き出しを行う

インフレ率に応じて引き出し率を上げる

(例えば、次年度は年3%のインフレだったら、

年末の引き出し率は5.15%となる)→ 5%×1.03

ポートフォリオのリターンもインフレ率も想定内に収まり、順調に推移した・・

思わぬイベント(株式市場の暴落と高インフレ)だった・・

論文では、

この『思わぬイベント』として、

1929~31年の大恐慌

1937~41年の株価の下落

1973~74年の株価下落(プラス高インフレ)の三例を挙げています。

詰まるところ当論文は

これら『思わぬイベント』(暴落+高インフレ)が

退職者のポートフォリオのパフォーマンスに

どの程度の悪影響を及ぼすかの検証であり、

今後も、

これら好ましくないイベント(暴落+高インフレ)は、起こるという前提で語られているのが貴重なのです。

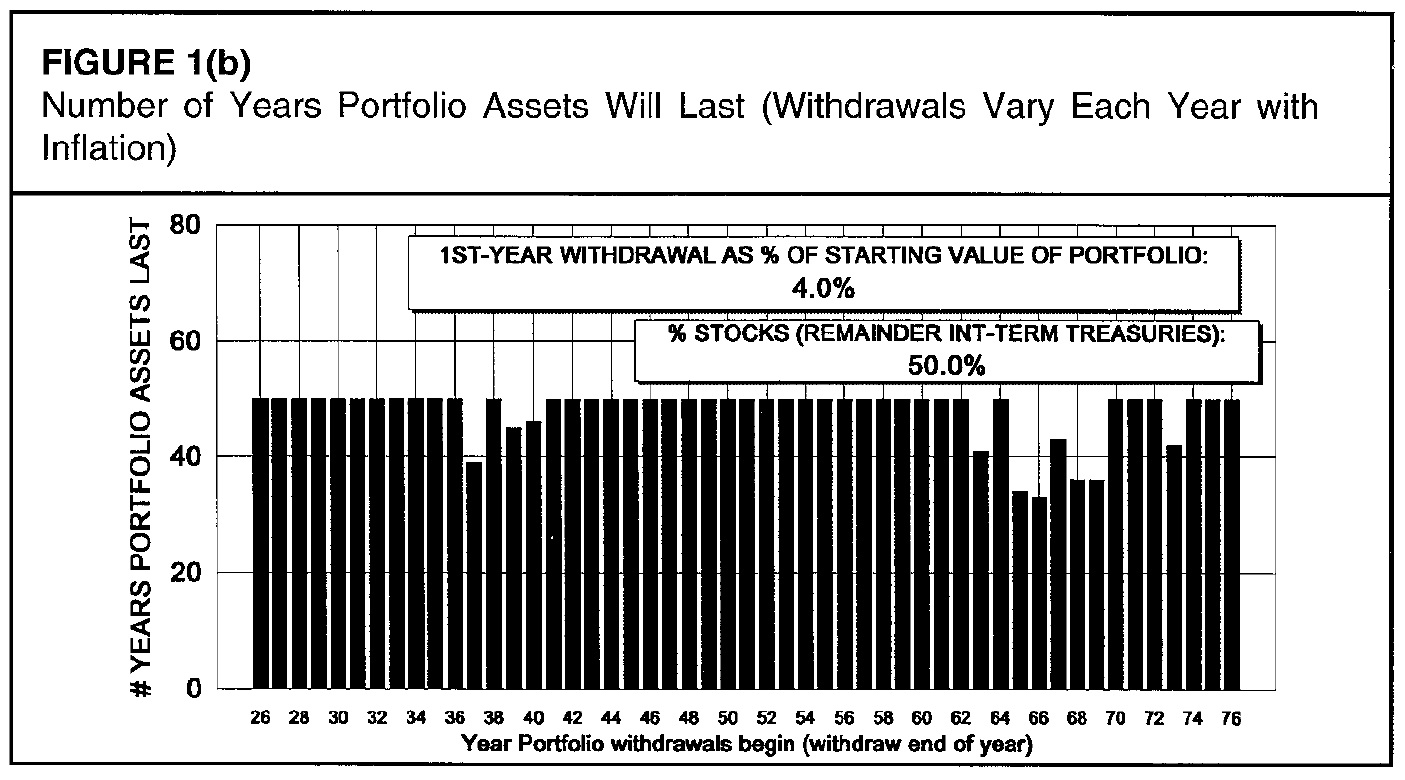

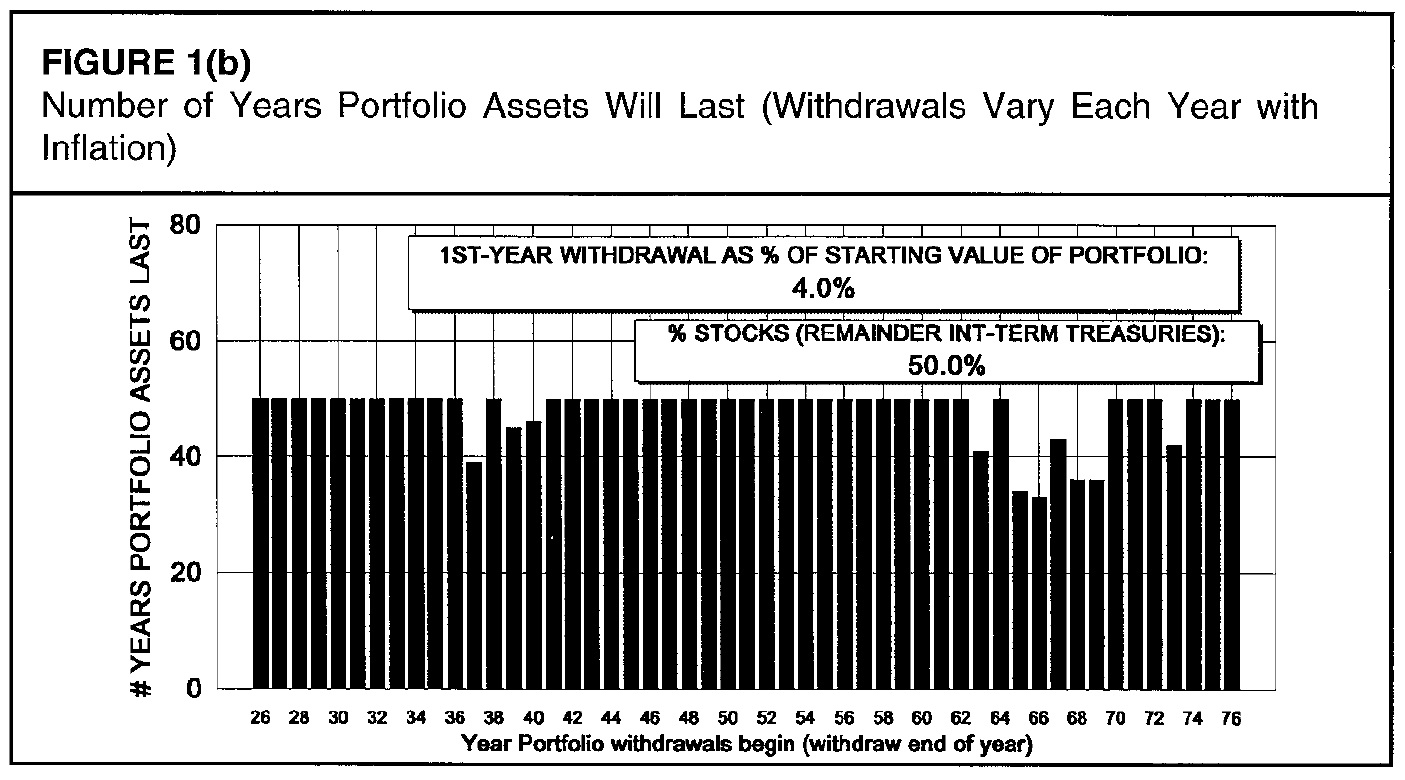

上記図表の説明です。

・タテ軸はポートフォリオが持続した年数。

・ヨコ軸はポートフォリオの取り崩しを始めた年です(1926年から1976年)

※ 実際の取り崩しは年末に実施)

上図は

『株式50/債券50のポートフォリオ』で

引き出し率を初年度「4%」として、

(その後はインフレ率の分だけ引き出し率を上げる)

1926年から1976年までの

どの年で『引き出し』をスタートさせても、

ポートフォリオが枯渇するまでには

最低35年はかかっています。という図表なのです。

(※株式は米国株式、債券は米国の中期国債)

1966年に引き出しを開始した場合です・・。

ココでわたしは個人的にう~んと唸ってしまいました。

世界大恐慌(1929年)の周辺ではないのですね・・。

また1973年から1974年にかけて、

株価の暴落(+高インフレ)が起こっていますが、

―ダウ平均は73年、74年の2年間で

50%近く下落するという惨状でしたが、―

でも、

同じポートフォリオ、同じ引き出し率で

ポートフォリオがもっとも早く枯渇するのは

1966年の引き出し開始のパターンなのです・・。

逆に1974年の引き出し開始なんて ↑

かえって優秀です・・。

(1926年~36年の引き出し開始も超優秀・・)

長い歳月をかけた継続的な作業であるためです。

「カンさん!万一暴落の年にリタイアして、

暴落の年に資産の取り崩しを始めることになったらどうします??」

という質問をよくいただくのですが、

ベンゲンさんが提唱する「率(%)」による取り崩しを堅持すれば、それは恐れるに足りないこと。

逆にです・・、マーケットが比較的好調なときに『引き出し』が始まり、わたしの印象では引き出しの第一フェーズ(最初の10年程度)辺りで、

『暴落』、もしくは『暴落』+『高インフレ』が起こってしまうほうが、資産の実質毀損率は高くなってしまうという印象です。

最後に(誤解がないように)、ウィリアム・ベンゲンさんはまだご存命ですよ。

最近は、YouTubeやポッドキャストなどに精力的に出演されています(^^)

カテゴリ:リタイアメント・資産の取り崩し