物価と金利とあなたの株式ファンド

2022年2月16日

こんにちは。

投資信託クリニックの カン・チュンド です。

株式を計る温度計は・・?

株価です。

広く株式の温度感を知るには「株価指数」を見ます。

では、債券を計る温度計は?

「金利」です。

今日はアメリカを念頭にお話ししますが、

『長期金利』の代表例が 10年物のアメリカ国債利回りです。

今、2%を前後しています。

(※歴史的に見れば、これでもすごく低い水準です)

『長期金利』が上昇すれば、

住宅ローンや奨学金の金利や、

クレジットカードの借り入れ金利などに影響が及ぶのですが、

実は長期金利は

『物価』動向に大きく影響を受けています。

よく誤解されるのですが、

『物価』が上がるのが悪いことではありません。

その国の経済が『健康体』である証拠です。

マイルドなインフレ下では、

私たち消費者は、

近い将来モノの値段が上がると感じているので、今、それを買おうとします。

企業はこの需要を

モノ・サービスを増産すべき「サイン」と捉え、

従業員をさらに雇い、設備投資も行って、

規模を拡大していき・・

というふうに、

「経済の拡大」(好循環)につながりやすいのです。

インフレーションは

私たち消費者にとっては物価の上昇ですが、

同時に給与の上昇にもつながりますから・・。

給与の上昇率もプラス2%なら、あなたのお財布は痛みません。

しかし、

物価の上昇が賃金の上昇を上回ってしまうと、

それは「悪いインフレ」です。

あなたが持っているお金の購買力が下がり、

『生活水準』が低下してしまうためです。

インフレーション(物価上昇)は、

うまくコントロールしないと、エスカレートします。

よく「インフレ期待が醸成される」

という言い方をしますが、一例を挙げてみましょう。

というふうに

インフレーションが加速してしまうわけです。

(また物価が急激に上昇すると、消費者はモノを『先買い』しようとします。これが物価上昇に拍車をかけます。)

米国では1月の消費者物価指数(CPI)が

1年前に比べて7.5%上昇しました。

たしかにスゴイ数字です。

しかし、米国でより心配なのは、

『賃金の上昇』に歯止めがかからないことです。

アメリカの働き手の『分布』が一変してしまったことが一因でしょう。

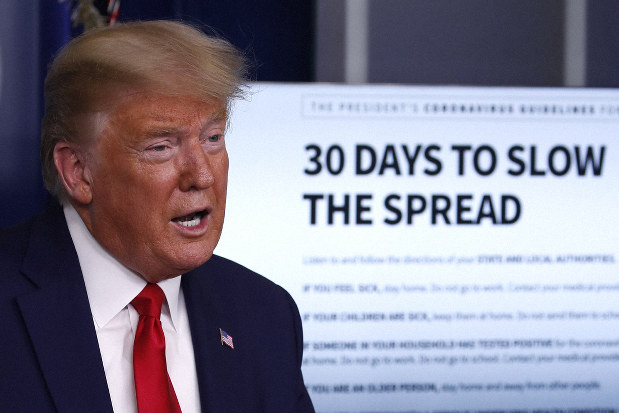

コロナ発生後、

米国ではいったん多くの労働者が退きました。

そして今も、

従前ほど働く人が戻っていない分野がたくさんあります。

それに加え、

人々は新たなキャリアを求め、

あるいは予定より早めにリタイアし、

『大量離職時代!』といえる事態が発生しています。

ともかく物価の上昇を抑え込むためには、

金利を上げていくしかありません。

アメリカのFRBは

来月(3月)にも金融緩和から金融引き締めという『政策転換』を実施し、年内に4回~7回程度「政策金利」を引き上げると云われています。

その流れの中で

米国の『長期金利』も上昇し続ければ、

株式市場にとってはネガティブに働くでしょう。

仮に長期金利が2.5%程度になれば、

10年物のアメリカ国債を買って

『2.5%』の利息がもらえることになり、

(債券より大きなリスクを負うわけだから)

「要求リターンの水準」が切り上がることになります。

金利の上昇は、

株式市場にボディーブローのように効いてくるのです。

ただし経済上の『数字』は、バスケの試合のように都度都度の加点をチェックするようなものではありません。

もう少し長いスパンで、例えるなら、サッカーの試合を見るように、どっしり構えて追うべきでしょう・・。

カテゴリ:経済よもやま話