クルマを早く降りたい人、クルマに乗ってずっと加速したい人(リタイア前の運用相談模様・・その2)

2021年12月23日

こんにちは。

投資信託クリニックの カン・チュンド です。

こちらの記事の後編です。

仕事柄、

リタイアを控えたお客様を観察させていただくと、

大きく2つのタイプに分かれると思います。

1.クルマを早く降りたい人

2.は?

クルマに乗ってずっと加速したい人です(^^)

人間は簡単には変われません。

『クルマ』とは投資という行いそのものを指しますが、

一度クルマに乗って

それなりのスピードを出して走っていると、

その速度で走り続けてしまうものです。

これを「慣性の法則」といいます。

ところが、

あなたの『速度感覚』とは別に、

外部環境は「現役時代→老後の生活」というふうにドラスティックに変わります。

これって

完全洋食から、完全和食に変わるようなもの。

事実、お金を稼いで立ち働く姿から、

公的年金を受給し、仕事の肩書きを外し、

何ものにも束縛されない、個人(独り)の生活へと移るわけです。

ちょっと想像してみてください。

そもそも現役時代と老後の生活では、リズムが違います。

よく「士気が上がる。」という言い方をしますが、

もう頑張ってやろうという「士気」も必要ないわけで。

そう言われたお客様もおられました。

お金について想像してみましょう。

これまで稼ぐ、そして増やすことに邁進してきたあなた。

そのマインド、力の入れ方が、もう数十年分染み付いています。

ついつい、

まだまだ「投資信託」を買おう。

「積み立て」も続けよう。と思ってしまいがちです。

結果、年を重ねても、リスク量が逓増していく人がおられます。

正直、お金を増やすことが目的化してしまっている面があるのかもしれません。

この、お金の管理における『世紀の大転換』が出来なければ、

結局、資産はどんどん増えていき、

それを使う機会は失われ、

晩年に大きな資産を持って暮らしても、

それは『宝の持ち腐れ』になってしまうと思いませんか?

現実は・・?

老後の生活に入れば、

自身の資産を管理し、

そこから必要な分を取り崩して、使っていく生活になるのです。

いや、そうすべきなのです。

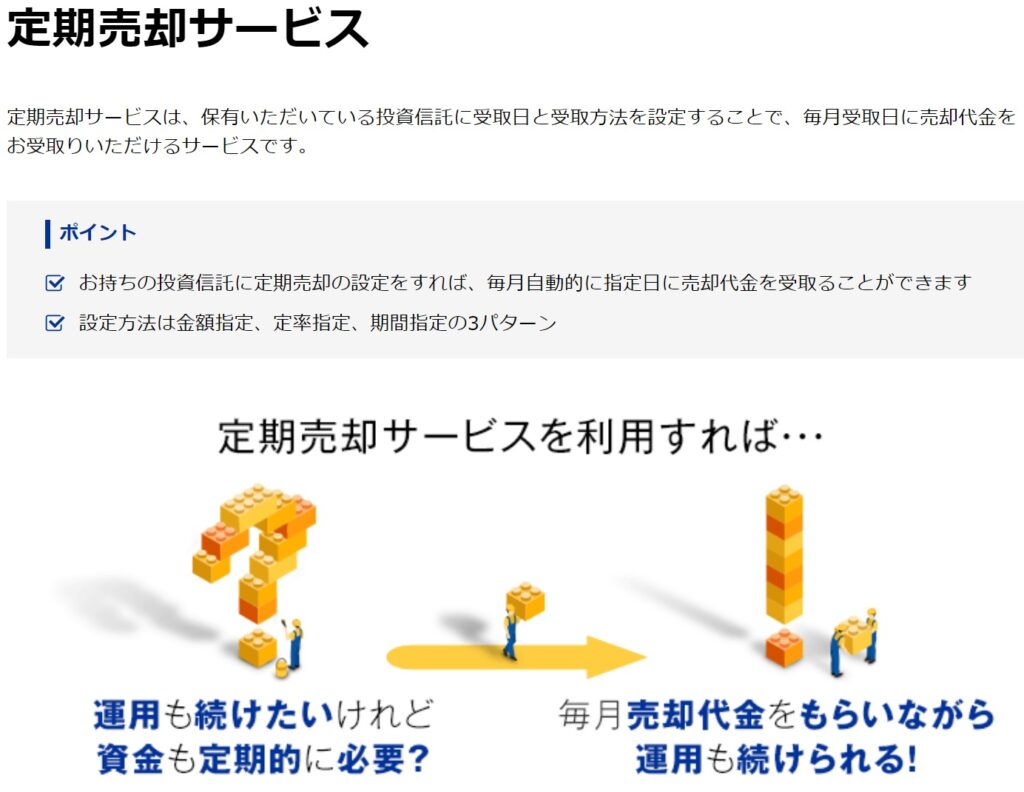

積み、重ねる「上り」生活から、取り、崩す「下り」生活へ。

たとえば、ですが、

同じ40%の下落でも、果たして感じ方は同じでしょうか?

56歳時のマイナス40%は

たしかにつらいですが、

あなたはまだ「仕事」をしています。

やるべきことに「時間」と「エネルギー」を割いています。

おまけに『定期収入』も入っています。

ところが68歳時のマイナス40%は、

心身ともに(現役時代に比べ)緩くなった状態で、

また時間もエネルギーも「持て余して」いる状態です。

気になる度合いが違ってくる、

長くなった老後で、

より長くリスク資産と付き合うためには、

意識的に、リスク量を落とす必要があります。

方法は2つです。

2.リスク資産内の、投資対象を見直す

1.ではシンプルに預金の割合を高めるわけです。

(たとえば一例ですが、退職金を一切投資に回さないということで、自然に預金の割合を高めることもできます)

2.例えば、これまで株式100%のインデックスファンドで運用してきた人が、バランス型のインデックスファンドにお引っ越しをする。

再び『クルマ』のたとえ話で恐縮ですが、

クルマのアクセルを、わざと、意識的に緩めることが大事。

『高速道路』から『一般道路』に移行するというイメージです。

でも、運転(投資)は続くわけです。

ただし、です。急には人は変われません。

先述の通り「慣性の法則」があって、

私たちはなかなか習慣を変えられないのです(無理に変えようとすると、苦痛が伴います。)

したがって「現役時代」と「老後の生活」

このふたつを橋渡しするために、相応の『準備期間』が必要ではないでしょうか。

以下、モデルケースです。

55歳~65歳 調整期

90歳~ 終了期

最後に、現場感覚でのアドバイスです。

お金を貯め、お金を増やすことに長けた人ほど、まったく逆の行動、つまりお金を取り崩し、使うことは不得意であると言わざるを得ません。

老後とは新たなチャレンジなのです。

それはあなたの生活面でも、お金の管理でも云えることです。

カテゴリ:リタイアメント・資産の取り崩し