「A」と「B」のつなぎ合わせの間違いのことを、勘違いと云います(マネー編)

2021年11月26日

こんにちは。

投資信託クリニックの カン・チュンド です。

勘違いは誰にでもあります。

ある「コト」と別の「コト」の

つなぎ合わせ方がちょっと間違っているのです。

たとえば・・

「早く家を買ったほうがいいよ。」

この言葉をあなたはどう思いますか?

「コト」と「コト」のつなぎ方がちょっとヘンだと思いませんか?

・住宅ローン控除「縮小」

・住宅を早く買う

住宅を買うことは人生の大きな「買い物」です。

紛れもなく『メイン』のイベント。

でも、住宅ローン控除は

『メイン』に付随する『おまけ』ですよね?

『メインの買い物』を決めてしまっていいのでしょうか?

仮に住宅ローン控除が縮小され、

あなたの納税額からの「税額控除」が小さくなったとしても、

ライフプランに鑑み、「家」を保有することに有形無形の価値を感じる人は(やっぱり)「家」を買うわけです。

(より重要なことは不動産そのものの選別、そして無理のない返済計画であったりします。)

逆に、今より住宅ローン控除が拡充されても、

たとえば『金利負担』がローン終了までゼロになったとしても、自身のライフプラン上、マイホームを買う必要を感じない人は「家」を買わないわけです。

過去のカウンセリングではこんなこともありました。

『今、豪ドル建て終身保険を解約すると約40万円のマイナスです。「支払った保険料」と「戻ってくるお金」がトントンになるまであと4年ほどなので、あと4年だけこの保険に加入します。』

あと4年だけ・・?

ということは、

この「豪ドル建て終身保険」という商品が、あなたに必要ないと判断されているわけですね。

先ほどの「家」の例では、

マイホームの『ニーズ』あり → だから「家」を買う

スマホの『ニーズ』あり → 「iPhone」を買う

→ でもその商品を持ち続ける。

んー「コト」と「コト」のつなぎ方としてヘンではないですか?

もしかすると、あなたのやるせない気持ちが、

ヘンな『つなぎ合わせ方』を強化してしまっているかもしれません。

~損失(40万円のマイナス)を抱えたまま、

この商品とサヨナラするなんて許しがたい。~ という気持ちです。

仮に、この保険商品を売ったあと、

あらゆる金融商品との付き合いが終わってしまうなら、それこそ悔しさ100倍だと思います。

でも、ちょっと待ってください。

スマホでも「iPhone」が気に入らなければ、

「Google Pixel」に乗り換えたりしますよね。

たとえば「豪ドル建て終身保険」から、

あなたのニーズに合った金融商品に乗り換えると考えれば、いかがでしょうか?

仮に今、月2万円保険料を払っているとしましょう。

このまま同保険に4年間入り続けると、

計96万円掛け金を支払うことになります。

(実際の支払いは豪ドル建てなので保険料は変動します)

スマホの場合、

「iPhone」が気に入らないのに、

4年(48ヵ月)も我慢しないはず・・。

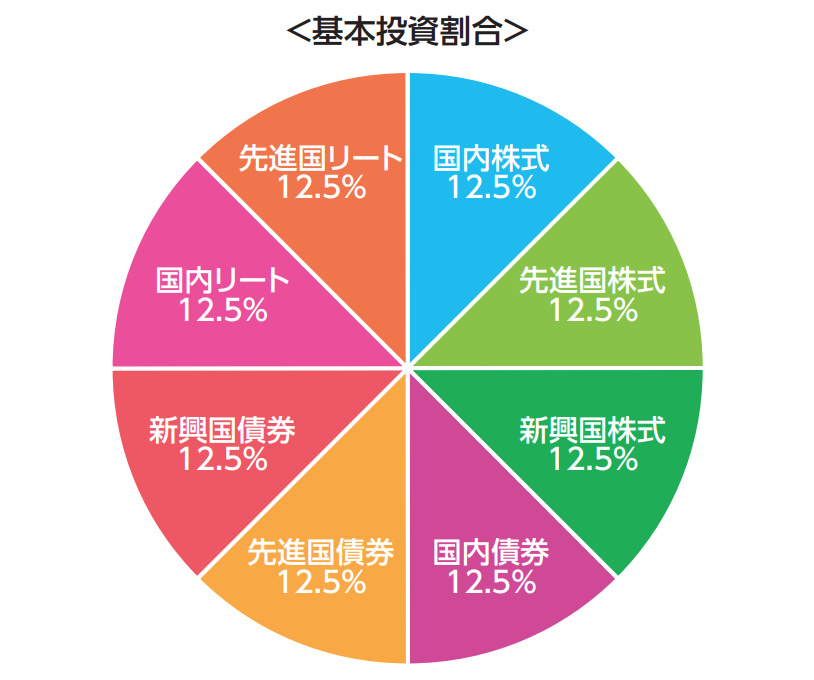

「豪ドル建て終身保険」ではなく、

もしも「8資産均等型ファンド(投資信託)」のほうがあなたのニーズに合致しているとすれば、

今すぐ乗り換えたほうがいいでしょう。

理由はふたつです。

早く乗り換えれば、

それだけ『長い運用期間』を獲得できます。

4年分の掛け金(計96万円)を

ファンドのほうに積み増すことが出来ます。

マラソンでたとえれば、

今までの「遅れ」を気にするよりも、

これから先いかに「早く走れるか」に注力したほうが利口だと思いませんか?

過去は変えられませんが、未来は変えられるわけです。

最後に、住宅ローンのTips。

シンプルな住宅ローン商品より少し金利は高くなるが、「8大疾病保障付き住宅ローン」はどうでしょうか?

と、カウンセリングでご質問をいただきました。

その商品のキャッチには

~8大疾病と診断され、所定の条件を満たした場合、住宅ローンの残高が0円に。~

と謳われています。あなたはどう思われますか?

メインの「コト」・・住宅ローン

これはお金の貸し借りに係る商品です。

(いくら借ります、借入期間は何年、借入金利は・・%。支払う利息は・・円になります。)

「医療保障」という「コト」を

結び付けると話が歪曲してきませんか?

そもそも住宅ローンという商品を買う際に

「生命保険」の加入は義務付けられています。

ヘンな言い方ですが「死んでしまった場合」は生命保険でローンを返すわけです。

そういうケースを想定されているなら、

(=そういうニーズがあるなら)

シンプルに『就業不能保険』を、別途買えばいいわけです。

ライフネット生命で見ましたら、

30歳(男性)標準的な設定で月2000円ほどの保険料ですよ。

「8大疾病保障」のコストを明示していません。⇒ 借り入れ金利に含んでしまっているわけです。

一例ですが、

4000万円の借り入れ金利「0.2%」は8万円にあたります。

そして、借り入れ金利(利息)とは、けっこう長ーく払い続けるコストなのです・・。

住宅ローン+8大疾病保障、ふたつの機能が合わさってお得(安そう!)というのは、単なる思い込みに過ぎません。

くれぐれも注意しましょう。

カテゴリ:投資家の感情リスク