『売りたい病』にかかりやすいのは、iDeCo、つみたてNISA、それとも特定口座?

2021年9月19日

こんにちは。

投資信託クリニックの カン・チュンド です。

2017年でしたか、

トランプさんが大統領職を開始した年、

マーケットがたいへん好調でした。

お客様からよくこんなご質問をいただきました。

「カンさん、

わたしの投資信託どうしましょう?」

株式市場がどんどん上昇して、

気付いてみれば、

『利益』が何十万円も積み上がっている。

人によってはその状況だけで

「そわそわ」してしまうもの・・。

取りあえず一回売ったほうがよいのでは?」

そういう心持ちになって

『売りたい病』から抜け難くなった人をわたしは何人も知っています。

今、私たちは2021年の9月に居ますが、

ココから振り返ると

「あー、あの時売らなくて良かった。」と思えるわけですが・・(^^)

「儲けを確定させたい!」

という潜在願望は、誰にでもあります。

ただ、特定口座(通常の課税口座)で投資信託を持っていれば、

『利益が出てているときに売ったら、税金を取られるのでイヤだ』という気持ちが湧いて、一定の抑止力になります。

いちばん『売りたい病』にかかりにくいのは「特定口座」でしょう。

では、イデコは?

iDeCoは『距離の保ち方』が重要になります。

特定口座と違って、

iDeCoの中で

たとえば50万円分、外国株式インデックスファンドを売っても、その時点では『課税されません。』

正確には課税は「繰り延べ」されるだけなのですが、

でも、50万円分まるまるお金が(口座内で)戻ってくると、さすがに悪い気はしません。

この「悪い気はしない」に味を占めてしまうと、

iDeCo口座内で

何度も投資信託の『乗り換え』をする事態になってしまいます。

(・・クセになってしまうのかもしれません。)

先進国株を半分売って、

新興国株式のほうに資金をシフトさせようとか・・。

・課税されない!←これが動機づけに。

・頻繁にログインしてiDeCo口座内のしくみに詳しくなってしまう。

・売り買いする(取引する)と気持ちが落ち着いてしまう弊害が・・。

ここでひと言「アドバイス」!

ファンドを売却しても課税されないからといって

「うまく利益確定ができた!」といくら喜んでみても、

そのお金は結局のところ、

あなたが60歳になるまで『外に出して』

使うことはできないわけです。

さまざまな「しくみ」を利用する際に、

もっとも重要なことは、

2.その「特徴」を生かせるような利用のしかたをすること。です。

iDeCoの場合、

どのみちあなたのお金は超長期で『拘束』されますから、

「結局、長期運用せざるを得ないよなぁ・・」とポジティブ・諦めを言い聞かせるのです。

日常の営みから切り離して、

おそろしく長い『タイムカプセル』に

金融商品を丸ごと入れてしまうくらいに思ってください。(実際そうですから。)

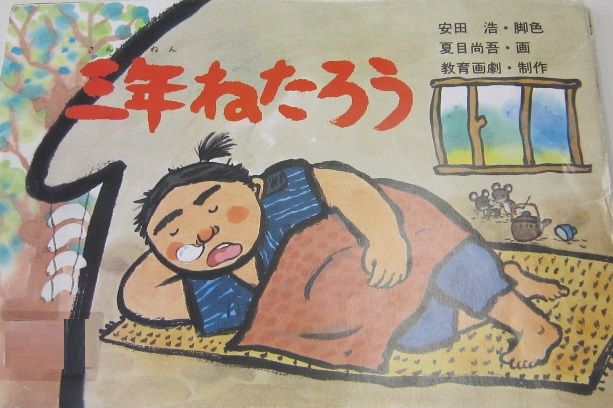

リ・バランスが必要な「ポートフォリオ」を組んでいる人は、

『半年寝太郎』のように、

半年ごとにむくっと起き上がって

リ・バランスして、

また半年眠っておいてください(笑)

最後に、

もっとも『売りたい病』にかかりやすいのは「つみたてNISA」です。

長大な「非課税期間」ぎりぎりまでファンドを持ち続ければ、

もっとも非課税の恩恵が大きくなるはずですが、

いつでも『売却』が可能なために、

冷静な判断が鈍る可能性が出てきてしまいます。

「小さな利益をいかにやり過ごすか?」という高度な技が求められるのです。

以下記事で

つみたてNISAの「ケーススタディ」を学んでみましょう。

『GoGo つみたてNISA! でもゆっくり長くぼちぼち走ってください』

カテゴリ:確定拠出年金(iDeCo・企業型)