株式市場の『暴落』がやって来た場合の年代別対処法

2021年8月25日

こんにちは。

投資信託クリニックの カン・チュンド です。

まずはちゅり男さんの記事

『「そろそろ暴落が来る」は言い続ければ必ず当たるという事実』より。

暴落がいつ来るかは分かりませんが、

好調な相場が続くことはなく、いつかはリーマンショックやコロナショックのような

大暴落が再来することは過去の歴史が証明しています。

よって、「そろそろ暴落が来る」という発言は

言い続ければいつかは必ず当たる類の発言と言えるでしょう。

なるほど・・たしかにそうですね。

わたしは昨年3月の「コロナショック」の際に、

株式市場が暴落した状況はもっと長く続くと思っていました。

(が、実際は数ヵ月で回復へと向かいます。

→ わたしの予想は外れています。)

その後、昨年の秋、冬、また今年に入ってからも、

一投資家のマインドとしては、

「いつ大きく下がっても全然不思議ではないぞ!」と思っていました。

でも実際は下がっていません。

(それどころか上がっています。

→ わたしの予想は外れています。)

山崎元さんがいつも言われる通り、

やっぱり「よそう」(予想)は うそよ なのですねw

『暴落』と呼ばれる市場の急変は

なければないに越したことはないですが、

100年超のマーケットの軌跡を振り返れば

残念ながら次なる『暴落』は必ずやって来ます。

※投資に関する話題で「必ず」は禁句ですが、あえてここでは使用します。

『暴落』は市場の自律運動のひとつであり、

誰もそれを妨げることはできません。

(なお、当クリニックが考える『暴落』の定義ですが、主要な株価指数が直近の高値から概ね30%以上下落した状態を指します)

直近のマーケットを見てみましょう。

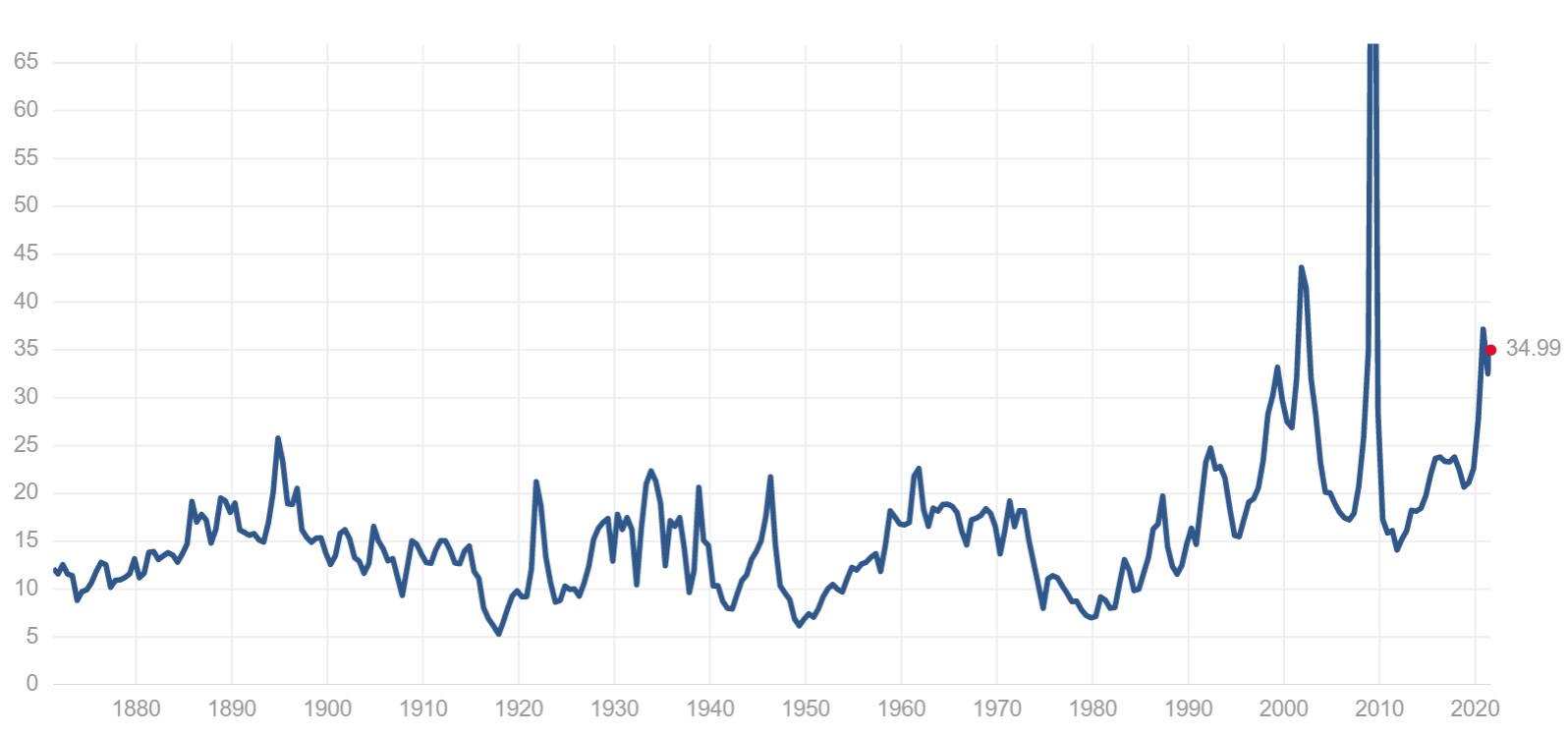

米国S&P500指数の「株価収益率(PER)」は8月24日現在、34.99倍です。

画像元:S&P 500 PE Ratio

明らかに「高い」状況ではないでしょうか。

しかし「高い」からといって

すぐに暴落が来るわけではないのです。

特に今回は『コロナ渦』という特殊要因が関わっています。

金融市場にどれほどの時間をかけ、どんな影を落とすのか、正確に予測するのはきわめて困難と言わざるを得ません。

マーケットが明らかに高い状況にあるときは、

難しく考えず、臨時のリ・バランスを行うことを推奨します。

(これは今回に限らず普遍的な対処策でしょう。

また投資家の「年代」にも関係がありません)

たとえば、株式と債券を7:3としている人は、

現状8:2になっていれば、

7:3に戻るまで株式を売却しましょう。

(これは今すぐ実施して良いと思います)

あるいは株式ファンドのみで運用している人で、

手元の預金(安全資産)の割合が

トータル資産から見てかなり『小さく』なっている・・

自分のリスク選好度から云って、

たとえば手元の預金(安全資産):株式ファンドは

3:7程度の割合にしておきたい。

でも今は?

1.5:8.5 くらいになってしまっている。

このときも

3:7に戻るまで株式ファンドを売却されるべきでしょう。

(これも今すぐ実施して良いと思います)

もうひとつの視点は、

年代別で見た株式市場の『暴落』への備えです。

20代~40代の人は

もし仮に、の話ですが、

『暴落』が今年の10月頃から始まったとしても、慌てる必要はありません。

嬉々としてよいと思います。

きき??

はい、喜ぶということですね。

あっと声が出てしまうほど株式市場が下がっても、

あるいはそのような低迷相場が長く続いても、

(暴落するマーケットが)

同じつみたて金額で

驚くほど多くの口数を稼ぐ『機会』を与えてくれていると思いましょう。

世の中の大半の人は

「うゎあ、暴落だ」と驚き、慌てふためきますが、

あなたは

『この機を逃すなんてもったいない!』という心境(逆にチャンスだと思う心境)になっても、ぜんぜん良いとわたしは思います。

が、しかし、

保有する投資信託の『損益状況』を見るのは止めたほうがよいでしょう。

実際わたしも去年の3月に「しました」が、

さて、ここから少し難しくなります。

50代のあなたです。

あなたはこう思われるかもしれません。

「定年退職」という看板が

ロードサイドの大型店舗のように遠くに見えてきて、

今『暴落』が起こってしまうと、

リタイア時に自分の運用資産が回復しないのではないかと。

果たして65歳時にすべてのリスク資産を売却するのでしょうか?

(それはないはず・・。)

少しずつ少しずつ時間をかけて

あたかも「つみたて投資」の逆バージョンのように

『取り崩し投資』を続けるはずです。

55歳 ・・ 65歳 ・・ 78歳。→ まだ取り崩しは続いています。

リスク資産の運用も?(もちろん)続いているわけです。

(一見短いように見えて)

資産運用の期間はまだまだ長いわけで。

『暴落』を過度に恐れる必要はありません。

ただし、すでに60歳を迎えている、あるいは超えているあなた。

具体的には週2~3日勤務程度になって、65歳が完全リタイア予定の人は、すでに「セミリタイア」モードに入っています。

今からリスク資産を大きく売却するのはアリだと思います。

ただし、

投資信託を全部売るという意味ではありません。

先ほどの例のように

個別株や株式ファンドで運用をしていて、

手元の預金(安全資産)の割合が

トータル資産から見て『小さく』なっていれば、

たとえば一例ですが、

手元の預金(安全資産):リスク資産を「5:5程度」に大きくシフトさせるチャンスではないかと、今のマーケット状況を見ていて感じます。

ブレーキを踏み、

アクセルを緩めるという『速度調整』には、

ある種の思い切りとタイミングが必要です。

最後に、60代後半、70代の『暴落』への対処法はシンプルです。

セカンドライフの基本比率を

安全資産:リスク資産「5:5」としている。⇒『暴落』が起こる。⇒ 安全資産:リスク資産「7:3」に変容。⇒ 安全資産を取り崩し、価格が下がったリスク資産を買い増しして「5:5」にリ・バランス。

ただ、それだけです。

カテゴリ:ポートフォリオ運用