日本株の割合を是正するラストチャンスかも?

2021年2月16日

こんにちは。

投資信託クリニックの カン・チュンド です。

日経平均株価が30年ぶりに3万円を回復しています。

円安基調でもあり、

しばらくは祝宴が続くかもしれません。

しかし、です。

あなたが保有する日本株や、日本株式ファンドの価格が上がった、というのは資産管理の一面を示しているに過ぎません。

別の角度から見ると、

心の奥底で長年モヤモヤと気にし続けてきたコトが、

ぽっかりと浮かび上がってくるのでは?

それは・・?

そう、

考えようによっては今こそ

リスク資産全体の中で、

日本株の割合を是正する『一大チャンス』なのかもしれません!

日本株の割合が5割を超えている人。

いや4割を超えている人も対象となるでしょう。

「ワタシって、日本株の割合高すぎない?」

とは、

と同じ意味です。

なにも日本人だけではありません。

アメリカ人もフランス人もタイ人も台湾人も同じように、

自国の株式の割合が高くなってしまうクセを持っています。

これを資産運用の世界では

『ホームバイアス現象』と呼びます。

この『ホームバイアス現象』が人一倍強いのは?

そう、アメリカ人ですね。

アメリカ人はどこか、

「私たちが中心!私たちがナンバーワン!」という意識があるため、

〇 他の国々の広い範囲の株式に投資を行うなんて、

かなりハードルが高かったはずなのです。

そのハードルを切り崩すきっかけとなったのが、

1990年にバンガード社が設定した

「Vanguard European Stock Index Fund」です。

このファンドはおそらく、

自国以外の国地域に投資を行う初の

「外国株式インデックスファンド」であり、

多くのアメリカ人に、

「よく知らない広範な対象こそ、

インデックス投資に向いているのですよ」と、啓蒙するきっかけとなった金融商品です。

今ではアメリカ人でさえ?

国際的に分散投資するのは当たり前になっています。

国際的に分散投資をする人になっています。

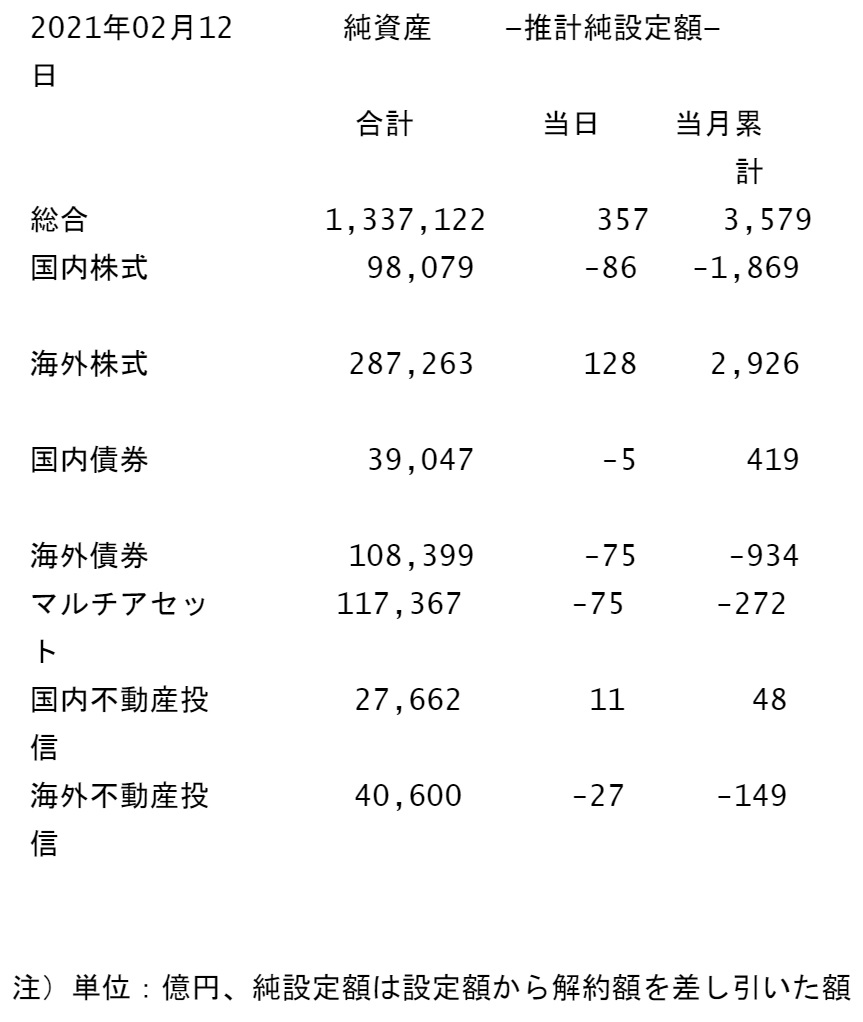

野村総合研究所が出している

『公募投信の資金動向』(2月12日分)によりますと、

画像元:ロイター

株式、債券、不動産投信ともに、

国内よりも海外モノのほうが純資産額が大きくなっています。

海外株式の純資産は国内の3倍近くです。

そう、個人投資家はすでに、

資産の『適正配分』を意識し始めているのです。

ちょっと自分事として考えてみてください。

なかなか「資産配分を作り直そう!」

= リ・アロケーションしよう!とは思いにくいものですよね?

日経平均株価が3万円を超えた今だからこそ、

日本株式に偏重したあなたのポートフォリオを修正

→ すなわち『日本株』→「海外株式」へシフトする

一大チャンスだとわたしは思います。

(これは何も特別なことではなく、食のバランスを見直すのと似ています。)

あなたの資産配分(ポートフォリオ)は

あなたの意思表示そのものであり、

それを『正す』のには、やはりキッカケが必要なのです。

当クリニックでは「個別カウンセリング(オンライン)」を通じて

リスク資産の現状を整理整頓し、

あるべき資産配分に移行させる『お引っ越し』のお手伝いを行っています。

カテゴリ:ポートフォリオ運用