お金を増やすための保険はもう終焉を迎えている?

2020年11月18日

こんにちは。

投資信託クリニックの カン・チュンド です。

日本人は保険が好きな民族といわれます。

正確には、

コツコツ保険でお金を増やすことが好きだったのかもしれません。

貯蓄性の保険が

日本で広く浸透したのは(実は)理由があります。

明治以降、保険商品が日本に紹介された際、

いわゆる『定期保険』

死亡保障を売るということが困難を極めたといいます。

「もしも死んだら・・・・」

というセールスの冒頭文句が、

「なんと縁起が悪い!」と、

多くの人から不評を買ってしまったためです。

「実は貯蓄にもなる商品です・・」ということで、

終身保険、養老保険、個人年金保険などを開発していったと云います。

ちょっと高度経済成長の時代を例に挙げますが、

「高金利」と「貯蓄性保険」の相性は抜群で、

―なぜなら保険は固定金利でお金を増やしていくため。―

貯蓄と保障を兼ね備えた保険は急速に普及していきました。

歴史背景としてよく似ているのがドイツでしょう。

ドイツ人は日本人とメンタリティが似ていると云われます。

貯蓄性の保険(個人年金保険含む)が大好きなのですね。

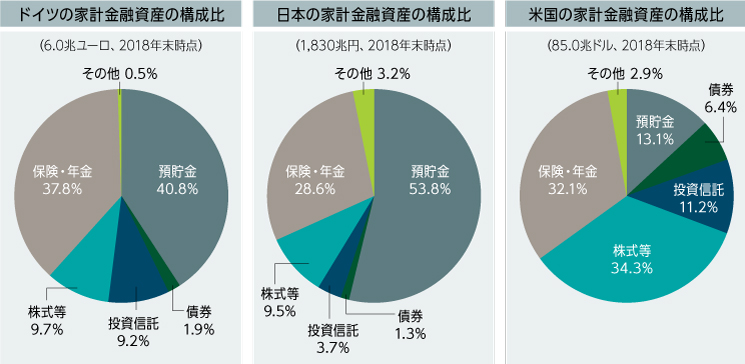

画像元:ドイチェ・アセット・マネジメント「ドイチェ・リポートHighlights」

日本、ドイツは金融資産の『内訳』がよく似ています。

(いちばん右が米国ですが、もうメンタリティが全然違いますね)

おそらくドイツでも、日本でも、

長い時間軸で『成功体験』が共有されたのでしょう。

個人年金にお世話になった、

学資保険でお世話になった、

老後の生活で保険商品があったから、ゆとりを持って生活が出来たという『成功体験』を、

それこそ近所のスーパーに行ったときに、

知り合いの人たちと共有できるくらい、

貯蓄性の保険は深く人々の生活に入り込んでいったわけです。

が、しかし、

日本国内(円建て)でいえば、

もう円建て終身保険、個人年金保険は

息も絶え絶え、終焉を迎えています。

金利が『ゼロ』である、

しかも固定金利である商品(貯蓄性の保険)は、

一体どこに魅力を見い出せばよいのか・・

ということで、

ドル建て、豪ドル建ての終身保険、個人年金保険に力を注いできたわけです。

ところが、新型コロナウイルスの発生に伴い、

先進諸国は未曾有の財政支出を実施します。

この財政支出(借金)を支援するため

各国の長期金利は限りなく「ゼロ」に近づいています。

画像元:Wall Street Journal

こんな数字の揃い踏み、今まで見たことがありません。

ドイツとか「マイナス金利」ですし(-_-;)

余談ですが、

「もう保険に頼れない!」というドイツ人の悩みは(想像するに)日本人以上に深刻なのでは・・?

さて、話を日本に戻します。

ドル建て、豪ドル建ての「終身保険」「個人年金保険」も、

もうお金を増やすための商品ではなくなり、新発売の外貨建て保険は今後、かなりの苦戦を強いられるのではないでしょうか?

以下は投資信託の話題ですが、

「金利が付かない」状態で

投資信託の経費を賄いつつ、

安定的な運用を続けるのはもうムリ!ということで、

豪ドル建てMMF、ニュージーランドドル建てMMF、カナダドル建てMMFなどが、相次いで繰上げ償還されています。

日経新聞(11月11日付)

『外貨建てMMF、繰り上げ償還が相次ぐ 金利低下で』

先進諸国の「ニアリーゼロ金利」は、

簡単に終わりそうにありません。

コロナ渦が終息すれば、

緊急的に財政支出したお金を、

「一体どうやって返すのか?」という議論が湧き起こってくるはずです。

金利とは、借金した人(国家)が支払う手数料のことですから、

各国は是が非でも「長期金利」を低く抑えようとするはず。

過去の遺物になろうとしているのです。

「保険の本質」って何でしょう?

保障を買うこと、補償を買うことです。

〇 もしも起こってしまったら

経済的負担が莫大になってしまうため、

自動車保険や、収入保障保険(死亡保障)を買っておくという発想ですね。

(これらは、保険にしかその役割が担えないわけです!)

じゃあ、それ以外は?

これからは単純に貯蓄したり、単純に投資したりしたほうが良さそうですね。

これまであまりにも保険の役割が『肥大化』し過ぎただけで、

わたしはほんらいの保険商品に

これから回帰していくと思います。

(市場規模で云うと半分以下になるでしょう・・)

また、保険商品には、

預金や投資信託にはない『ビッグバン』が待ち受けています。

それは「手数料開示の義務化」です。

日経新聞(6月29日付)

『投信・保険、リスク透明化 金融庁提案』を見ると、

投資信託や貯蓄型の保険、金融派生商品(デリバティブ)などを購入する際に、

消費者が支払う手数料を『共通の書式』で示す方向性が示されています。

激励の意味を込めてですが、

保険会社にはぜひ「普通の、まっとうなサービス業者」を目指してもらいたいものです。

当クリニックでは「個別カウンセリング(オンライン)」を通じて

保険商品を中心としたご資産状況を「整理整頓」し、

投資信託を中心としたシンプルな資産構成に『お引っ越しする』お手伝いをさせていただいています。