インデックス型の商品は『多産多死の時代』を迎えています

2019年11月25日

こんにちは。

投資信託クリニック代表の カン・チュンド です。

アウターガイさんの記事からです。

【大和証券投資信託委託の「Mr.ETF」シリーズのうち計20本が上場廃止・繰上償還へ】

大和証券投資信託委託が運用する「Mr.ETF」シリーズのうち、

合計20本について繰上げ償還が決定したのだそう。

株式市場への上場が廃止となります。)

上記20本のうち、

多くがいわゆる業種別(セクター別)ETFです。

2008年に上場して以来、上記セクターETF群については

正直「売買高がほとんどない」状況が長らく続いたため、

遅すぎる決断だったと思います。

アウターガイさんは

繰上げ償還される業種別ETF(17本)プラス3本について、

丁寧に調べておられます。

最も大きいのは「ダイワ上場投信-東証電気機器株価指数」の26億円でしたが、残る19本はすべて10億円未満となっており、運用継続が難しい状況だと言えます。

ETFにしろ、

インデックスファンドにしろ、

純資産額があまりにも小さいと、

金融機関にとっては「信託報酬」(売上げ)がきわめて乏しくなり、

赤字を垂れ流すだけの金融商品になってしまいます。

モーニングスターの記事

【繰上償還の“実態”-注意すべき純資産額の水準は?】

を見ても、

10億円という水準が繰上償還の可能性が高まる一つの目安となる。

としっかり記されています。

(純資産額のことです!)

この『10億円という目安』については

しっかり頭の中に刻んでおきましょう。

また驚くべきは

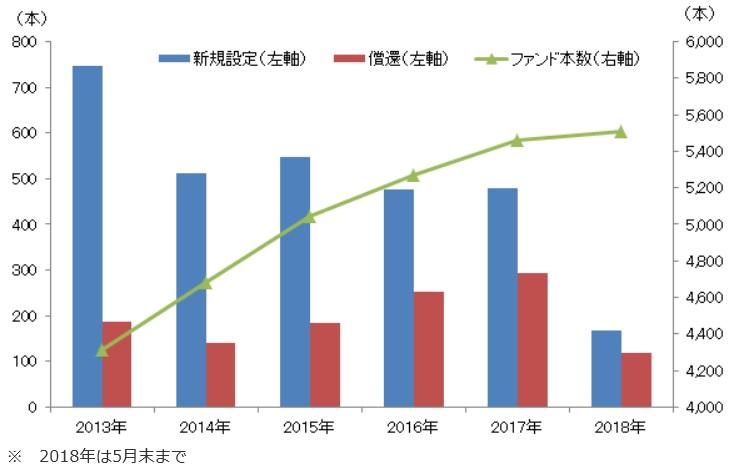

2017年に公募投信で「293本」ものファンドが

繰上げ償還されたという事実でしょう。

(上記記事が伝えています・・)

画像元:モーニングスター

「多産多死」の世界なのです。

しかしながら、

インデックス型の商品は今後とくに、

『少産多死』を目指さないといけないのかもしれません。

??

ちょっと考えてみましょう。

アクティブファンドと違い、

インデックスファンド(含むETF)は

特定の指数との連動を目指すことが

商品のそもそもの目的ですから、

そんなに『本数』は?

要らないのです。

たとえば

つみたてNISAを例に挙げてみましょう。

つみたてNISA対象ファンド内の、

MSCIコクサイ指数との連動を目指すインデックスファンド(つまり、先進国株式イ・ファンドのこと)をひとつ見ても、

首をかしげてみるべきなのです。

あるいは、

ひとつの運用会社内で、

2つも3つも、

MSCIコクサイ指数との連動を目指す『マザー・ファンド』が存在していて、

おまけにそれぞれの『マザーファンド』傘下で、

5つも6つも同じ先進国株式インデックスファンドが

ぶら下がっているとしたら、

「えっ、なんと非効率な、出鱈目な管理状況でしょう!」

と驚嘆するかもしれません。

意味のない「多死」を(結果として)招いているわけです。

わたしは今後、

ETF、インデックスファンドにおいて、

ファンドの統合、

ファンドの繰上げ償還等によって

一時的に「多死」が進むと考えます。

これは長い目で見れば、

需要と供給のバランスの観点からも良いことなのです。

(明らかにインデックス型商品の『数』は多すぎるわけですから)

「少産・多死」化が進めば、

1本あたりのインデックスファンドの

【平均・純資産額】も大きくなってきます。

そうすれば?

理に適った『けいぞくコストの低下』も

はじめて視野に入ってくることでしょう・・。

カテゴリ:インデックス投資全般