4%ルールの妄信はちょっと危険

2025年2月20日

こんにちは。

投資信託クリニックの カン・チュンド です。

昨今、SNSの世の中です。

イメージがイメージとして膨らみ、

○○の場合は、□□だよね。

という結論?

あるいは法則みたいなものが「固定化」され、まことしやかに語られたりします。

というのもそのひとつでしょう。

が、

「時」と「場所」が違えば、

法則と一般的に呼ばれるものも、

安易に適用すべきでない場合があります。

『4%ルール』の父といわれる、

ウィリアム・ベンゲン氏の論文(1994年)の前提(data)は、

米国中期国債(5-10年)+5.1%(年リターン)

というものでした。

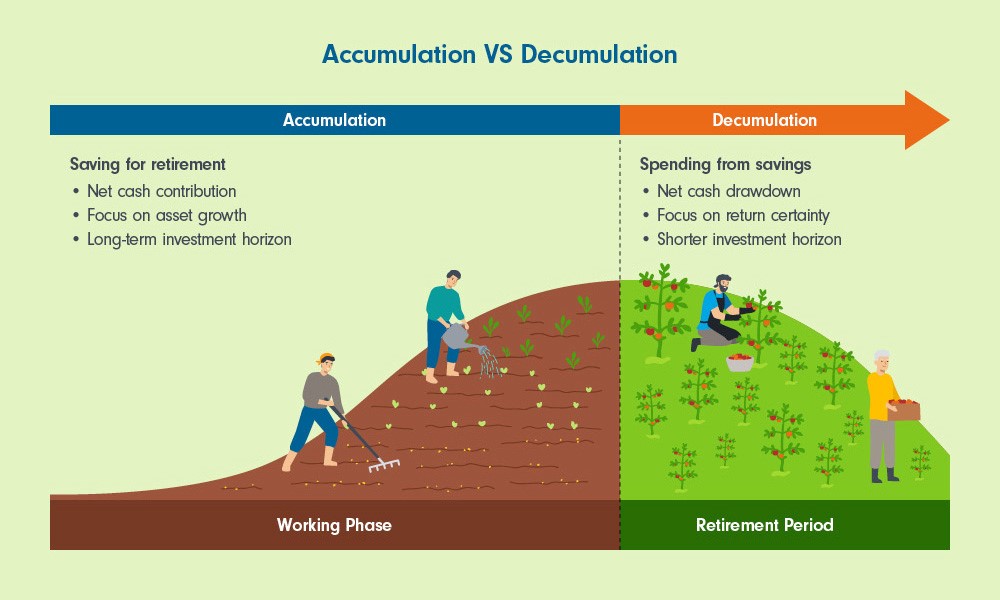

ベンゲン氏は、

株式と債券を組み合わせて、

その「比率」を維持しながらの『定率取り崩し』を説いた人ですが、

前提となっているデータは

1926年~1976年のものであり、

総じてインフレ率が高く、

(特に債券のリターンは)今よりもうんと高い数値だったことを考慮する必要があります。

加えて、

アメリカ人には上記「資産配分」

そして「取り崩し」そのものに為替リスクは存在しませんが、

日本人には為替リスクが存在します。

ベンゲン氏の『米ドル建て』での検証結果は、割り引いて見る必要があるでしょう。

また、

「トリニティ スタディ」として有名な、

トリニティ大学の

Philip L. Cooley氏、

Carl M. Hubbard氏、

Daniel T. Walz氏による論文(初出1998)も、

前提としているデータは

1926年~1995年のもので、

米国長期社債・・ +5.7%(年リターン)

となっています。

特に注意すべきは「米国長期社債」でしょう。

1926年~1995年のバックデータでは、

米国国債の結果リターンが低く、

あえて『社債』を選択したのではないか?と、わたしなど邪推してしまいます。

もちろん、

2025年を生きる日本人投資家の

『資産配分』そのものは、

外貨建ての株式や債券が過半を占めることでしょう。

(これ自体、賢明なことです)

しかし、

今後20年の株式の期待リターンが

(これまでの20年の結果リターンと)同等である保証はありません。

また、債券の期待リターンも

20世紀の頃に比べれば、

明らかに低いと言わざるを得ません。

資産配分(ポートフォリオ)全体の期待リターンは、保守的に見積もるべきでしょう。

わたしは、日本人が長く運用を続けながら、継続的に取り崩しを行う際は「3%~3.5%」の取り崩し率を、基本ベースに置くべきと考えます。

1994年:ウィリアム・ベンゲン氏の論文(英語)

「Determining withdrawal rates using historical data」

初出1998年:トリニティ スタディの論文(英語)

「Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable」

カテゴリ:リタイアメント・資産の取り崩し