書籍『つみたて投資の終わり方』~はじめに及び序章~、全文無料公開します

2024年12月27日

こんにちは。

投資信託クリニックの カン・チュンド です。

自分で言うのもなんですが、

拙著『つみたて投資の終わり方』はいっぷう変わった本です。

投資という「山」の下り方のみにフォーカスしています。

いや、もっとストレートに言いましょう。

この本は「お金の減らし方」について言及した書籍です。

仮にあなたが「登山」に興味を持ったとしましょう。

もう、登りたくてしかたがありません!

登山関連のコンテンツを読み漁るときに、

〇初心者に合った低山の選び方

〇山登りの心得、どんな準備が必要か

〇服装、トラブルに遭った時の対処法など、

基本は『登る』という行為に関連することを学びたいはずです。

誰も最初から、

効果的な山の下り方。みたいな内容を熱心に読んだりはしません。

ところが、拙著『つみたて投資の終わり方』は投資の「下り方」に特化します。

この年末・年始、お時間ある際に

手にとっていただきたく、

書籍『つみたて投資の終わり方』の

~はじめに及び序章~の部分を、

ここに公開させていただきます。

※拙著は2022年にKindle本として刊行しております。

はじめに

登山は上るより下るほうが難しいといいます。

実は投資も同じです。

資産を増やすプロセス(上り)より、

積み上がった資産を売却し、

それを使っていく道のり(下り)のほうがはるかに困難です。

私は日々の相談業務でそれを実感します。

はじめまして。

ファイナンシャルプランナー(FP)のカン・チュンドと申します。

私はオンライン上で全国のお客様を対象に、

積立そして資産の取り崩しに関するカウンセリング業務を行っています。

この本は、積み上がった投資信託を

計画的に取り崩す、投資の「下り部分」に特化した書籍です。

想定する読者は、

低コストの投資信託で積立投資を実践中で、

おおむね10年内にリタイアを迎える人です。

もちろん若い投資家にも有益な内容となっています。

つみたて投資の終わり方を知ったうえで、

資産を積み上げるほうが効果的であるためです。

それは下りを計算に入れながら、山を上ることに似ています。

投資の真の目的はお金を増やすことではありません。

積み上がった資産を計画的に取り崩し、そのお金を有意義に使うこと。

その時初めて個人の投資は完結するのです。

本書があなたの資産取り崩し計画の一助になれば、これにまさる喜びはありません。

投資信託クリニック代表 カン・チュンド

序章

~資産を長持ちさせる~

資産の取り崩し作業。

ひと昔前なら、そんなものは必要ありませんでした。

仕事を終える時が来て、ほどなく死が訪れ、人生はそれでジ・エンドだったためです。

ところが人生100年時代となり、

下手をすると仕事をしていた時と変わらない時間が、

老後の生活で待ち受けることになります。

お金の面でいえば、

資産をなるだけ「長持ち」させる必要が出てきました。

老後の不安は共通です。

・長生きし過ぎて、お金が足りなくなったらどうしよう?

・リタイア後に暴落に遭遇して、資産が大きく毀損したらどうしよう?

心配は募るものの、

投資家の多くはリタイア後の資産管理について、

別個のシナリオを持ち合わせているわけではありません。

・現役時代と同じくそのまま投資を続ければよい

・リスク資産(投資信託)の解約は機を見て柔軟に行えばよい

・退職してからしばらくは、安全資産(預金)から取り崩せばよい

・資産がある程度大きくなれば、毎年定額で単純に引き出せばよい

果たして本当にそうでしょうか。

人生が長くなった今、

リタイアを機に投資を終了する選択肢はありません。

投資は生涯続きます。

しかし同時に、

老後の生活では勤労収入が途絶え、

心身とも衰えが目立ち始めます。

投資のリスクを抑えながら、資産を引き出し、

かつその資産を長持ちさせる「難題」が待ち構えるのです。

その難題にひとつの解を示すのが本書の目的です。

本書の前半では、

老後の意識にスイッチを入れるため、

資産管理のシンプル化を提案します。

「資産を積む」(上り)と「資産を取り崩す」(下り)では、見える景色が違うためです。

リタイアを機に、

下りに適した投資のあり様を再構築する必要があります。

具体的には「Xデー」(退職日)を迎えるまでの5年間で、

・投資のリスク量を落とす

・リスク資産のスリム化を図る

・ファンド解約の練習をする

を実施します(第3章、第4章で詳述します)。

そして本書の後半では、

取り崩し戦略について解説します。

具体的には定額取り崩し、

投資信託(ファンド)のみの定率取り崩し、

全資産(安全資産+リスク資産)からの取り崩しです。

※リスク資産としては低コストの投資信託を想定。

また安全資産として預貯金、個人向け国債(10年物)、MRFを想定します。

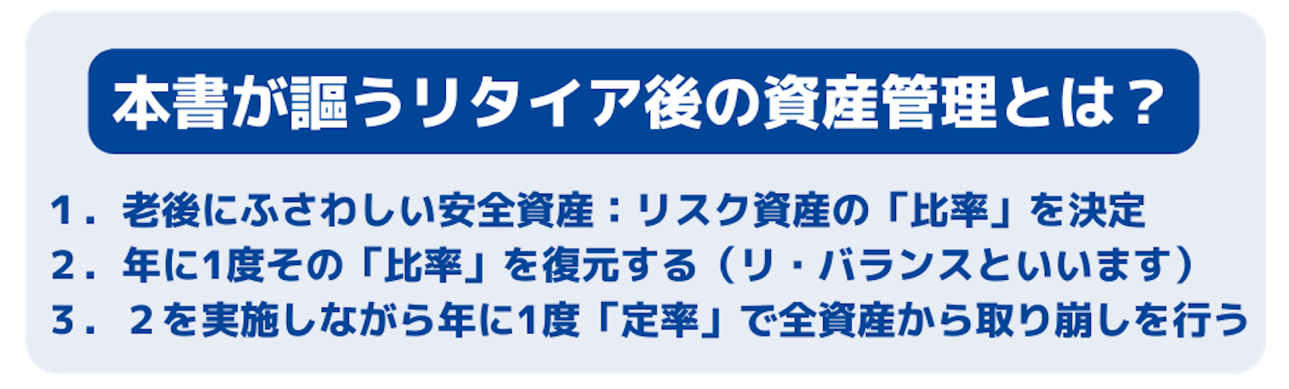

結論を先に述べましょう。

本書でお勧めするのは、

全資産からの「定率」取り崩しです。

年に1度「手動」で資産を取り崩します。

「なんと原始的な・・」と思われるかもしれません。

しかし投資信託のみの取り崩しでは、

市場の暴落に遭っても、

マーケットの低迷が数年続いても、

ファンドを解約することに変わりはありません。

「カンさん。そういう時にファンドを売っても本当に大丈夫ですか?」

このお客様のひと言が、

本書を執筆するきっかけとなりました。

正直に述べますが、

私はこの質問の直前まで、

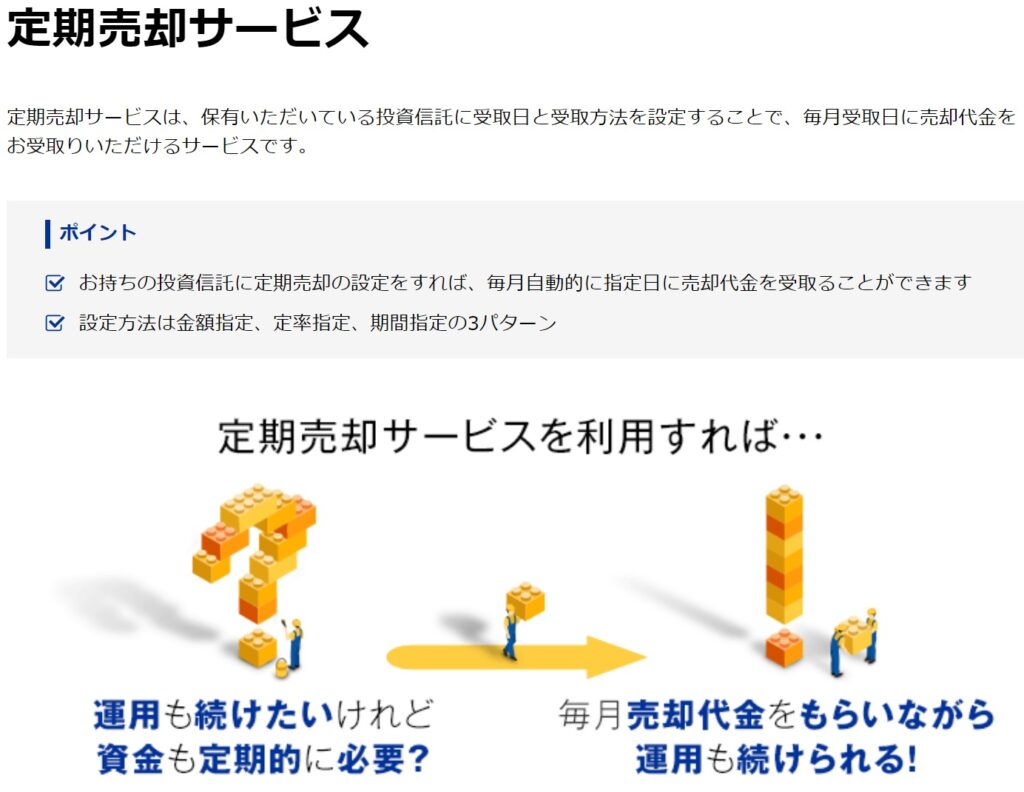

投資信託の自動売却サービスをお勧めするつもりでいたのです。

マーケットが下落し続ける中、

変わらずファンドを解約してしまうと、

安全資産(預金等)の比率が高まってしまいます。

投資信託のみの自動取り崩しでは、

安全資産(預金)とリスク資産(投資信託)の「比率」が犠牲になるのです。

~急落の年も、急騰の年も、

資産の取り崩しを一貫した姿勢で行うためには、

預金と投資信託の間で資金をスイングさせ、双方の「比率」を保つ必要がある。~

これが取り崩しにおける「基本姿勢」です。

すなわち、

・リスク資産が減った年は投資信託を温存(主に預金から取り崩す)

・リスク資産が増えた年は預金を温存(主に投資信託から取り崩す)

このような柔軟性を持つことが、資産を長持ちさせる秘訣でしょう。

上記を毎年繰り返します。

年に1度の「取り崩し」では、

あなたが仕組みを動かす源であると自覚する必要があるでしょう。

50代にもなれば、

誰しも人生の「折り返し」を意識するのではないでしょうか。

仕事、家庭、暮らし全般においてです。

今のうちに要らないものを片付け、

必要なものにフォーカスする癖を付けましょう。

人生の後半を楽しむために、

あなたの投資も生まれ変わらせるのです。

ここまで)

『つみたて投資の終わり方 100年生きても大丈夫!: 人生後半に向けた投資信託の取り崩しメソッドを解説!』

最後に、

本書と併せて、愚者小路さんの

取り崩し・リバランスの【自動計算シート】をぜひご活用ください。

シート内に任意の『数値』を入力するだけで、

取り崩し時の

「安全資産」「リスク資産」の実際の『取り崩し金額』を算出できます。

拙著で謳う、安全:リスク資産の比率50:50を維持しながらの「定率取り崩し」は、上記シートを活用することでより簡便に実行できるでしょう。

カテゴリ:リタイアメント・資産の取り崩し