株式市場は常に、揺れに、揺れています

2024年11月13日

こんにちは。

投資信託クリニックの カン・チュンド です。

今日は“揺れる”ということばにフォーカスします。

左右に揺れるというよりは、

『上下に』揺れるイメージです。

仮に今、

あなたの目の前に「揺れる度合いの測定器」があるとしましょう。

『預金』を載せてみると・・ほとんど動きません。

なぜなら、

預金という金融商品はそもそも、

価格変動の振れ幅(リスクの大きさ)がほとんどゼロであるためです。

揺れない、金融商品です。

結果、長い目で見た場合、

ほとんど(実質的に)プラスのリターンが期待できません。

いっぽうの『株式』はどうでしょう?

最初にお断りですが、

任天堂の株や、アップルの株を

1個1個「選んで」測定器に載せるわけではありません。

たとえば

「米国株式市場」の値動きをおおむね反映する、

S&P500指数という「おおむね市場全体」を測定器に載せるイメージです。

これ、数値で見ると、

けっこう“揺れている”のです。

資産運用業界ではふつう、

『標準偏差』という物差しを用いて、

その資産(投資対象)がどのくらいの大きさで“揺れているか”を数値化します。

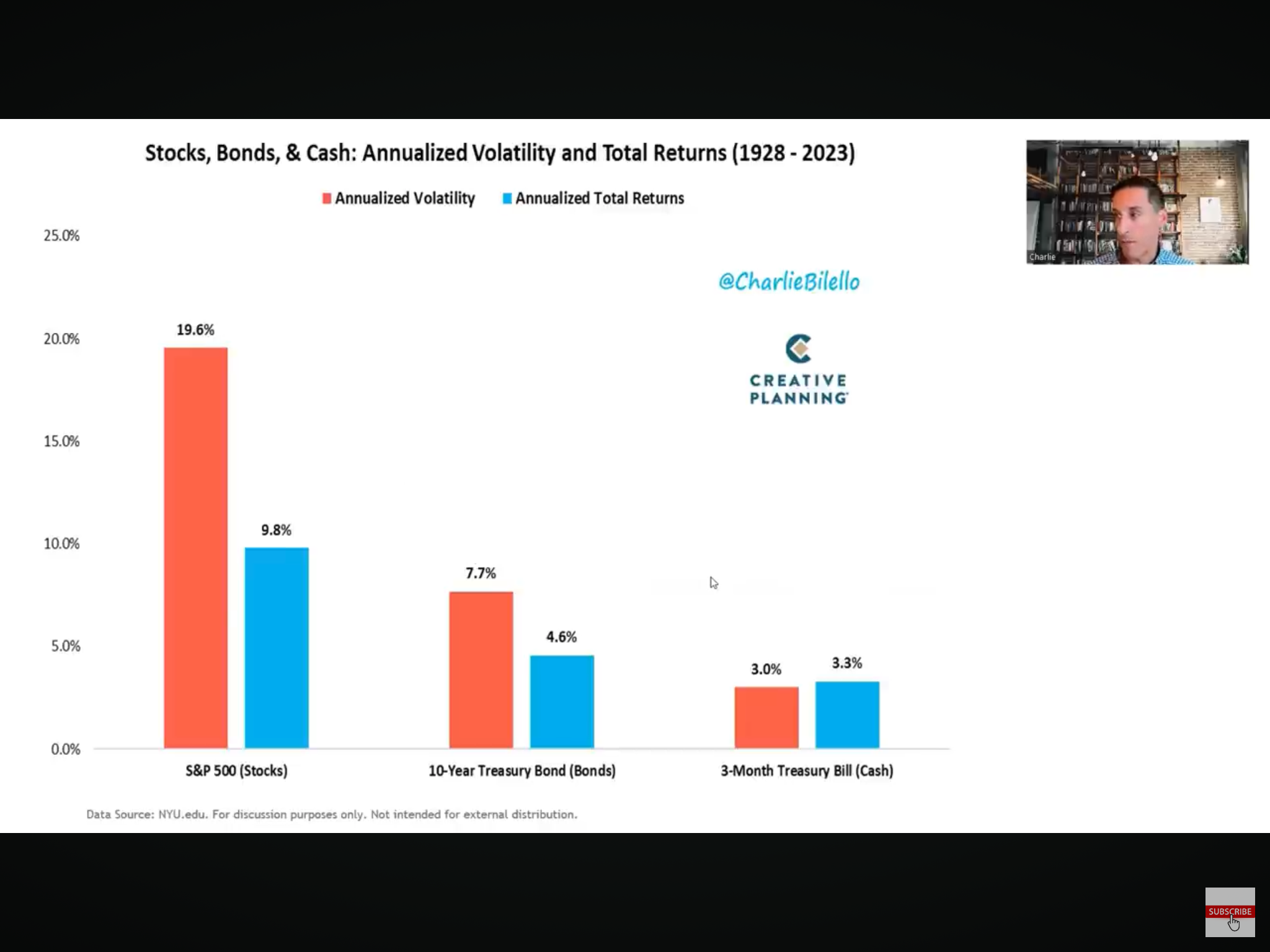

下記それぞれ、

『オレンジ色の棒グラフ』に注目してください。

S&P500と10年物国債と3ヶ月短期国債の、

年間の“揺れる”大きさの平均値の比較です。

(1928年~2023年の標準偏差の平均値。)

画像元:20 Rules for Markets and Investing | Charlie Bilello |

当たり前なのですが、

このようにリスクの大きさを見比べると、

19.6% 7.7% 3.0%

株式インデックスファンドと

債券(国債)では、

まったく性格が異なる資産であることが分かります。

株式インデックスファンドという金融商品は、

価格変動の振れ幅(リスクの大きさ)が『けっこう大きい』のです。

「おおむね株式市場全体」= S&P500でも、19.6%と記されており、けっこう“揺れる”ことが分かります。

「カンさん。そんなの知ってるよ。」と

あなたは思われるかもしれませんが、

一点注意が必要なのは、

この標準偏差の数値(19.6%)は

ダウンサイドの大きさではない点です。

上に“揺れ”

下に“揺れる”

その『ミックス』である。

という点です。

たとえばここ最近、

S&P500指数は上昇を続けていますが、

この『上がり続ける』という現象も、

立派に

“揺れる”=「ボラティリティ」が高いことの具体的現象のひとつなのです。

ココ、伝わっていますか?

長い歴史を持つS&P500指数(おおむね市場全体)では、“揺れない”年は存在しません。

どの年でも、

規模の大きさの違いこそあれ『揺れ続けて』います。

1年間、二百数十日マーケットが開く中で、

「やったー!

1月から12月末まで、

年間トータルで振り返れば、

今年はプラス12%の成績だった」という年でも、

その年央や、

3月や、10月から11月にかけて、

平気でマイナス20%位の成績に(一時的には)なっていたよ。ということが、ざらにあります。

あなたが対峙する

『株式市場』というところは、揺れて、揺れて、揺れ続ける生き物なのです。

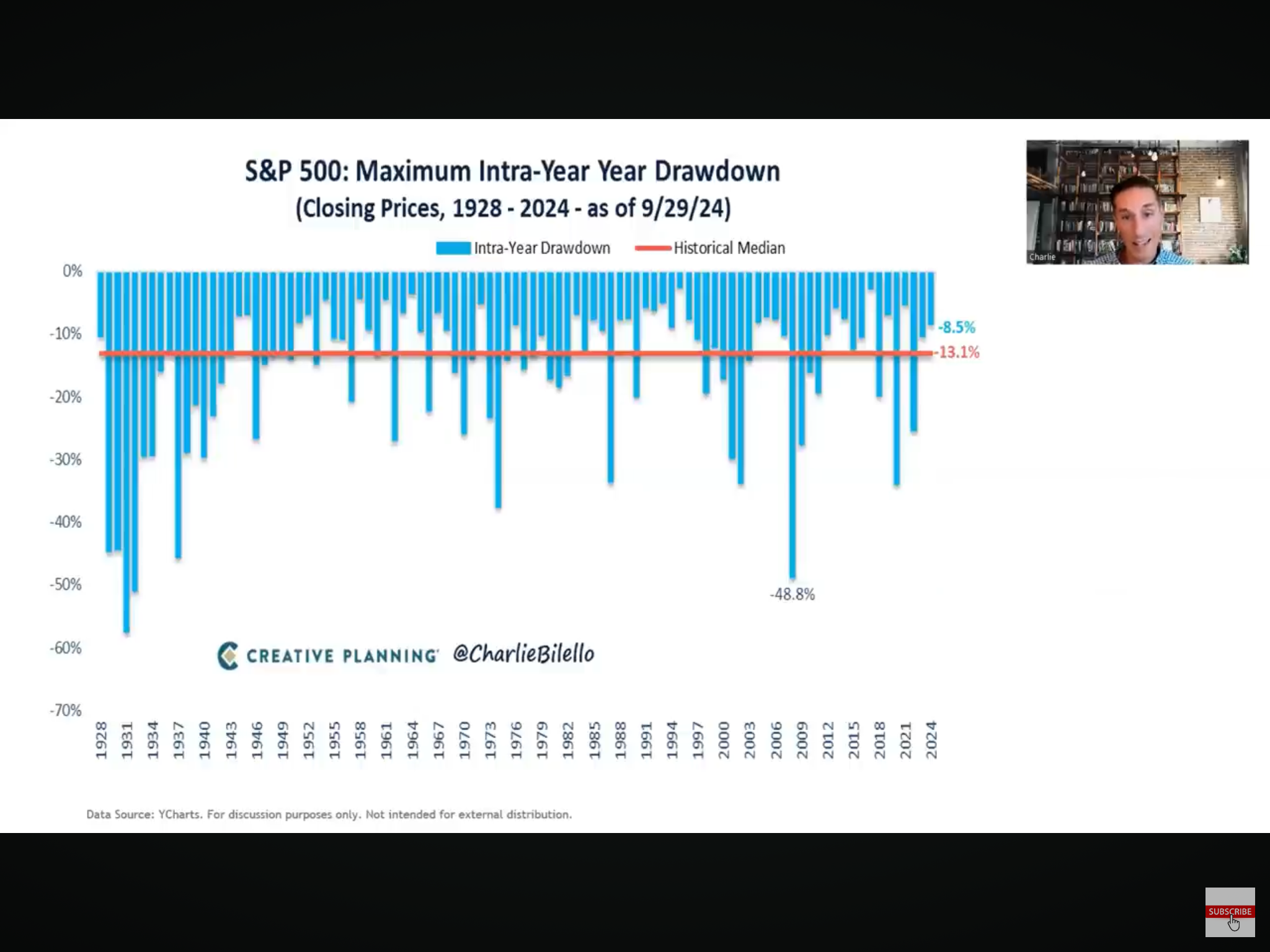

毎年、毎年の中で、

一時的にせよ、

どれくらい市場全体(S&P500)が下落してきたか、

いわゆるIntra-yearの中での、各年の『最大の下落率』を表した図表が以下です(S&P500の終値ベース)

画像元:20 Rules for Markets and Investing | Charlie Bilello |

株式市場というところは

日次ベースで見れば、

『下がらなかった年などないよ』というほど、揺れる空間なのです。

繰り返しですが、

S&P500のリスクの大きさ(標準偏差)が「年19%」を超え、

しかし、

過去の結果リターンが「年率9.8%程度」というのは(1928~2023年)、

リターンの大きさが劣るという

とんでもない不利な状況であるわけです。

この、“揺れる”の衝撃を少しでも和らげるために、

長期に投資すること、

(同じ株式でも)国地域を分散させること、

さらに資産も分散させる等の「対策」が謳われているわけです。

株式市場は常に、揺れに、揺れています。

カテゴリ:投資家の感情リスク