株式市場は上がり続けるのか?(70年の物語)

2024年10月1日

こんにちは。

投資信託クリニックの カン・チュンド です。

仮に150年生きた「株式投資家」がいたとしましょう。

その人はきっと

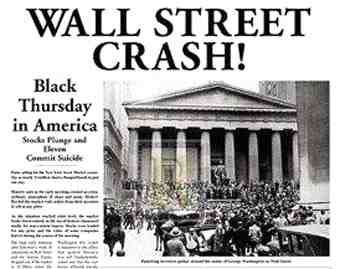

1929年から1954年は、

『悪夢の年月』として、

思い出すのも嫌な心地ではないでしょうか。

なぜなら

大恐慌(株価大暴落)が起こり、

証券市場に対する信頼は一時「失墜」してしまったためです。

「ダウ平均」でいえば、

高値からマイナス90%近い下落を現出しました。

そして「ダウ平均」は

1929年当時の高値を回復するまでナント25年を要しました。

このような頓挫を実際に体験した人にとっては、

「株(かぶ)なんて考えたくもないよ」というのが本音ではないでしょうか。

逆の視点から申し上げれば、

“株式市場は右肩上がりで伸び続けています。”という言説は、

もちろん、

1929年の『大暴落』は、

当時の杜撰な市場管理体制の影響を受けています。

・(当時は)

サーキットブレーカー制度はありませんでした。

・株の信用取引では

証拠金を1割積めば、その10倍の売買が可能でした。

・上場型の株式ファンドそのものも、

信用取引が可能だったのです。

(つまりは証拠金を1割積めば、

その10倍分の上場株式ファンドが買えた)

上記に比べれば、

今日の株式市場は充分制御されたマーケットと云えます。

しかし、です。

同じ人間が動き、

カネを出し、操っている場が「株式市場」であるなら、常に暴走してしまう可能性はあるわけです。

さまざまな因子が作用して、

市場にネガティブなエネルギーが溜まり、

それが、

その時たまたま起きた『予想外の出来事』と重なって、暴落が起きるという可能性は決してゼロではありません。

ちょっとこんな想像をしてみましょう。

仮に証券市場が『1000年の歴史』を持ち、

その中で、

クラッシュが86回起き、バブルが109回起き、今のマーケットの趨勢を保っているとしましょう。

計195回の大きなアップダウンという現象を検証し、

年間マイナス○○%が最大の期待下落率だろう。

年間プラス○○%が最大の期待上昇率だろう。

ある程度の信憑性があると思われます。

なぜなら、

事象の『母数』がそこそこ多いためです(計195回)

ところが、

実際の株式市場は実質200年強の歴史しか持たず、

「暴落」「大暴落」と呼べる現象も

ものの7回~9回程度ではないでしょうか。

これを基に、

これから先の株式市場の長期動向を「○○だから△△である」と、半ば法則のように言い切ってしまうのは少々稚拙なのかもしれません。

換言すれば、

『市場の法則』として、□□すれば○○である。と結論づけるには、あまりにも(証券市場の)歴史が短いのです。

今、なぜわたしはこんなことを言っているのでしょう。

もうずいぶん長く投資を続けて、

それなりのアップダウンも経験しながら(それでも)ワタシも不安なのです。

いろいろ分からないことは右から左から山ほど出てきて、

(でも私は今まで続けてきたから)これからもワタシ投資を続けるぞ。と、自分自身を鼓舞したいのだと思います。

もしも仮に、

あなたのお気持ちも、ちょっと中弛みのようになっているのなら、

あなたもわたしも、

それでも、

投資を続けていく・・

いや、続けるべきなのです。

まだ200年強の歴史しかない証券市場を、250、300年の歴史に延ばすためには、

私たち投資家はバトンの『継ぎ手』として、市場に参加し続け、そのバトンを次の投資家に手渡す。

そういう役目も長期投資は担っているのではないでしょうか。