資産積み上げの最終段階(定年間近)で、資産を大きく減らすのを避けるために、思い切って踏んで欲しい『3つのステップ』について

2024年9月10日

こんにちは。

投資信託クリニックの カン・チュンド です。

株式市場はいつ大きく崩れるか、分かりません。

他方、あなたの「定年退職日」は決まっています。

ココは悩ましいところです・・。

あなたは心のどこかで

『これまで通りのリスクの取り方』で果たして良いのか? と逡巡しているはずなのです、60歳も間近になれば・・。

ただ、人間は習慣の生き物で、

慣性の法則というものが働きますから、

資産を積み上げ、

リスクを取り続けた習慣は簡単には変えられません。

やっぱ、このまま定年退職日まで行こうか・・」

ホントですか?

このまま

安全資産とリスク資産の

『バランス調整』を試みないまま、

ホントに老後の生活に入っていいのですか。

ほんとうに69歳、70歳になっても、

これだけの比率、株や投資信託を持ち続けて大丈夫ですか。

私たちの潜在不安は、

あるいはその翌年に

万一『暴落』が起こったりしたらタイヘンなことになるぞ・・というもの。

なので、

これまでの『リスク選好度』を少し調整したほうがよいのでは?

という声が、頭の片隅をよぎるのです。

セカンドライフはとてつもなく「長く」、

リタイア後は勤労収入が途絶え、

おそらく『どこかの地点で』

(資産を)「大きく減らさない」というベクトルに【転換】しないといけないなと、

あなたは薄っすらと積もる初雪のように思っているはずなのです。

その『どこかの地点で』

とは、

老後の生活が始まる日ではなく、

67歳になってからでもなく、

74になってからでもなく、

【今】、です。

これまでの長い投資人生を振り返ってみてください。

資産形成期) 資産活用期)

導入期 成長期 調整期 運用継続&取り崩し

特に、

投資を始めた当初の「導入期」。

そこから何とか

投資への入金額を増やそうと頑張った「成長期」。

「導入期」から「成長期」への過程で、

あなたは一大決心をしたはずです。

例えば、

月3万円だった掛金額を6万円に増やしたとか。

使う予定のない、

手元の預貯金800万円を思い切ってリスク資産に回したとか。

上記のような(投資の)

『ステップアップの時期』があって、

今のあなたの「運用資産額」があるわけです。

じゃあ、

長い投資人生の中で、

『ステップダウンの時期』=調整期 があってもよいのでは。

具体的に何をするかというと、

リスク資産の保有比率を下げる。

これは即ち、

『リスクコントロール』を自律的に実践するということ。

私たちは別に

『高リターン☆獲得選手権』に参加しているわけではありません。

仕事を卒業する日が近づいてくれば

闇雲にリターンを求めるより、

リスク制御に重きを置いていく・・。

自然な所作です。

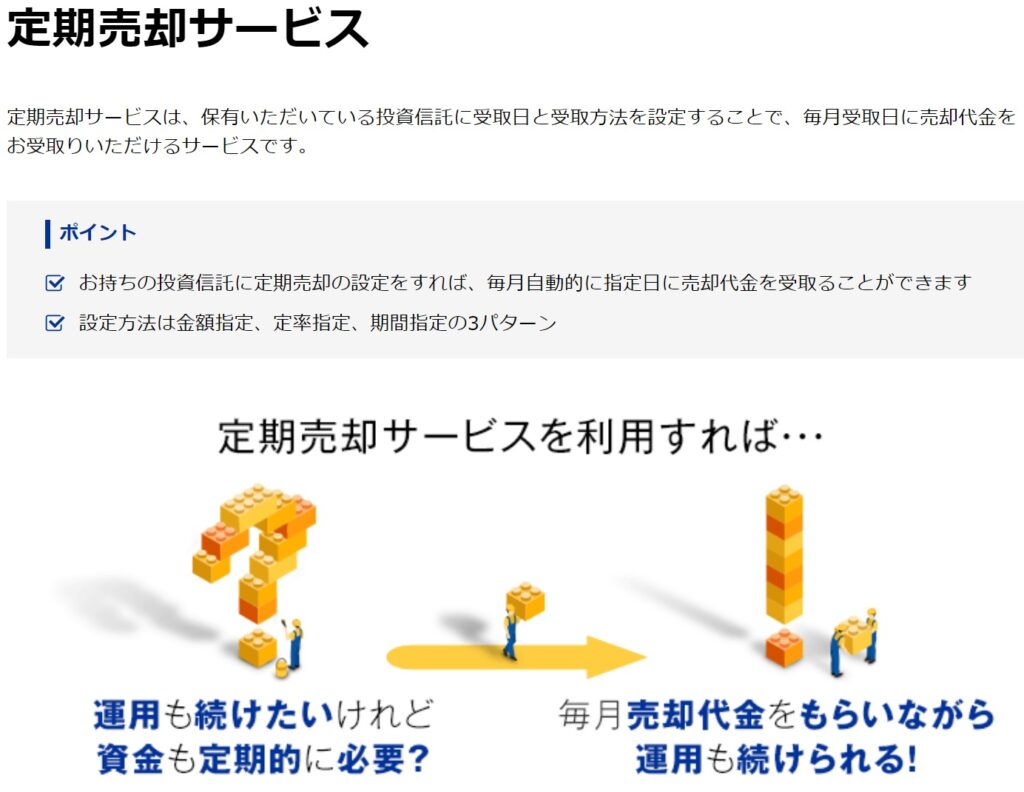

「3つのステップ的」に申せば、

投資信託を売却する

正直、こうでもしないと、

あなたは

あなたの「安全資産」(預貯金+個人向け国債変動10年)の比率を上げていくことは出来ないでしょう。

クルマの運転でいえば、

まだまだ100キロ(時速)を出して走れるのに、

あえてアクセルを緩めて

70キロ、80キロの走行に【移行】するわけです。

老後の生活が始まる日に、

「安全資産」:「リスク資産」=5:5 くらいに移行できていれば理想でしょう。

ちなみに、80代になっても

リスク資産(投資信託)は持ち続けているわけです。

カテゴリ:リタイアメント・資産の取り崩し