「債券」と「株式」はケンカしたり仲良くなったりします(下)

2024年6月28日

こんにちは。

投資信託クリニックの カン・チュンド です。

私的に気に入っている表現があります。

それは・・、

『世界の営み全部に投資する』

ということばです。

世界の営み・・?

働いたり、湖池屋のポテチを食べたり、旅行に行ったり、寄付をしたり、家を買ったりという個人ベースでの生産、消費活動をまずは想像してみてください。

そこから、

世界の実にさまざまな場所で、

モノを作ったり、

サービスを創造したり、

それらを消費し、輸出、輸入したりと、

断続的にモノ・サービス、カネ、ヒトが

行き交う包括的な見取り図のことを「世界の営み」といいます。

ここに金融(ファイナンス)が嚙み合うと、

信用創造という、

世界の営み『増幅装置』が稼働し、

富のスケールがより大きくなります。

世界の富の9割以上が、

ふつうの個人が

マイホームとして不動産を所有しているとすると、

世界を股にかけ、

「債券」と「株式」を保有することが、

世界の営みに間接的に投資することになるでしょう。

(ちなみに、商品(コモディティ)、

REIT、暗号資産などは世界の富の中でほんのわずかなパーセントとしか占めません。)

昨日お話したように、

時価総額ベースでいえば

『債券』のほうが「株式」より大きいわけですから、

債券にも投資するというのはある意味『王道』であります。

その中で、

もっともベーシックな考え方とは?

日本でも期待インフレ率が上昇しており、金利がある世界に本格的に「戻った」と考えられます。

個人投資家にとっては、

流動性が高く、

選択肢が多い(毎月新発債)があるという意味合いで、

〇 個人向け国債(変動10年)という「債券」と、

〇 株式インデックスファンドの組み合わせが(実は)「債券」プラス「株式」の王道なのです。

次に、

上記にプラスして、

先進国債券インデックスファンド+全世界株式インデックスファンドの組み合わせがあります。

『先進国債券インデックスファンド』とは、

世界の主要国の国債をバランスよく混ぜ合わせた『債券ミックス』とお考えください。

幸いにも、

欧米各国+オセアニアで『中くらいの金利』が定着しており、さまざまな通貨建てでそれなりの利息が期待できます。

債券に関してはよく、

「金利」が上がる局面では債券価格が下がるため、投資に適さないとか、

「金利」が下がる局面で債券価格が上がり、はじめて投資妙味が生まれるなどと言われますが、

「株式」であろうが

それらを受け入れて、

長期で資産を持ち続けるというのが資産形成の鉄則であるはず。

であるなら、

「債券」を持つのに、

金利の低下局面なのか、上昇局面なのかをあまり気にし過ぎることはありません。

「株式投資」と同様、

良いも悪いも引き受けてこその長期投資ですから。

より重要なこととは?

「債券」と「株式」で

アップダウンの現出のしかたが同じではない。

= 異なるケースが多々ある。

という点ではないでしょうか。

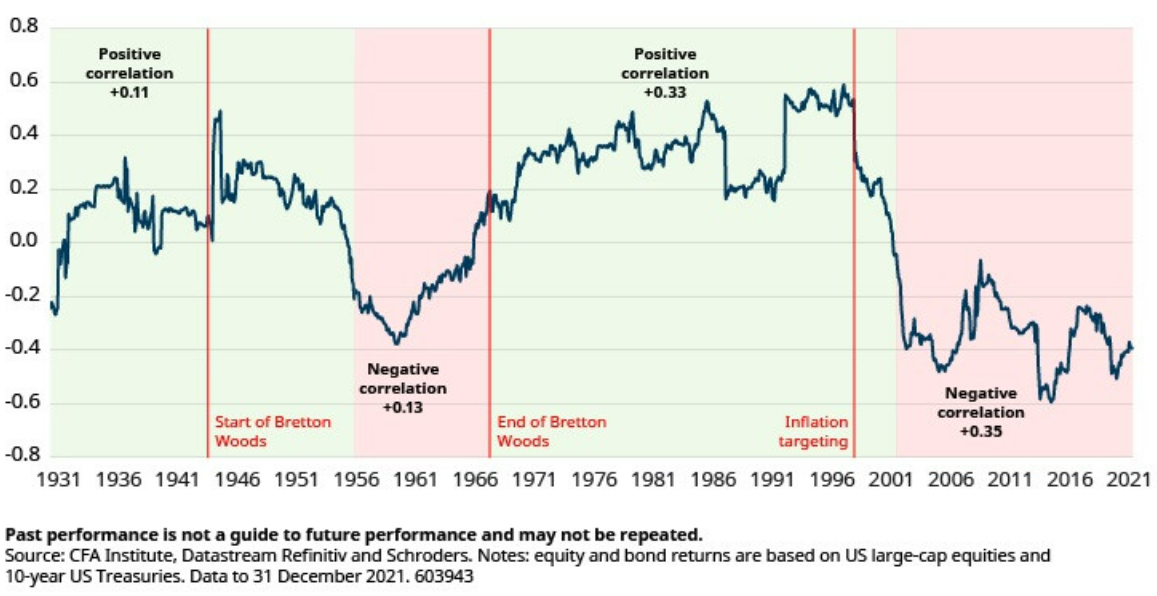

以下は、

米国大型株式と米国10年物国債の相関関係(相関係数)の推移グラフです。

画像元:シュローダー

相関係数が「プラス」である場合、

すなわち、図表の上部に行けば行くほど、株式と債券の値動きは似通っているということになります。

逆に相関係数が「マイナス」であれば、株式と債券の値動きは異なる度合いが大きいといえます。

債券と株式は時に仲良くなったり、ケンカしたりするわけです。

次にリスク量についてですが、

1000万円の資産がある場合に、

全世界株式インデックスファンド1000万円のほうが、

500万円・先進国債券インデックスファンド+500万円・全世界株式インデックスファンドより期待リターンが高くなるのは当然です。

より大きくなるわけですから。

どちらがベターというより、

あなたのリスクに対する「裁量の大きさ」で判断すべきでしょう。

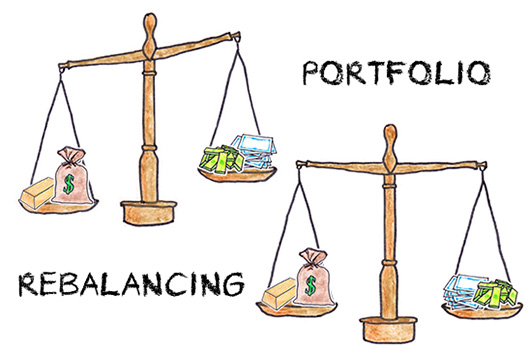

また、「債券」と「株式」を

あなたが任意に組み合わせる、

即ち、

個人で独自にメンテナンスする(=リ・バランスする)のもよいですが、拘りすぎる必要もありません。

最初から、

「債券」と「株式」を一定比率で混ぜてくれる『バランスファンド』という選択肢もアリでしょう。

バランスファンドの特筆すべき点は、

たとえば株式50:債券50という資産比率「固定型」の場合、

自分が毎日、

たとえば株式50:債券50程度のリスクを負っている = 同量のリスクテイクをしている・・と実感できます。

「債券」を買うとは、

誰かにお金を貸してリターンを得ること。

「株式」を買うとは、

誰かにお金を貢いでリターンを得ること。

株式も大事ですが、債券も大事なのです。