高配当株、高配当株ETFってどうなのですか?(当クリニックの回答)

2024年6月17日

こんにちは。

投資信託クリニックの カン・チュンド です。

さて、

いきなりですが『選択』です。

無分配の『インデックスファンド』を道具としますか、

どっち?

この種の『ご相談』はとても多いです。

両者は

投資の『方向性』としては

そんなに大きく違っていません。

どちらも『長期保有』ですし、

どちらも『株式』という健全性の高いアセットに信頼を抱いているためです。

ただ、

「高配当株」で、

自身でポートフォリオを組まれるのはお勧めしません。

例えばFIREされた

三菱サラリーマンさん(穂高さん)の

日本株ポートフォリオはこちらなのですが、

これはもう、自家製ファンドのレベルに近いです。

穂高さんのように

個々の銘柄の業績予想 → 配当金の変化を注視し、中期的に『銘柄の入れ替え』も考慮しつつ、

また業種(セクター)が偏ってしまわないよう、

自身のPFのバランスを保っていく「メンテナンス作業」を厭わないのであれば、アリかもしれませんが、これには『マメさ』が必要でしょう。

実は『高配当株戦略』は

買ったら終わりではなく、

買ってからが資産管理のスタートになるのです。

それに、です。

上述の穂高さんはFIREされており、

個々の銘柄の配当金を『生活費』として使っておられるので、配当・分配金に「実需」があります。

ところが、

若い現役世代の人が

「配当・分配金」を受け取っても、

円の預かり口座に、

ドルの預かり口座に、

もちろん、

気持ち的には嬉しい部分があるかもしれませんが、

ちょっと「もったいない」と思いませんか?

(配当・分配金を受け取れば)税金も引かれますし。

次に「高配当株ETF」です。

高配当株ETFであれば、

自分でポートフォリオのメンテを行う必要はありません。

ETF(運用会社)の側で、

定期的に銘柄入れ替えをしてくれます。

ETF、あるいはインデックスファンドの形で高配当株式を保有すれば、

『指数』という設計図に則って、

銘柄の入れ替え、

各銘柄の保有比率の維持調整をしてくれるでしょう。

さて、ここからが本題ですが、

無分配の『インデックスファンド』のほうをお勧めしています。

しかし、です。

仮にあなたが

『高配当』の投資スタイルを堅持されたいなら、個別株よりは、ETF、あるいはインデックスファンドの形で保持されたほうがうんと効率的だと思います。

高配当株ETFを持たない理由は?

高配当の株式は、

歴史のある、

重厚長大型の企業が多く、

市場全体の成長率(リターン)と比べると、その成長性が劣後してしまうためです。

よりダイレクトに申し上げましょう。

市場全体の成長率に比して、

高配当株式の成長性が低いために

「高い配当金」を提示しているわけです。

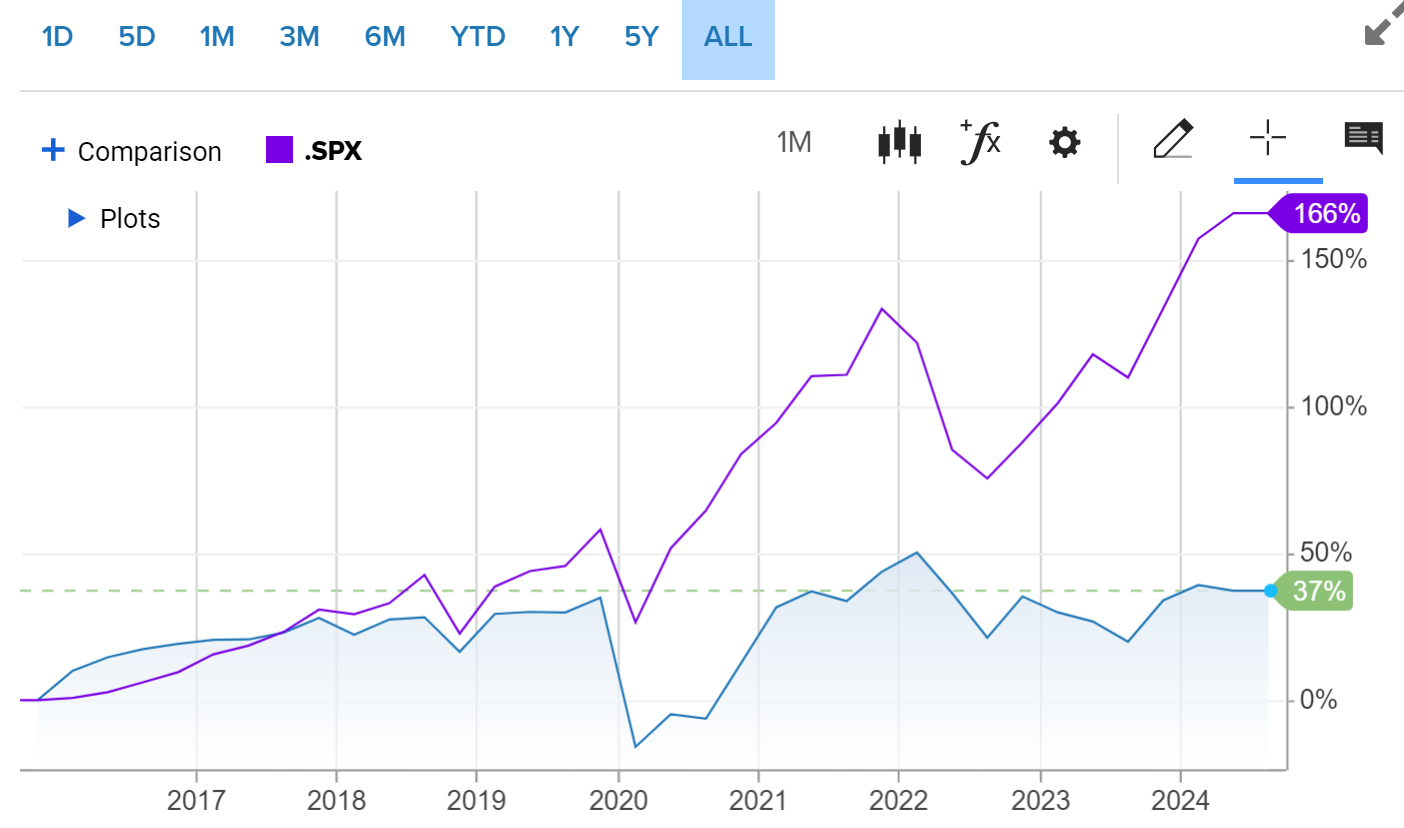

以下、高い分配金利回りで著名な

「SPDR ポートフォリオ S&P500高配当株式ETF」(SPYD)と、S&P500指数の比較です。

紫色(SPX)のほうがS&P500

画像元:CNBC

ちょっと残念なリターンの数字ですが、でも「分配金利回り」は高いのです。

では、

バンガード 米国高配当株式ETF(VYM)はどうでしょうか?

紫色(SPX)のほうがS&P500

画像元:CNBC

こちらのほうがだいぶリターンは高いです。

でもSPYDに比べると

『分配金利回り』は劣ります。

むずかしいものです。

これだけ高配当株や、高配当株ETF戦略に人気が出る背景には、リタイア後を見据えた資産管理ニーズの高まりがあるのでしょう。

それそのものは良いことです。

ただし、広義に見た資産の『取り崩し戦略』において、

毎年150万円取り崩す行為と、

毎年150万円配当・分配金を得る行為は、

その『中身』が大きく異なります。

まず、お金の特性として、

配当や分配金は

その金額ベースを

あなたのほうで「コントロール」出来ません。

いっぽう、無分配のインデックスファンドを定期的に「解約」すれば、その金額ベース(あるいは「率」)はあなたに「決定権」があります。

また、高配当株、高配当株ETFの場合の、

150万円配当・分配金では、全額が「利益」であるため、150万円から所定の税率(20.315%)の『税』が差し引かれるのに対して、

インデックスファンドから毎年150万円取り崩す行為は、「150万円」の中身は元本プラス利益となるため、

差し引かれる『税金』はやや減ります。

もちろん、

『利益』(配当・分配金)のみを、終生得ていきたいという人なら、2.でもよいかもしれません。

しかし、仮に

人生の終盤に向け、自身の資産を使って逓減させていくという意思をお持ちなら、1.のほうが理に適っているでしょう。

そのあたりは以下『記事』にて詳しく解説しています。

カテゴリ:リタイアメント・資産の取り崩し