投資信託が個別株ほど儲からない理由とは?

2023年6月7日

こんにちは。

投資信託クリニックの カン・チュンド です。

わたしだって個別株のことを

いろいろと物色するのは好きです。

この行為は、満天の星空の中で、

キラリと光る、自分にとって魅力的な『星』を見つけ出すことに似ています。

お客様の保有資産一覧を拝見すると、

「個別株式」と「投資信託」が並んで記されたりするのですが、

実はこの2つの投資対象は『キャラ』が大きく異なるのです。

こんな問い掛け、よろしいでしょうか?

○ですか、×ですか?

答え)○です!

なぜなら投資信託(株式ファンド)は

最初から何百もの個別株を同時に保有するためです。

「大きなリターン」は求めず、

『リスクの制御』に重きを置く道具です。

サッカーのイメージでいうと、

最初から「4対3」みたいな試合は望んでおらず、

『守り』を重視して、

そして効率的に『攻めて』、

「1対0」を目指すプレースタイルなのです。

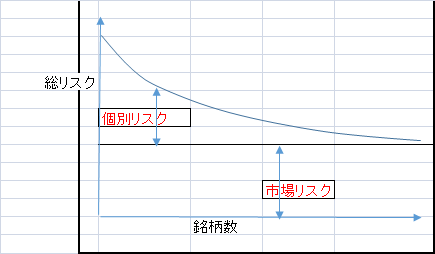

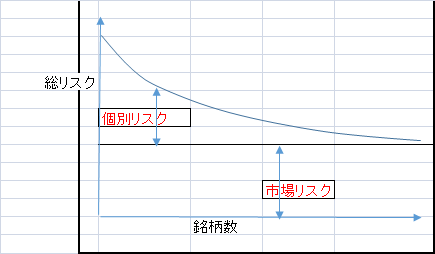

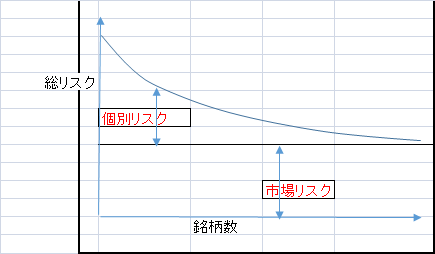

これを『構造的』に云うと、こんな感じになります。

たとえば『トヨタ』の株のみを持つとは?

銘柄数「1」で

株式を保有することです。

トヨタ株の保有は、満天の星空(市場全体)の中で、

キラリと光る「一社の株」のみを持つことなので、

あなたが背中に背負うのは、

(実は)市場全体の不確実性『市場リスク』と、

トヨタという株式に紐づく『固有のリスク』(個別リスク)の 足し算 になります。

(図表のヨコ軸、銘柄数「1」なので、いちばん「左端」に。)

理屈で申しますと、

個別株「1社」のみの投資は、総リスク量(市場リスク+個別リスク)がもっとも大きくなるからこそ、期待リターンも相応に高くなるわけです。

銘柄数100銘柄、500銘柄などで「株式保有」し、

ファンドが『銘柄分散』をさらに進めると、

市場全体(一例:日本の株式市場そのもの)を保有することも可能です。

あっ、その場合『インデックスファンド』(含むETF)になりますが・・。

(一社のみへの投資と比べて)期待リターンがうんと低くなって当たり前です。

『市場リスク』のみを背負うことになっちゃうのでは?

ハイ、正解です!

(インデックスファンドで、

銘柄数1000とか2000になると、ヨコ軸の「右端」に。)

個別株式が好きな人、

一社、二社と絞り込んで

投資するのが好きな人は

(それで)いいと思いますが、

この200年余りの『株式のいちば』を振り返れば、

何とかして、

一社一社の株(かぶ)が持つ

固有のリスク要素(個別リスク)を、

「制御できないものだろうか・・?」という、

個人投資家の潜在ニーズに応える「歴史時間」であったはずです。

需要があるところに商品は育つといいますが、

業界は『投資信託』を発明したからこそ、より広範な個人投資家の取り込みに成功したのです。

最後に、インデックスファンドを保有するとは、

満天の星空の中で、

キラリと光る魅力的な星も、六等星くらいの目立たない星も、

「満天の星空ぜんぶ買っちゃおう!」という精神で市場と付き合うことを指します。