【パート1】杉田浩治さんの論文『世界の投資信託の五大トレンド最新事情と日本への示唆』より

2023年3月27日

こんにちは。

投資信託クリニックの カン・チュンド です。

本日は

世界の投資信託事情に詳しい

杉田浩治さんの論文から・・。

杉田さんは

元・日本証券経済研究所特任リサーチ・フェローでいらっしゃいます。

日本の投資信託の隆盛とともにキャリアを歩まれてきた方で(まさに)この業界の重鎮。

さて、

杉田さんが上記論文で記す『五大トレンド』とは?

2.パッシブ化

3.ETF(上場投信)の伸張

5.カスタマイズド(個別運用)商品との競合

今回は1~3に絞ってお話をします。

まず、

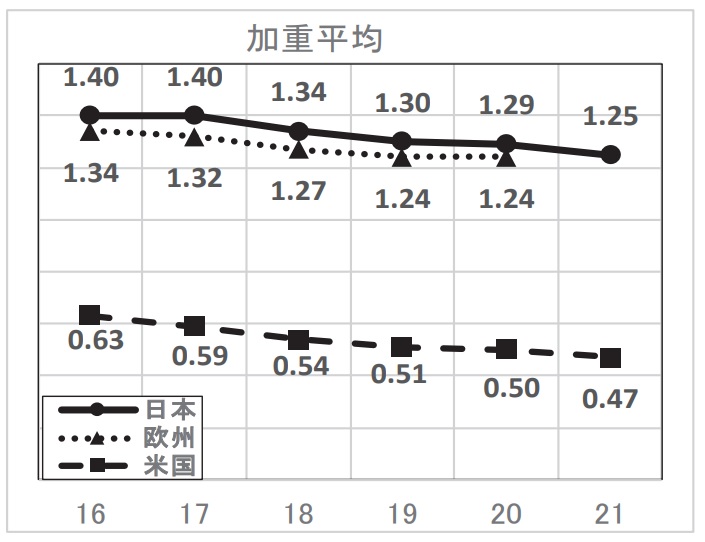

ファンド経費(コスト)の『削減』について、以下のグラフが興味深いです。

【株式ファンド(除くETF)の(加重平均)年間経費率の推移(%)】

画像元:『世界の投資信託の五大トレンド最新事情と日本への示唆』

最初に「加重平均の」

年間経費率について、若干の補足が必要でしょう。

10本のファンドの単純平均コストですね。

しかしながら、

投資信託という道具は『規模の大きさ』が物を言います。

仮に今、

年間経費率0.1%のAファンドがあり、

純資産額が1兆円あるとしましょう。

いっぽうのBファンドの年間コストは1%。

しかし純資産額は100億円しかありません。

この場合、

2本のファンドの「平均コスト」は年0.55%であります。

と言ってしまうには無理があると思いませんか?

つまり、『加重平均』年間経費率とは、

ファンド純資産額の大きさを考慮した「平均コスト」のことなのです。

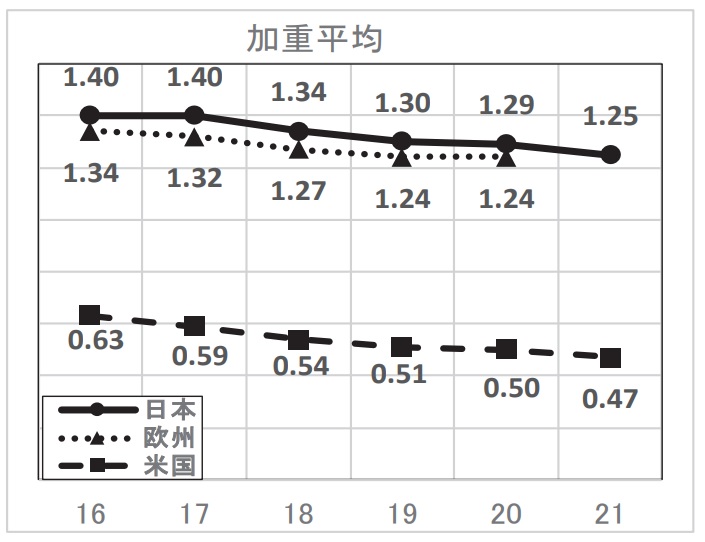

画像元:『世界の投資信託の五大トレンド最新事情と日本への示唆』

再び上図をご覧いただくと

米国のファンドの、

加重平均コストの低さが顕著ですね。

加重平均経費率で見ると、米国は0.47%で

日本・欧州の半分以下である。

日本は、欧州と近いです。

実は、生活者の「安全資産」と「リスク資産」の保有比率で見ても、日本人は欧州人のそれと似通っています(ヨーロッパよりもさらに保守的ではありますが。)

米国では投資信託の平均経費率が低くなるのでしょうか?

『答え』を先に言ってしまうと、

(結果、)投資信託の「純資産残高」は成長を続け、

そういう『好循環』が続いているわけです。

繰り返しになりますが、

投資信託のビジネスは『規模のビジネス』です。

年間コストが0.1%だと売上げは10億円。

しかし純資産額が100兆円になれば、

年間コスト0.1%でも

売上げは1000億円です。

たとえ年間コストを「0.05%」に引き下げても、

売上げは500億円もあるわけです。

なので年間コストを更に引き下げる『余力』が生まれやすい。)

二つ目の理由は・・・?

米国では、FA(ファイナンシャルアドバイザー)が投資アドバイスに対するフィーを投資家から直接(ファンドの外で)受け取る方式へ移行しつつある。

その結果、ファンドから販売関連費用が支出されず、ファンド経費は運用フィーと保管・口座管理フィー等のみであるケースが多い。

ここは少し分かりづらいかもしれません。

ちょっと、脱線してもいいですか?

「ほけんの窓口」が投資信託の販売を始めるようなのですが、

『ほけんの窓口、金融商品仲介業に進出へ NISA拡充に的』(日経新聞電子版)

あなたは「ほけんの窓口」が、年間コスト0.1%のインデックスファンドを積極的に勧めてくれると思いますか?

わたしには思えません。

なぜなら、

「ほけんの窓口」は手数料収入で稼いでいるためです。

いっぽう、

投資助言業を行っているFPの高橋忠寛さん。

高橋さんは資産運用の具体的な指南、資産管理のサポートで、お客様から直接「報酬」を受け取っています。

(具体的にはお客様の運用資産額の「%」で、報酬額をチャージされているのです)

この時、

高橋さんが、年間コスト0.1%のインデックスファンドをお客様に勧める『動機づけ』が形成されます。

平たくいえばアメリカでは、

「ほけんの窓口」的ビジネスより、

高橋忠寛さん的ビジネスが支持されているため、

投資信託の『年間コスト』は低下し続けているわけです。

カテゴリ:インデックス投資全般, 投資信託あれこれ