フィデリティ・ターゲット・デート・ファンド(ベーシック)2040~2070は、「つみたてNISA」に採用されているバランスファンドです

2022年5月27日

こんにちは。

投資信託クリニックの カン・チュンド です。

あなたは「クルマ」を運転されますか?

クルマ好きな人は、

1.自分であれこれ確かめながら

自身で運転したい。

と思われるタイプでしょう。

しかし世の中には

目的地まで運んでくれればよい。

という人も結構おられるはずです。

これって、

『投資信託』も同じだと思います。

「自分で資産配分変えたり、

リ・バランスしたり、それって面倒だわ。」

と感じていて、

「自動的に資産の割合を整え、

リスク・リターンの大きさを制御してくれる投資信託があればなあ・・」と願っているなら、

あなたには

【バランスファンド】のほうが向いています。

さらに、

その【バランスファンド】が、

資産配分の中身を、

あなたの年齢に合わせて規則的に「保守化」してくれたら・・・

それがターゲット・イヤー型の

『バランスファンド』です。

(シンプルに、

『ターゲット・イヤー・ファンド』とも呼ばれます。英語表記では Target date fund という呼び名が一般的。)

『ターゲット・イヤー・ファンド』

(バランスファンドの一種)は、

文字通り、

ターゲットとなる年(イヤー)を決め、

その年【目標年】に向け、最初は積極的な運用を行い、

その後少しずつ、規則的に「株式の割合」を下げていく、

(= 債券の割合を上げていく)投資信託のことです。

目標とする年(ターゲットイヤー)に到達したら、

完全な安定運用(100%国内債券等の運用)にシフトします・・。

実は「つみたてNISA」にも採用されている、

インデックス型の

「ターゲット・イヤー・ファンド」が

『フィデリティ・ターゲット・デート・ファンド(ベーシック)』です。

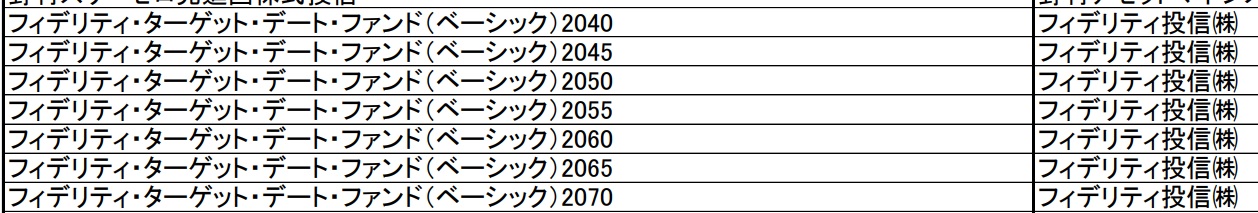

このシリーズ、

2040、2045、2050、2055、2060、2065、2070の7本があるのですが、

『フィデリティ・ターゲット・デート・ファンド(ベーシック)2050』を例に挙げて、その特徴を解説してみましょう。

2050年が【目標年】(ターゲット・イヤー)という意味。

〇 全自動運転

バランスファンドですから、

『資産の分散』『国・地域の分散』を行ってくれるのは勿論、

⇒ 加齢に従って規則的に

【背中に背負うリスク量】を小さくしてくれます。

こんなイメージ!

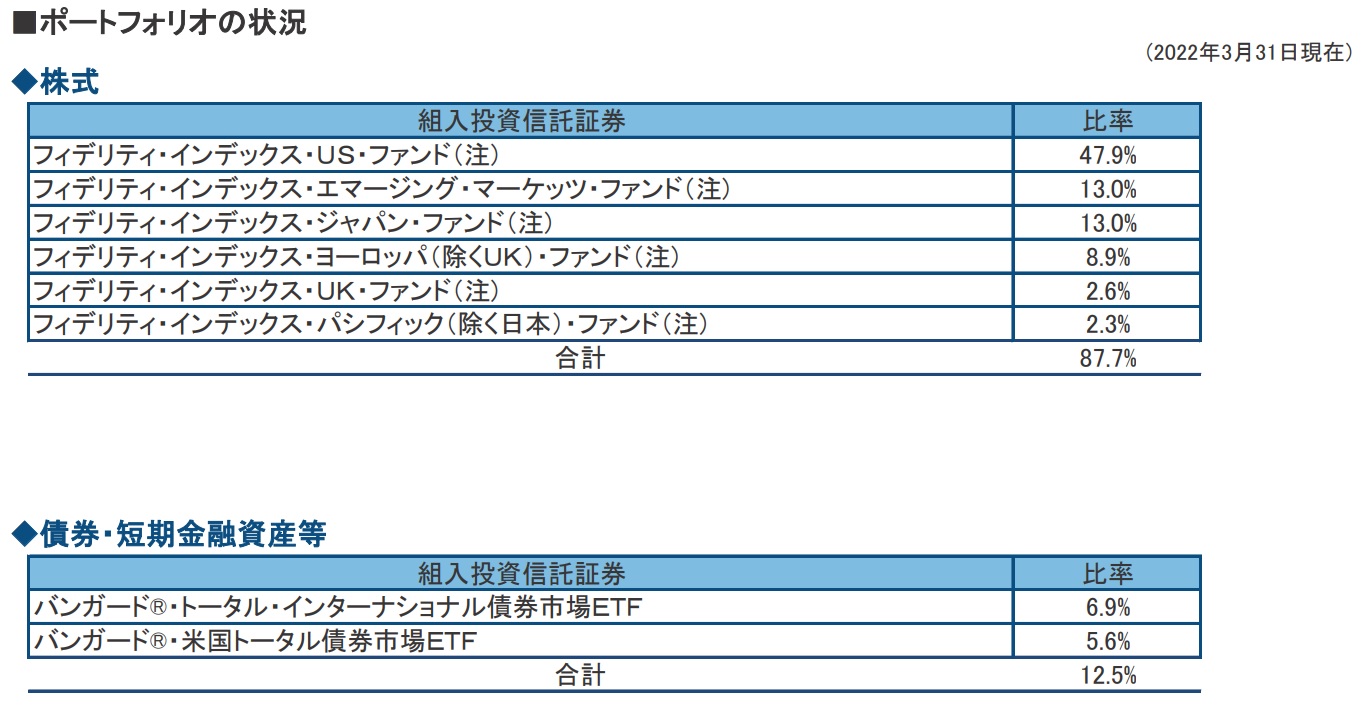

では当該ファンドが

いったいどんな資産に投資を行っているか、

資産配分の中身がこちら。

〇 まさに王道の国際分散投資

今はまだ株式の比率が高く、アグレッシブな資産配分ですね。

株式部分は概ね時価総額の比率に沿いますが、新興国株式が若干オーバーウェイトの印象です。

(債券部分の、アメリカと、アメリカ以外の世界債券の比率は概ね時価総額に沿っています)

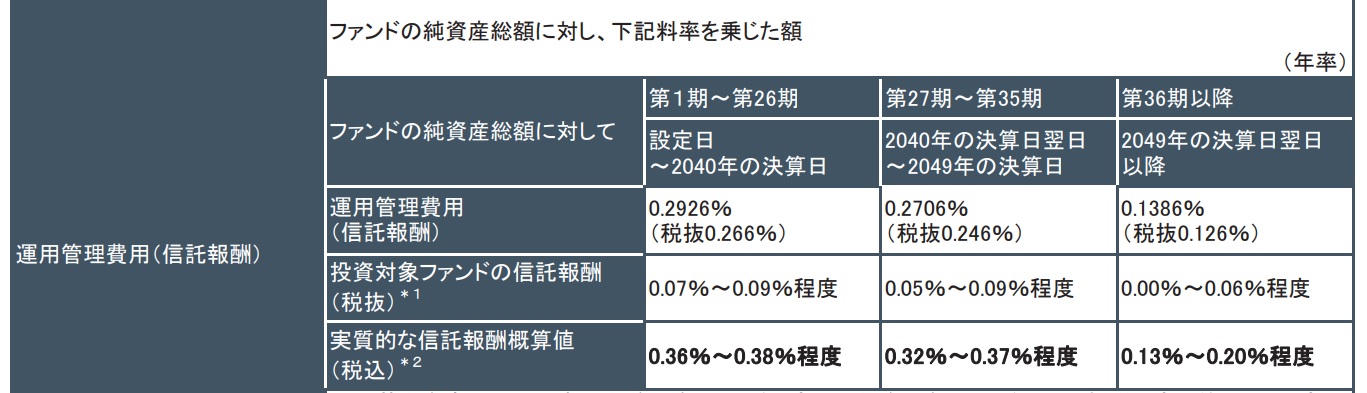

〇 次にけいぞくコストです。

中身はいずれもコストが低い

インデックスファンドやETFで構成されます。

上記『実質的な信託報酬概算値』にご注目ください。

0.4%を切るけいぞくコストに加え、

加齢と共に債券部分の比率を高めるため、

『実質的な信託報酬概算値』も徐々に下がっていきます。

注意事項としては、

〇 運用期間は『有期限』

当該ファンドの運用期間は、

2014年10月16日(設定日)から

2051年9月25日までです・・。

(最後の1年は、

すべて『安全資産』で持つようなイメージです)

実はフィデリティ・ターゲット・デート・ファンド(ベーシック)の「2065」「2070」は、2月に運用を始めたばかりで、

この3月に「つみたてNISA」のファンドに新たに採用されています。

そう、

実は7本すべて「つみたてNISA」対象ファンドになっているのです。

「2065」、「2070」ともに

当初の資産配分は株式100%です。

【目標年】(ターゲット・イヤー)を「2070年」とすると、

今年(2022年)32歳のあなたが、

2070年には「80歳」になります。

今年(2022年)40歳のあなたは、

2070年には「88歳」になります。

ちょうどバランス的によいのではないでしょうか?

つみたてNISAは途中で「スイッチング」が出来ませんから、このような『ターゲット・イヤー・ファンド』には底堅いニーズがあると考えます。